Privatkredit-Vergleich 07/2025

In diesem Vergleich führen wir Privatkredite, d. h. Ratenkredite für private Verwendungszwecke auf. Neben Krediten, die direkt über eine Bank abgeschlossen werden, finden sich hier auch Kredite von Vermittlern. Für eine monatlich gleichbleibende Rate erhalten Sie einen Privatkredit, mit dem Sie sämtlichen Finanzierungswünschen nachkommen können. Die Verwendung ist in der Regel frei. Auch Umschuldungen sind möglich.

Tipp I: Sie wollen einheitliche Zinsen, d. h. einen Zinssatz, der für alle Kreditnehmer gilt? Dann empfehlen wir Ihnen, den „Festzinsen“-Filter unseres Privatkredit-Vergleichs zu nutzen. Dazu in der Eingabemaske einfach auf „Filtern“ klicken und Haken beim Punkt „Festzinsen“ setzen. Unsere Empfehlung wäre hier die BBBank mit 4,99 Prozent effektivem Jahreszins für alle Kreditnehmer.

Tipp II: Wenn Sie zwecks Legitimation nicht erst zum Postamt gehen wollen, empfehlen wir die Nutzung der Filter „Video-Ident“ und/oder „100% Online-Abschluss“. Dadurch werden nur noch Privatkredite angezeigt, bei denen Sie sich mittels Videochat oder digitaler Signatur und elektronischem Personalausweis identifizieren können.

Tipp III: Soll es besonders schnell gehen, bieten einige Banken (z. B. die TARGOBANK oder die DKB eine Expressprüfung an, bei der Sie innerhalb weniger Sekunden erfahren, ob Ihr Kredit bewilligt wird.

- 10.173,80 €

- Gesamtbetrag

- 169,56 €

- monatliche Rate

- 0,68% bis 8,99%

- Sollzins p.a.

- 0,68% bis 8,99%

- Effektivzins p.a.

Sofortauszahlung in 3 Min.

- 10.173,80 €

- Gesamtbetrag

- 169,56 €

- monatliche Rate

- 0,68% bis 12,84%

- Sollzins p.a.

- 0,68% bis 13,62%

- Effektivzins p.a.

Ab -0,40% Zinsen

- 10.714,69 €

- Gesamtbetrag

- 178,58 €

- monatliche Rate

- 2,75% bis 15,49%

- Sollzins p.a.

- 2,79% bis 15,99%

- Effektivzins p.a.

Über 100.000 ausgezahlte Kredite

- 10.173,80 €

- Gesamtbetrag

- 169,56 €

- monatliche Rate

- 0,68% bis 16,19%

- Sollzins p.a.

- 0,68% bis 16,19%

- Effektivzins p.a.

- 10.391,14 €

- Gesamtbetrag

- 173,19 €

- monatliche Rate

- 1,52% bis 4,79%

- Sollzins p.a.

- 1,55% bis 4,85%

- Effektivzins p.a.

- 10.498,29 €

- Gesamtbetrag

- 174,97 €

- monatliche Rate

- 1,93% bis 16,20%

- Sollzins p.a.

- 1,95% bis 19,45%

- Effektivzins p.a.

- 10.767,89 €

- Gesamtbetrag

- 179,46 €

- monatliche Rate

- 2,95% bis 11,89%

- Sollzins p.a.

- 2,99% bis 12,04%

- Effektivzins p.a.

- 10.767,89 €

- Gesamtbetrag

- 179,46 €

- monatliche Rate

- 2,95% bis 11,37%

- Sollzins p.a.

- 2,99% bis 11,98%

- Effektivzins p.a.

- 10.834,62 €

- Gesamtbetrag

- 180,58 €

- monatliche Rate

- 3,20% bis 11,15%

- Sollzins p.a.

- 3,25% bis 11,74%

- Effektivzins p.a.

- 10.834,62 €

- Gesamtbetrag

- 180,58 €

- monatliche Rate

- 3,20% bis 11,95%

- Sollzins p.a.

- 3,25% bis 12,63%

- Effektivzins p.a.

- 10.896,25 €

- Gesamtbetrag

- 181,60 €

- monatliche Rate

- 3,43% bis 10,47%

- Sollzins p.a.

- 3,49% bis 10,99%

- Effektivzins p.a.

- 10.995,84 €

- Gesamtbetrag

- 183,26 €

- monatliche Rate

- 3,80% bis 5,20%

- Sollzins p.a.

- 3,87% bis 5,33%

- Effektivzins p.a.

- 11.028,27 €

- Gesamtbetrag

- 183,80 €

- monatliche Rate

- 3,92% bis 3,92%

- Sollzins p.a.

- 3,99% bis 15,99%

- Effektivzins p.a.

- 11.028,27 €

- Gesamtbetrag

- 183,80 €

- monatliche Rate

- 3,92% bis 9,56%

- Sollzins p.a.

- 3,99% bis 9,99%

- Effektivzins p.a.

- 11.028,27 €

- Gesamtbetrag

- 183,80 €

- monatliche Rate

- 3,92% bis 9,56%

- Sollzins p.a.

- 3,99% bis 9,99%

- Effektivzins p.a.

- 11.047,21 €

- Gesamtbetrag

- 184,12 €

- monatliche Rate

- 3,99% bis 10,99%

- Sollzins p.a.

- 4,06% bis 11,56%

- Effektivzins p.a.

- 11.210,38 €

- Gesamtbetrag

- 186,84 €

- monatliche Rate

- 4,59% bis 10,80%

- Sollzins p.a.

- 4,69% bis 11,29%

- Effektivzins p.a.

- 11.262,36 €

- Gesamtbetrag

- 187,71 €

- monatliche Rate

- 4,78% bis 6,78%

- Sollzins p.a.

- 4,89% bis 6,99%

- Effektivzins p.a.

- 11.289,78 €

- Gesamtbetrag

- 188,16 €

- monatliche Rate

- 4,88% bis 12,28%

- Sollzins p.a.

- 4,99% bis 12,99%

- Effektivzins p.a.

- 11.289,78 €

- Gesamtbetrag

- 188,16 €

- monatliche Rate

- 4,88% bis 11,07%

- Sollzins p.a.

- 4,99% bis 11,59%

- Effektivzins p.a.

- 11.289,78 €

- Gesamtbetrag

- 188,16 €

- monatliche Rate

- 4,88% bis 4,88%

- Sollzins p.a.

- 4,99% bis 4,99%

- Effektivzins p.a.

- 11.421,97 €

- Gesamtbetrag

- 190,37 €

- monatliche Rate

- 5,36% bis 13,56%

- Sollzins p.a.

- 5,49% bis 14,44%

- Effektivzins p.a.

- 11.552,31 €

- Gesamtbetrag

- 192,54 €

- monatliche Rate

- 5,83% bis 10,19%

- Sollzins p.a.

- 5,99% bis 10,69%

- Effektivzins p.a.

- 11.658,36 €

- Gesamtbetrag

- 194,31 €

- monatliche Rate

- 6,21% bis 6,68%

- Sollzins p.a.

- 6,39% bis 6,89%

- Effektivzins p.a.

Stand der Daten: 19.07.2025

Mindestangaben und repräsentatives Beispiel gemäß der EU-Verbraucherkreditrichtlinie. Alle Informationen erhalten wir seitens der Banken. Mindestens zwei Drittel der Kunden erhalten den angegebenen effektiven Jahreszins im genannten repräsentativen Beispiel oder einen günstigeren bei der jeweiligen Bank. Individuelle Berechnungen können von dem repräsentativen Beispiel dennoch abweichen, da der angegebene effektive Jahreszins von individuellen Faktoren abhängig ist. „k.A.“, „K.A.“ oder Keine Angabe seitens der Bank“, bedeutet, dass uns seitens der Bank diese Informationen (noch) nicht übermittelt wurden. Wir ergänzen diese, sobald sie uns vorliegen. Alle Informationen haben wir nach bestem Wissen und Gewissen recherchiert, sie sind jedoch ohne Gewähr.

Privatkredite im redaktionellen Test

Eine Finanzierung kann in bestimmten Situationen sinnvoll sein. Wer hält aber den besten Kredit bzw. die niedrigsten Zinsen bereit? Um Ihnen die Suche auf dem Kreditmarkt zu erleichtern, testen wir zahlreiche Anbieter und stellen tagesaktuelle Testergebnisse zur Verfügung. In unserem umfangreichen Kredittest werden sechs Kategorien mit insgesamt 34 Merkmalen berücksichtigt.

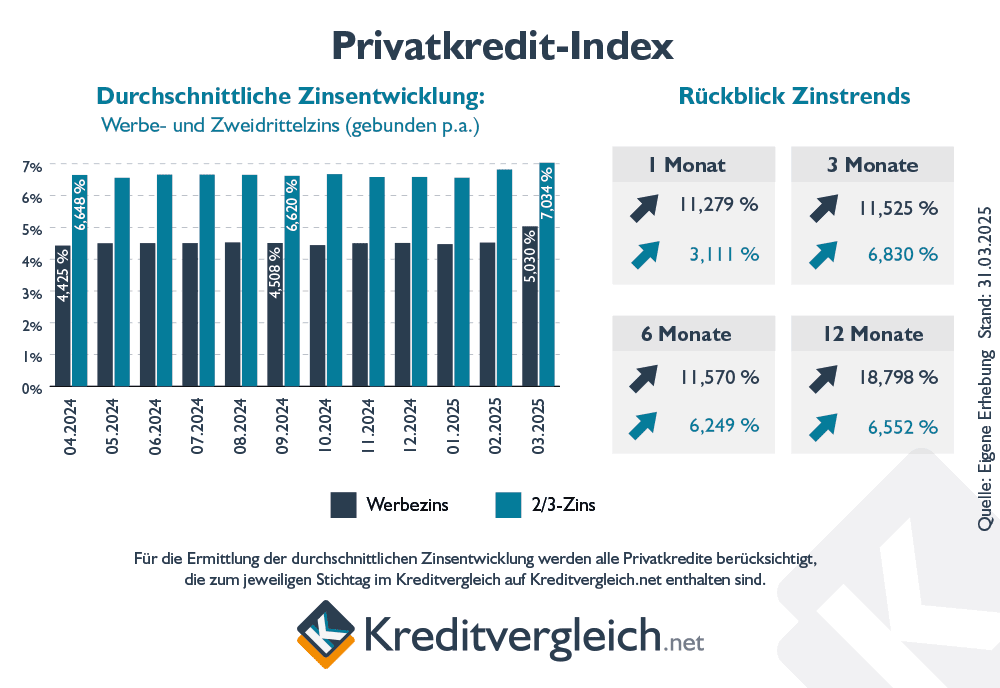

Der Privatkredit-Index

Kreditvergleich.net erstellt monatlich einen Privatkredit-Index, basierend auf den aktuellen Daten der verschiedenen Anbieter im Privatkredit-Vergleich. Betrachtet wird jeweils zum Monatsende die durchschnittliche Entwicklung der Werbezinsen, d. h. der Mindestsollzinsen, sowie der Zweidrittelzinsen von Privatkrediten. Der Zweidrittelzins ist der Zins, den zwei Drittel aller Kunden für einen Kredit gemäß der Angaben im repräsentativen Beispiel eines Kreditsangebots einer Bank maximal zahlen müssen.begr

Für den Privatkredit-Index wird die Entwicklung der Zinsen innerhalb des letzten Jahres berücksichtigt. Die dargestellten Trends können unterstützend der Erstellung von Prognosen zur zukünftigen Zinsentwicklung der Privatkredite dienen.

Analyse 2024: Die Entwicklung der jeweiligen Zinsen zeigt zwischenzeitlich einen sichtbaren Trend: Die Schere zwischen dem Index für die durchschnittlichen Zweidrittelzinsen und den Werbezinsen schließt sich 2024. Während der Werbezins-Index Monat für Monat ansteigt,sind die Zweidrittelzinsen vergleichsweise stabil. Das bedeutete für die Verbraucher, dass die Zinsangeboten sich derzeit nur bedingt ändern, auch wenn die Angebote scheinbar teurer werden.

Seit einiger Zeit ist dieser Trend ersichtlich und die Werte nähern sich an. Seit Ende 2023 steigen die Werbezinsen wieder. Die weitere Entwicklung bleibt jedoch abzuwarten, vor allem in den anhaltenden Krisen.

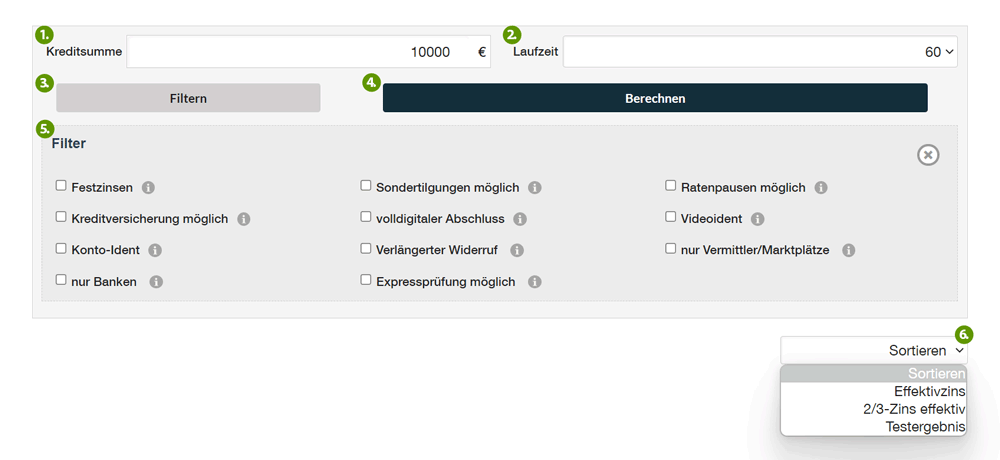

Bedienung des Privatkredit-Vergleichs (Filter)

Damit Sie schnell und direkt den für Sie passenden Kredit finden, nutzen Sie einfach unseren Filter. Die Verwendung ist kostenfrei. Wie funktioniert der Privatkredit-Finder?

- Geben Sie an dieser Stelle den Betrag bzw. die Kreditsumme ein, den Sie benötigen.

- Je länger die Laufzeit, desto niedriger sind in der Regel die Raten. An dieser Stelle können sie die gewünschte Laufzeit eingeben – in der Regel zwischen 2 und 120 Monaten.

- Haben Sie spezielle Wünsche für Ihren Kredit? Zum Beispiel Festzinsen, Sondertilgungsmöglichkeiten oder Ratenpausen – dann klicken Sie auf Filtern. Dann klappt ein zusätzliches Feld auf, in dem wir Ihnen entsprechende Kriterien anbieten. Klicken Sie die entsprechenden Kästchen an.

- Mit dem Klick auf „Berechnen“ filtern Sie die Angebote anhand Ihrer Angaben.

- Wie bereits erwähnt, bieten die Banken bzw. Vermittler ihre Kredite mit diversen Extras und in unterschiedlicher Weise an. Wählen Sie die gewünschten Elemente einfach aus.

- Sortieren Sie ihre Ergebnisse. Sie können die Reihenfolge der Ausgabe frei bestimmen, entweder klassisch nach den Effektivzinsen, nach dem Zweidrittelzins oder nach dem Ergebnis im Test von Kreditvergleich.net.

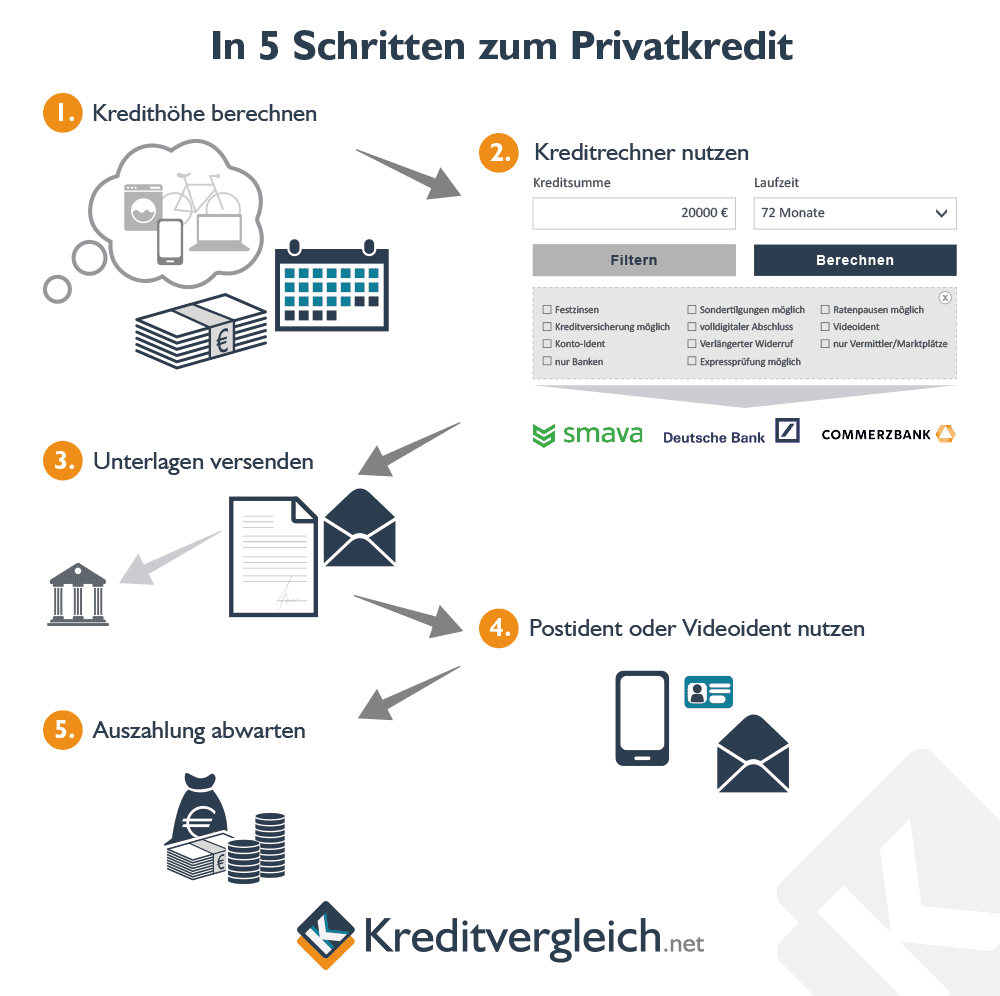

Zum besten Privatkredit in 5 Schritten

Wie lässt sich das beste Angebot für einen Privatkredit finden? Einfach geht es in fünf Schritten, die wir nachfolgend erklären.

- In welcher Höhe wird der Kredit benötigt? Für was will ich den Kredit verwenden? Welche Raten kann ich mir monatlich leisten und über welchen Zeitraum soll der Kredit zurückbezahlt werden? Wer diese Fragen beantworten kann, kann eigentlich loslegen!

- Um sich den Privatkredit zu sichern, einfach die persönlichen Wunschdaten in unseren Rechner eingeben und Angebote vergleichen. Tipp: Die Angebote sind in der Regel unverbindlich, d. h. es lohnt sich gegebenenfalls, mehr als einen Anbieter anzufragen. Wer seinen Kredit umgehend benötigt, kann nach Banken bzw. entsprechenden Dienstleistern mit Sofortzusage oder Expressprüfung filtern. Weitere Filter gibt es z. B. für Sondertilgungen, volldigitalen Anschluss oder Ratenpausen.

- Kreditanbieter und Kreditangebot passen? Dann wird meist der schriftliche Teil erledigt. Bei vielen Banken muss der Vertrag heruntergeladen und ausgefüllt werden (natürlich nicht bei volldigitalen Varianten). Zudem sind vielfach Einkommensnachweise (Kontoauszüge) einzureichen. Entweder werden die Papiere dann per Post versendet oder an entsprechender Stelle bei der Bank hochgeladen. Welche Dokumente genau benötigt werden, darüber gibt das gewählte Institut Auskunft.

- PostIdent oder VideoIdent? Für die Legitimation stehen häufig beide Systeme bereit. Für beide Bedarf es eines Ausweisdokuments (Personalausweis). Beim VideoIdent-Verfahren wird zudem ein Smartphone, Tablet oder ein PC mit Kamera benötigt. Beim PostIdent übernimmt der Mitarbeiter der Postfiliale die Identifikation. Alternativ bieten einige Banken noch eine Legitimierung in Filialen.

- Sofern die Unterlagen bei der Bank eingegangen sind, heißt es warten. Das Geld wird aber in der Regel in kürzester Zeit auf das angegebene Konto ausgezahlt.

Wie viel Kredit kann ich mir leisten?

Jeder Haushalt verfügt über eine gewisse Menge an Einnahmen (z. B. das monatliche Gehalt oder Einnahmen aus selbstständiger Tätigkeit), aber auch über Ausgaben. Um einem Kredit zu tilgen, bedarf es eines gewissen Überschusses auf der Einnahmenseite. Wie hoch der im individuellen Fall ist, lässt sich mit unserem Einnahmen-Ausgaben-Rechner herausfinden.

Alternativen zum Privatkredit

Wenn es kein Privatkredit sein soll, dann haben Kunden mit Finanzierungsbedarf allerdings weitere Optionen. Nachfolgend listen wir jene auf. Mehr Details zu den Anbietern und Konditionen finden sich an anderer Stelle auf unserem Portal.

| Alternative | Pro | Contra | Vergleich |

|---|---|---|---|

| Rahmenkredit |

|

|

Zum RahmenkreditVergleich |

| Beamtenkredit |

|

|

Zum BeamtenkreditVergleich |

| LV verkaufen |

|

|

Zum LVverkaufenVergleich |

| P2P-Kredit |

|

|

Zum P2P-KreditVergleich |

| Dispokredit |

|

|

Dispokredit umschulden |

| Infos: Kreditvergleich.net | |||

Lediglich die Juristen haben sich offenbar auf einen einheitlichen Begriff einigen können. Für sie sind es Verbraucherdarlehen, die alle Kredite an Privatpersonen umfassen, die nicht den Wohnimmobilienkrediten zugerechnet werden.

Interessante Hintergründe zum Privatkredit

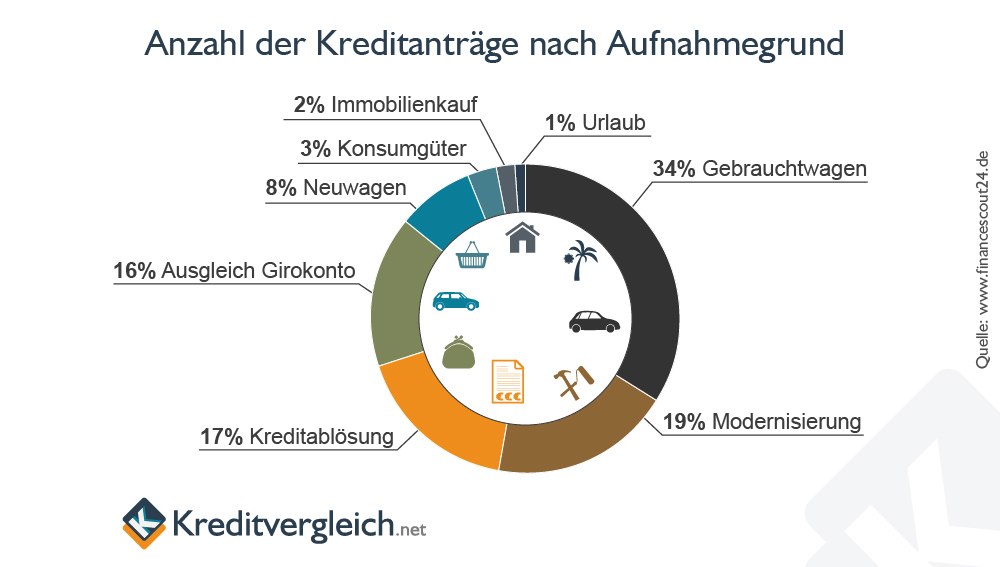

Welche Gründe gibt es für einen Privatkredit?

Die klassische Finanzierungsform für alle Konsumansprüche stellt der Privatkredit bzw. Ratenkredit dar. Es handelt sich um ein simplifiziertes Darlehen, das einfach und verständlich gestaltet ist. Die Normierung und Vergleichbarkeit der einzelnen Kreditangebote haben ein Niveau erreicht, dass auch Nicht-Bankkaufleuten im Elektronikmarkt erlaubt, eine Finanzierung mit einem Kunden abzuschließen.

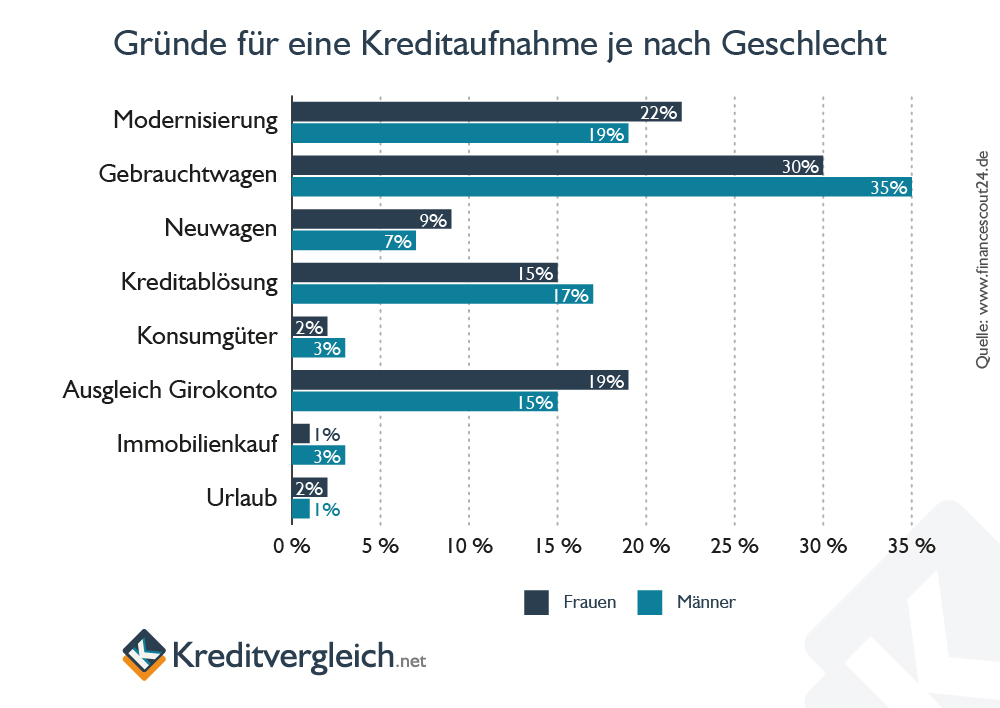

Das Kreditziel Nummer eins der Deutschen Verbraucher ist die Anschaffung eines neuen Gebrauchtwagens. Jeder dritte Kredit wird zu diesem Zweck aufgenommen.

Es ist nicht nur erstaunlich, dass viermal mehr gebrauchte Fahrzeuge mit einem Kredit finanziert werden, als es bei Neuwagen der Fall ist. Es überrascht sicherlich auch, dass trotz der viel beschrienen Null-Prozent-Finanzierungen in Elektronikmärkten und Möbelhäusern nur drei Prozent aller Kredite im Konsumgüterbereich angesiedelt sind.

Wer nimmt Privatkredite in Anspruch?

Etwas weniger verwunderlich ist wohl, dass es bei der Aufnahme von Privatkrediten einen Unterschied zwischen Frauen und Männern gibt. Während Frau eher mal das Girokonto ausgleicht oder das Zuhause modernisiert, bezahlt Mann einen neuen Gebrauchten oder löst andere Kreditverbindlichkeiten ab.

Dem Ratenkredit liegen sowohl rechtliche Vorgaben als auch eine vertragliche Regelung zugrunde. Der Kreditvertrag gibt Auskunft über den festgeschriebenen Sollzinssatz, den effektiven Jahreszins, die Höhe der ersten Rate, der Folgeraten und der Schlussrate. Außerdem beinhaltet er die Höhe der gesamten Rückzahlung und die Darlehenslaufzeit.

Je nach Bank legt er auch fest, welche Sondervereinbarungen bestehen. Dazu zählen

- Möglichkeiten, außerplanmäßiger kostenloser Sondertilgungen

- Optionale Ratenpausen

Sind keine optionalen Sondertilgungen vereinbart, muss der Kreditnehmer eine Vorfälligkeitsentschädigung bezahlen, wenn er eine Sondertilgung entrichten möchte. Diese beträgt bei einer Restlaufzeit von weniger als einem Jahr 0,5 Prozent auf die außerplanmäßige Tilgung, bei mehr als zwölf Monaten ist ein Prozent.

FAQs zum Privatkredit

Wie hoch sind die Zinsen bei einem Privatkredit?

In den vergangenen Jahren lagen die durchschnittlichen Mindest-Sollzinsen eines Privatkredits bei den Anbietern im Vergleich von Kreditvergleich.net zwischen ca. 2,80 und 3,80 Prozent. Je nach Bank können die Angebote aber auch darüber oder darunter liegen. Auch Kredite mit Null- oder Negativzinsen waren teilweise möglich.

Wie lange sind die Laufzeiten eines Privatkredits?

In unserem Kreditrechner lassen sich Laufzeiten von zwei bis 120 Monate einstellen. Das entspricht den üblichen Laufzeiten. In der Regel werden allerdings Zeiträume mit glatten Laufzeiten festgelegt, d. h. 1, 2, 3 oder mehr Jahre. Je nach Bank sind indes auch vorzeitige Rückzahlungen (mit und ohne Vorfälligkeitsentschädigung) nutzbar.

Wie hoch kann ein Privatkredit sein?

Das ist abhängig von der jeweiligen Bank. Üblicherweise beginnt ein Privatkredit bei ca. 1.000 Euro. Die Maximalhöhe lässt sich hingegen kaum präzise festlegen. Die Spanne reicht von ca. 50.000 bis 120.000 Euro.

Kann ich einen Privatkredit kündigen?

In der Regel lassen sich Privatkredite ohne Einhaltung einer Kündigungsfrist ganz oder teilweise zurückzahlen, wobei jedoch eine Vorfälligkeitsentschädigung anfallen kann. Jene beträgt maximal ein Prozent des vorzeitig zurückgezahlten Betrags (Restschuld).

Wird ein Privatkredit sofort ausbezahlt?

Bis ein Privatkredit ausgezahlt wird, vergehen meist ein paar Tage – idealerweise 4 bis 5 Tage, im schlechtesten Fall rund 14 Tage. Ausnahmen sind sogenannte Sofortkredite. Unter bestimmten Voraussetzungen wird der Kreditbetrag dann sofort überwiesen

Kann ich mit einem Privatkredit umschulden?

Ein Privatkredit lässt sich unter bestimmten Bedingungen auch zur Umschuldung bestehender Kredite verwenden. Ob diese Verwendung vorgesehen ist, haben wir in den Einzeltests der verschiedenen Kredite bzw. Anbieter aufgelistet. Eine Umschuldung hat den Vorteil, gegebenenfalls günstigere Zinsen zu erhalten oder mehr Übersicht in seine Finanzen zu bekommen.

Was brauche ich, um einen Kredit zu erhalten?

Um einen Kredit abzuschließen, muss die Person volljährig (18 Jahre alt) sein, einen festen Wohnsitz in Deutschland besitzen, Einkommen aus (nicht selbstständiger) Arbeit (Lohn, Gehalt oder Pension) beziehen und ein privates Girokonto besitzen. Weitere Voraussetzungen können je nach Bank variieren.

Gibt es einen Privatkredit ohne SCHUFA-Abfrage?

Bei den meisten Privatkrediten wird eine SCHUFA-Abfrage durchgeführt. Ausnahmen listen wir separat an anderer Stelle unter Kredit ohne Schufa auf.