Rahmenkredit-Vergleich

Rahmenkredite, oder auch Abrufkredite, spielen in Deutschland leider nur eine untergeordnete Rolle. Bekannter ist der Dispokredit. Doch im Gegensatz zu einem Dispo fallen die Zinsen beim Rahmenkredit deutlich niedriger aus. Kurzfristige Liquidität ist dennoch gegeben. Doch was ist eigentlich ein Rahmenkredit? Antworten und Tipps gibt es hier, genauso die besten Rahmenkredit-Anbieter im Vergleich.

- 6,96% bis 9,50%

- Effektivzins p.a.

- 6,75% bis 9,11%

- Sollzins p.a.

- 2.500 € bis 25.000 €

- Nettodarlehensbetrag

- 1 bis unbegrenzt

- Laufzeit in Monaten

- 8,82%

- Effektivzins p.a.

- 8,48%

- Sollzins p.a.

- 2.500 € bis 25.000 €

- Nettodarlehensbetrag

- 1 bis unbegrenzt

- Laufzeit in Monaten

Stand der Daten: 02.07.2025

Mindestangaben und repräsentatives Beispiel gemäß der EU-Verbraucherkreditrichtlinie. Alle Informationen erhalten wir seitens der Banken. Mindestens zwei Drittel der Kunden erhalten den angegebenen effektiven Jahreszins im genannten repräsentativen Beispiel oder einen günstigeren bei der jeweiligen Bank. Individuelle Berechnungen können von dem repräsentativen Beispiel dennoch abweichen, da der angegebene effektive Jahreszins von individuellen Faktoren abhängig ist. „k.A.“, „K.A.“ oder Keine Angabe seitens der Bank“, bedeutet, dass uns seitens der Bank diese Informationen (noch) nicht übermittelt wurden. Wir ergänzen diese, sobald sie uns vorliegen. Alle Informationen haben wir nach bestem Wissen und Gewissen recherchiert, sie sind jedoch ohne Gewähr.

Richten Sie sich also beispielsweise einen Rahmenkredit in Höhe von 3.000 Euro ein. Wenn Sie dann 500 Euro brauchen, rufen Sie auch nur diese Summe ab.

Rahmenkredite im redaktionellen Test

Rahmenkredite können sehr hilfreich sein, um kleinere Liquiditätsengpässe zu überwinden. Um nicht nur schnelle, sondern auch gute Hilfe zu erhalten, stellen wir Ihnen die besten Rahmenkredite in unserem ausführlichen Test vor. Die tagesaktuellen Werte zahlreicher Anbieter werden dabei in sechs Testkategorien mit insgesamt 34 Merkamlen berücksichtigt.

Rahmenkredit-Vorteilsrechner

Wie hoch die Ersparnis durch die Ablösung eines Dispokredites durch einen Rahmenkredit im Einzelfall ist, können Sie hier ermitteln:

Das kostet Sie ihr Dispokredit derzeit:

- 10,00%

- effektiver Jahreszins

- 5 Jahre

- Laufzeit

- 1.500,00 €

- Zinsen

- 3.000 €

- durchschnittliche Kreditline

So viel würden Sie mit einem Rahmenkredit sparen:

- 8,82%

- Durchschnittlicher effektiver Jahreszins

- 8,48%

- Durchschnittlicher variabler Sollzins

- 1.272,00 €

- Zinsen

- 228,00 €

- Ersparnis

- 8,99%

- Durchschnittlicher effektiver Jahreszins

- 8,64%

- Durchschnittlicher variabler Sollzins

- 1.295,70 €

- Zinsen

- 204,30 €

- Ersparnis

Stand der Daten: 02.07.2025

Bedienhinweise für unseren Rahmenkredit-Vorteilsrechner

- Im Feld „Durchschnittlich in Anspruch genommener Betrag in Euro“ geben Sie bitte den Wert Ihres durchschnittlich in Anspruch genommenen Dispokredites als Zahl ohne Währungszeichen ein (z.B. 1000 oder 2500).

- Da ein Dispokredit in der Praxis bis auf Widerruf oder Kündigung genutzt werden kann, gibt es keine festen Laufzeiten. Um die in einem bestimmten Zeitraum anfallenden Dispozinsen ermitteln und den Zinsen von Rahmenkrediten gegenüberstellen zu können, ist es allerdings erforderlich, den Zeitraum der Betrachtung einzugrenzen. Das können Sie im Feld „Laufzeit für die Berechnung“ machen und Laufzeiten von einem bis hin zu zehn Jahren auswählen.

- Im Feld „Aktueller effektiver Jahreszins in %“ geben Sie bitte den aktuellen Dispozins Ihrer Bank ein – ohne Prozentzeichen. Benutzer des Edge-Browsers von Microsoft nutzen bitte „.“ anstelle des Kommas (also z.B. 9.90 anstelle von 9,90). Für alle anderen Browser funktioniert die Eingabe in der gewohnten Form (z.B. 9,90).

Was ist ein Rahmenkredit?

Bei einem Rahmenkredit stellt die Bank dem Kunden einen individuell vereinbarten Kreditrahmen zur Verfügung. Dieser kann bei Bedarf – auf Abruf – genutzt werden. Er funktioniert also ähnlich einem Dispokredit, aber in der Regel mit deutlich niedrigeren Zinsen. Daher auch die Bezeichung Abrufkredit, die als Synonym für den Begriff Rahmenkredit gebräuchlich ist. Die Laufzeit des Rahmenkredites ist dabei teilweise, je nach Anbieter und anders als bei „normalen“ Krediten, unbegrenzt. Theoretisch kann der Kunde seinen Rahmenkredit so lange nutzen, wie er es möchte oder die Bank es gestattet. Wie hoch der Kreditrahmen ausfallen kann, unterscheidet sich ebenfalls von Bank zu Bank. Von einem Euro bis mehreren zehntausend Euro ist vieles möglich.

Der Zinssatz gestaltet sich in der Regel bonitätsunabhängig und ist für jeden Kunden gleich. So weiß man von Anfang an, welcher Zins auf einen zukommt. In unserem Vergleich ist lediglich der Rahmenkredit der Volkswagen Bank ohne Festzins vertreten. Das hat den Hintergrund, dass es hier ein besonderes Zinsangebot für Neukunden gibt, die eine Laufzeit bis maximal zwölf Monaten wählen.

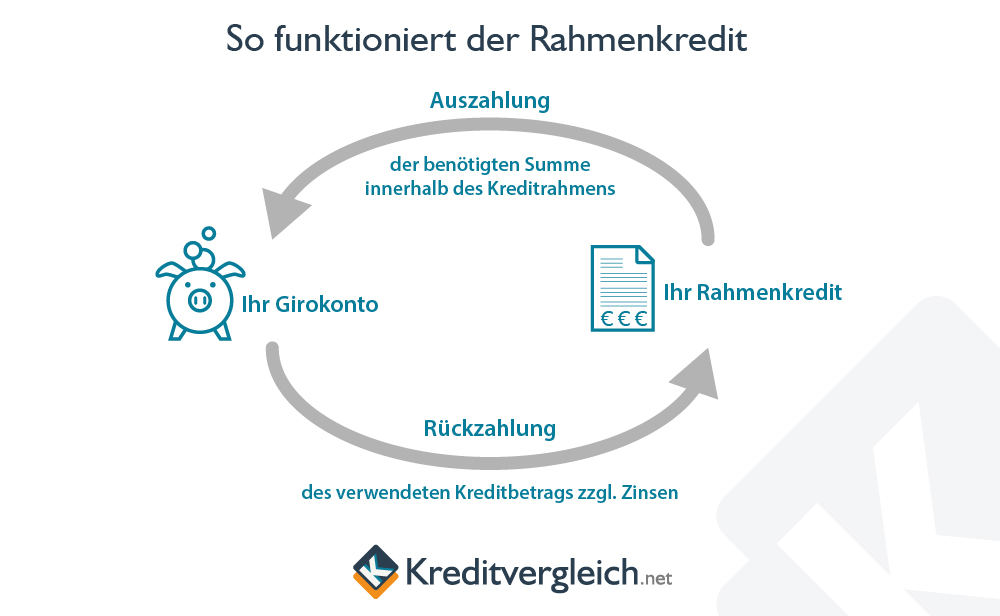

Der Rahmenkredit wird als Unterkonto zu einem Girokonto geführt oder als alleinstehendes Produkt. Das Konto für den Abrufkredit wird grundsätzlich debitorisch geführt. Der Kontoinhaber bekommt seitens der Bank auf dem Konto einen Kreditrahmen eingeräumt, analog zu einer klassischen Kreditkarte. Bei Bedarf nutzt er diesen Kreditrahmen ganz oder teilweise aus. Zinsen fallen nur auf den in Anspruch genommenen Betrag an. Der Darlehensnehmer muss jeden Monat einen bestimmten Mindestbetrag zurückzahlen. Dabei kann es sich um einen prozentualen Anteil auf den genutzten Kredit handeln, oder um einen festen Eurobetrag.

Angenommen, der Kontoinhaber verfügt über einen Rahmenkredit von 5.000 Euro und die Rückzahlungsrate beträgt monatlich zehn Prozent auf die Restschuld. Lag die Verfügung am Ende des Monats bei 3.000 Euro, muss er mindestens 300 Euro zurückzahlen. Im Folgemonat hat er noch einen Verfügungsrahmen von 2.700 Euro. Die Tilgung kann aber auch höher ausfallen, bis hin zu einer vollständigen Rückführung der Darlehenslinie am Monatsende.

- Der Rahmenkredit kombiniert die Flexibilität des Dispos mit den günstigeren Zinsen des Ratenkredits.

- Zinsen fallen nur für den tatsächlich genutzten Teil des Kreditrahmens an.

- Der Rahmenkredit birgt keine Nachteile, sondern nur ein marginales Zinsrisiko.

- Die Zinsen können in unserem Rahmenkreditvergleich geprüft werden.

- Nicht alle Banken bieten einen Rahmenkredit an – aus Gründen ihrer Marge.

Rahmenkredit oder Dispo?

Auf den ersten Blick weisen Rahmenkredit und Dispokredit durchaus Gemeinsamkeiten auf. In beiden Fällen steht für den Bankkunden ein Verfügungsrahmen bereit. Zinsen muss er in beiden Fällen nur auf das ausgenutzte Darlehen entrichten.

Bei beiden Finanzierungsformen – Rahmenkredit und Dispokredit – fallen die Zinsen nur auf die tatsächlich abgerufene Kreditsumme an. Der Dispokredit ist direkt mit Ihrem Girokonto verknüpft. Er stellt also eine Überziehungslinie dar, bis zu welcher Sie einen vergünstigten Zinssatz erhalten. Verlassen Sie den Bereich des Dispos und überziehen Ihr Konto weiter, fallen Überziehungszinsen an, die nochmal wesentlich teurer als die des Dispokredites sind. Zumindest bei den meisten Banken. Allerdings gehen immer mehr Banken dazu über, diesen teuren Kreditbereich zu streichen. Die Zinsen für einen Dispo fallen üblicherweise recht hoch aus. Diesen Umstand begründen die Kreditinstitute mit der Tatsache, dass sie auf Sicherheiten verzichten und den gewünschten Betrag (bis zu einer gewissen Obergrenze) dem Kunden jederzeit spontan zur Verfügung stellen müssen. Der Zins preist das Risiko des Kreditausfalls und der jederzeitigen Bereitstellung ein.

Nachteilig am Dispokredit ist neben dem vergleichsweise hohen Zins außerdem, dass keine Rückzahlung vorgesehen ist. Kommen auf den Kontoinhaber unerwartet viele Zahlungen zu, besteht nicht selten die Gefahr, dass er den Dispo nicht zeitnah zurückzahlen kann und in die Schuldenfalle gerät – die berühmte Kreditspirale.

Der Rahmenkredit hingegen existiert meist losgelöst vom Girokonto. Daher kann er auch bei einer anderen Bank oder Sparkasse aufgenommen werden. Der Rahmenkredit ist wie ein Gelddepot, aus dem sich der Kunde die benötigte Liquidität nimmt und dann Stück für Stück oder auch einem Rutsch wieder zurückführt. Der Zins ist in der Regel niedriger beim Dispo und die Gefahr der Schuldenspirale geringer, da die Rückführung mithilfe einer Rückführungsvereinbarung strukturierter abläuft. Ein Rahmenkredit lässt außerdem keine ungenehmigten Überziehungen über die eingeräumte Kreditlinie hinaus zu.

Um Ihnen den Kostenunterschied an einem Rechenbeispiel zu zeigen, haben wir die zum Redaktionsschluss aktuellen Durchschnittszinssätze zugrunde gelegt. Die Stiftung Warentest ermittelte bei der Auswertung der Zinssätze von über 1.400 Anbietern einen durchschnittlichen Dispozins von 9,91 Prozent. Unsere Auswahl an Kreditgebern bot Rahmenkredite für durchschnittlich 5,54 Prozent effektiven Jahreszins an.

| Dispokredit | Rahmenkredit | |

|---|---|---|

| Kreditsumme | 5.000 EUR | |

| Laufzeit | 12 Monate | |

| Eff. Jahreszins |

9,91 % | 5,54 % |

| Zinsbelastung | 502,38 EUR | 280,85 EUR |

| Ersparnis | 221,53 EUR | |

| 44,10 % | ||

Nehmen Sie bei Ihrer Hausbank einen Dispokredit in Höhe von 5.000 Euro in Anspruch und zahlen diesen nach einem Jahr zurück, haben sich – ausgehend vom aktuellen Durchschnittszinssatz – 502,38 Euro Zinsen angehäuft. Mit einem Rahmenkredit bei einem unserer ausgewählten Anbieter laufen bei gleichem Kreditbetrag und gleicher Laufzeit durchschnittlich 280,85 Euro Zinsen auf. Das heißt, gegenüber einem Dispokredit sparen Sie je nach Angebot über 200 Euro pro Jahr.

Welche Vorteile hat ein Rahmenkredit?

Sowohl im Vergleich mit dem Dispokredit als auch dem Ratenkredit bietet der Abrufkredit insbesondere folgende Vorteile:

- Flexible Rückzahlung

- Kreditrahmen immer als finanzielles Polster in der Hinterhand

- Kostengünstiger als ein Dispokredit

- Zinsen fallen nur für tatsächlich genutzten Kreditbetrag an

- Rückführungsvereinbarung verhindert Überschuldung

- Nicht zwingend an ein bestehendes Girokonto bei der kreditgebenden Bank geknüpft – kontoführende Bank und Kreditgeber können unterschiedlich sein

- Bei einem nicht ausgeschöpften Kreditrahmen sind Nachverhandlungen bei Kreditbedarf hinfällig.

Welche Nachteile hat ein Rahmenkredit?

Der Kreditrahmen ist zwar meistens sehr viel günstiger als der Dispokredit, allerdings gibt es einen Haken: Der Kunde kommt mit einer Zeitverzögerung an dieses Geld. Sie müssen erst den Transfer der Kreditsumme auf Ihr Girokonto veranlassen, bevor Sie über das Geld verfügen können.

Der Dispo steht Ihnen immer und sofort zur Verfügung. Egal, ob Sie bargeldlos im Geschäft oder im Internet bezahlen, oder ob Sie am Geldautomaten Bargeld ziehen möchten. Beim Rahmenkredit fehlt diese sofortige Zugriffsmöglichkeit und Sie müssen die Dauer der Überweisung, also in der Regel ein bis zwei Bankarbeitstage, abwarten.

Für wen ist der Abrufkredit geeignet?

Aus der persönlichen Kontoführung heraus weiß ein Kontoinhaber, ob er öfter mal auf seinen Dispokredit zurückgreift. Ist dies der Fall, wäre ein Rahmenkredit die kostengünstigere Alternative zur Kontoüberziehung. Da ein Rahmenkredit nur dann Geld kostet, wenn er genutzt wird, bietet er sich auch als dauerhafte Reserve an.

Obwohl mit einem klassischen Ratenkredit nicht unbedingt vergleichbar, lässt sich der Rahmenkredit auch hier als Ersatz verwenden. Das macht dann Sinn, wenn es immer wieder zu Anschaffungen kommt. Im Gegensatz zu einem Ratenkredit muss der Kreditnehmer in diesem Fall die Aufstockungen mit der Bank nicht jedes Mal neu verhandeln. Das setzt natürlich einen zu Beginn ausreichend gewählten Kreditrahmen voraus. Zudem eignet sich der Rahmenkredit, wenn von Anfang an Sondertilgungen geplant sind. Nicht jedes Institut verzichtet bei einem Ratenkredit im Falle einer vorzeitigen Ablöse auf die Vorfälligkeitsentschädigung.

Wie kann der Dispo mit einem Rahmenkredit abgelöst werden?

Der Dispokredit ist für viele Verbraucher aufgrund seiner ständigen Verfügbarkeit die bequemste Form der Kreditaufnahme. Jedoch sind die Zinsen überdurchschnittlich hoch. Außerdem sind Banken und Sparkassen nicht zörgerlich, wenn es darum geht, überstrapazierte Dispokredite zu kündigen.

Bevor Sie also von einem Tag auf den anderen ohne Geld auf dem Konto dastehen oder weiterhin hohe Zinsen für den Dispo zahlen, sollten Sie über eine Ablösung des Dispokredits nachdenken. Da es – anders als bei Ratenkrediten – keine Kündigungsfrist gibt, können Sie den Dispo jederzeit ablösen.

Option 1 ist sicher die Angenehmste: Sie zahlen den offenen Betrag auf einen Schlag zurück. Haben Sie die notwendige Summe nicht zur Verfügung, bietet sich als zweite Option der Rahmenkredit an. Wie bereits erwähnt, funktioniert dieser ähnlich dem Dispo, ist jedoch deutlich (zins)günstiger.

Zumal Sie nichts weiter tun müssen, als nach der Bereitstellung des Rahmenkredits den gewünschten Betrag auf Ihr Girokonto zu überweisen. Der Dispo ist nun abgelöst und Sie sparen durch die geringere Zinsbelastung bares Geld. Wie viel Sie sparen können, wenn Sie den Dispokredit mit einem Rahmenkredit ablösen, verdeutlicht das oben gezeigte Rechenbeispiel.

Zahlen und Fakten

Nutzung von Dispo- und Rahmenkrediten

Nur 10 Prozent aller Verbraucher, die aktuell eine Finanzierung laufen haben, nutzen einen Rahmenkredit, aber 11 Prozent den Dispokredit ihres Girokontos und 26 Prpzent einen Ratenkredit. Zu diesem Ergebnis kommt die „Konsum- und Kfz-Finanzierung Marktstudie 2019“ der Ipsos GmbH im Auftrag des Bankenfachverbands. Immerhin ist der Anteil der Rahmenkredite in diesem Segment gegenüber dem Vorjahr um einen Prozentpunkt gestiegen: