P2P-Kredite (Peer-to-Peer-Kredite) im Vergleich

Geld von anderen Privatpersonen oder gewerblichen Investoren zu leihen, anstatt von einer Bank, ist eine spannende Alternative für Kreditnehmer. Hier finden Sie die entsprechenden Anbieter für sogenannte P2P-Kredite beziehungsweise Peer-to-Peer-Kredite im direkten Vergleich sowie einen umfangreichen Ratgeber, der sich an Kreditnehmer und auch an Investoren bzw. Kreditgeber richtet.

Mehr P2P-Kredite, allerdings für den gewerblichen Bereich, finden Sie in unserem Kreditvergleich für Selbstständige und Unternehmen!

- 5.254,39 €

- Gesamtbetrag

- 87,57 €

- monatliche Rate

- 1,97% bis 4,71%

- Sollzins p.a.

- 1,99% bis 5,46%

- Effektivzins p.a.

- 5.642,15 €

- Gesamtbetrag

- 94,04 €

- monatliche Rate

- 4,86% bis 8,99%

- Sollzins p.a.

- 4,99% bis 19,99%

- Effektivzins p.a.

Stand der Daten: 12.07.2025

Mindestangaben und repräsentatives Beispiel gemäß der EU-Verbraucherkreditrichtlinie. Alle Informationen erhalten wir seitens der Banken. Mindestens zwei Drittel der Kunden erhalten den angegebenen effektiven Jahreszins im genannten repräsentativen Beispiel oder einen günstigeren bei der jeweiligen Bank. Individuelle Berechnungen können von dem repräsentativen Beispiel dennoch abweichen, da der angegebene effektive Jahreszins von individuellen Faktoren abhängig ist. „k.A.“, „K.A.“ oder Keine Angabe seitens der Bank“, bedeutet, dass uns seitens der Bank diese Informationen (noch) nicht übermittelt wurden. Wir ergänzen diese, sobald sie uns vorliegen. Alle Informationen haben wir nach bestem Wissen und Gewissen recherchiert, sie sind jedoch ohne Gewähr.

P2P-Kredite im redaktionellen Test

Kredite von Privat gewinnen zunehmend an Bekanntheit. Wir wissen aber schon heute, wer der beste Anbieter ist. Um ihn kennenzulernen, sollten Sie einen Blick in unseren umfangreichen Kredittest riskieren. In einem objektiven Testverfahren werden sechs Kategorien mit insgesamt 37 Merkmalen berücksichtigt.

Was sind P2P-Kredite?

P2P-Kredite, auch Peer-to-Peer-Kredite oder Kredite von Privat, sind Darlehen, die Sie sich nicht von einer Bank, sondern von privaten und/ oder gewerblichen Investoren leihen. Da bei dieser Form der Geldleihe die Bonität oder Schufa des Kreditinteressenten nicht im gleichen Maße die Krediteintscheidung beeinflusst, wie bei klasssichen Banken, haben mit einem P2P-Kredit grundsätzlich mehr Interessenten Chance auf einen Kredit. Stattdessen stellt sich nämlich in der Regel der Kreditsuchende mit seinem Vorhaben auf den Kreditplattformen kurz vor und die Investoren entscheiden, ob sie investieren möchten. Meist leihen mehrere Investoren ihr Geld für einen Kredit. Als Gegenleistung erhalten die Kreditgeber mit der Rückzahlung ihrer Kredite Zinsen, wie bei Bankkrediten auch. Meist ist darüber hinaus an die Kreditplattform eine Gebühr zu zahlen.

Im nachfolgenden Ratgeber erhalten Sie mehr Informationen zum Thema P2P-Kredite.

Geschichte der P2P-Kredite

Die Idee, Geld von Privat zu Privat zu leihen, ist sehr, sehr alt. Schon die Chinesen haben 300 vor Christus private Geldvermittlungen vollzogen. Die Welt hat sich verändert und so veränderte sich auch das Geschäft mit Krediten von Privat.

Die unternehmerische Umsetzung von P2P-Krediten fand mit dem Internet das breite Ausmaß ihrer Möglichkeiten. 2005 begann das britische Unternehmen Zopa online mit der Vergabe von Peer-to-Peer-Krediten. Ein Jahr später wurde der Prosper Marketplace in den USA gegründet. Im Jahr 2007 folgte dann mit eLolly der erste Marktplatz für Kredite von Privat für Privat in Deutschland.

Während Zopa in Großbritannien und in den USA Prosper Marketplace immer noch aktiv am Marktgeschehen der Kredite von Privat für Privat beteiligt sind, ist eLolly mittlerweile Geschichte. Hier haben in Deutschland andere Unternehmen längst das Feld der Peer-to-Peer-Kredite übernommen: smava, auxmoney und Lendico.

Dem Markt wird großes Wachstum zugetraut. Bereits 2010 erwartete man nach Schätzungen, dass in Zukunft vier Prozent aller vergebenen Kredite online vermittelte Kredite im Privatsektor sind.

Zahlen und Fakten zu P2P-Krediten

Der Markt für Peer-to-Peer-Kredite wächst rasant. Wurden im Jahr 2013 noch 157 Millionen Euro solcher Kredite in Europa (Großbritannien außen vor gelassen) an Privatpersonen vergeben, waren es im Jahr 2015 schon 366 Millionen Euro – ein Anstieg von über 130 Prozent. Das Kreditvolumen von P2P-Krediten an Selbstständige und Freiberufler stieg im selben Zeitraum von 40 Millionen Euro auf 212 Euro Millionen Euro und hat sich damit in nur zwei Jahren mehr als verfünfacht.

Spitzenreiter in der Kreditvergabe von Peer-to-Peer-Krediten an Privatpersonen war damals Deutschland mit einem Kreditvolumen von 136 Millionen Euro im Jahr 2015. Noch 2013 waren es lediglich 36 Millionen Euro. Nur knapp dahinter lag Frankreich, hier wurden 135 Millionen Euro für private Finanzierungen ausgegeben (2013: 43 Millionen Euro).

Hingegen waren P2P-Kredite für Freiberufler und Selbstständige vor allem in den Niederlanden beliebt. Mit einem Kreditvolumen von 74 Millionen Euro im Jahr 2015 lagen die Niederländer in dieser Kategorie klar an der Spitze (Deutschland: 49 Millionen Euro).

Die durchschnittliche Kreditsumme eines Peer-to-Peer-Kredits für private Zwecke lag 2015 in Deutschland bei knapp 6.000 Euro und wurde von durchschnittlich 113 Anlegern finanziert. Jeder Anleger brachte sich im Schnitt also mit gut 50 Euro in die Finanzierung ein.

Eine P2P-Finanzierung für geschäftliche Zwecke ist den Anlegern deutlich mehr wert. Die Durchschnittskreditsumme betrug in Deutschland mehr als 107.000 Euro, wurde aber nur von durchschnittlich 67 Anlegern finanziert. Ein P2P-Kredit für Selbstständige und Freiberufler schlug also für einen Anlegern im Schnitt mit knapp 1.600 Euro zu Buche – eine entsprechend hohe Rendite erwarten sich die Anleger von ihrer Investion.

Aktuelle Zahlen zum Markt der P2P-Kredite liefern die Kreditplattformen Bondora, Mintos, Auxmoney, Estateguru, Fundingcircle und Kapilendo. Zu jedem einzelnen Anbieter finden Sie nachfolgend die kumulierte Höhe des vermittelten P2P-Kreditvolumens der jeweiligen Jahre ab 2009. Wie deutlich zu erkennen ist, konnte von Jahr zu Jahr ein immer höheres Volumen über den P2P-Kreditplattformen vermittelt werden.

Besonders in den letzten Jahren schien sich bei einigen Plattform-Anbietern ein besonders starkes Wachstum eingestellt zu haben. Doch die Prozentangaben zum jährlichen Wachstum im Vergleich zum jeweiligen Vorjahr zeigen ein anderes, interessantes Bild:

Auch wenn die genannten Anbieter nicht den kompletten europäischen Markt abbilden, sondern zumindest nur einen Großteil, ist dennoch ein Blick auf das Gesamtvolumen aller jährlich vermittelten Kredite interessant. Dieser Statistik nach ist die Beduetung von P2P-Krediten auf Seiten der Kreditnehmer sowie Investoren in den vergangenen Jahren extrem gestiegen.

Gründe gegen P2P-Kredite

Trotz des aufgezeigten starken Wachstums der P2P-Kreditvergabe gibt es noch immer zahlreiche Kritiker. Das ist verständlich, denn vergleichweise gibt es das Produkt zumindest in der Online-Variante noch nicht so lange auf dem Markt und die allgemeine Bekanntheit hält sich in Grenzen.

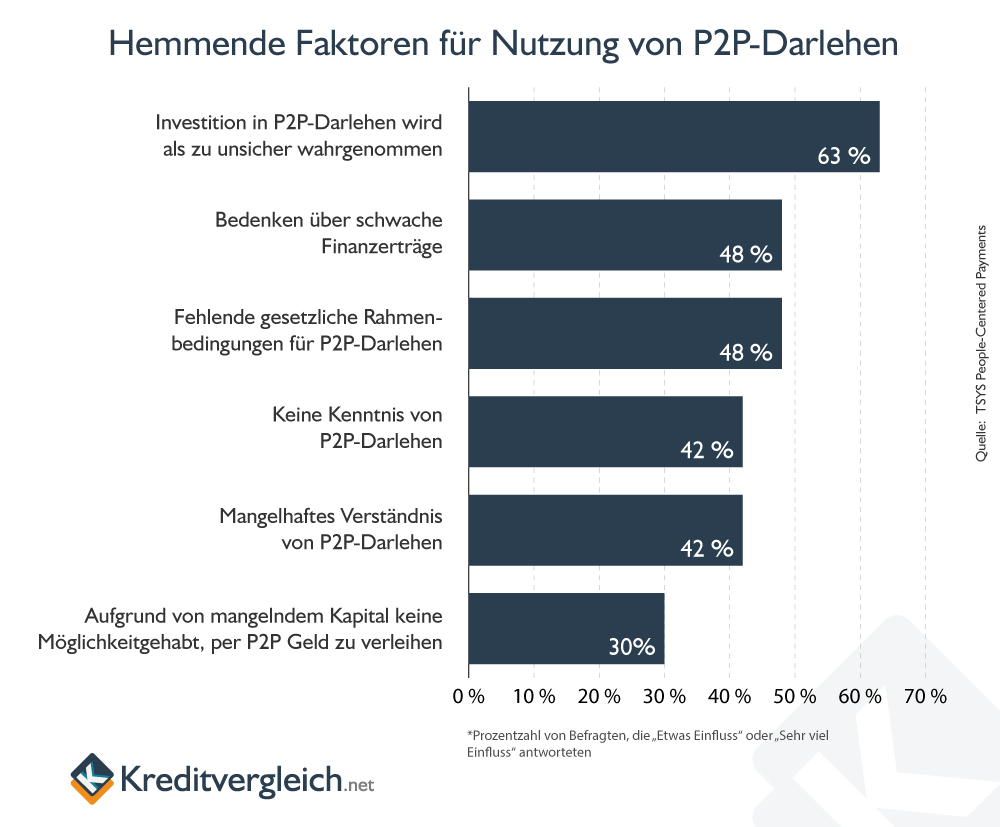

Eine Umfrage des global agierenden Zahlungsdienstleisters TSYS erörtere die Gründe der Kritiker, sich gegen ein P2P-Darlehen zu entscheiden. Der am häufigsten genannte Grund ist, dass die Plattformen als zu unsicher wahrgenommen werden, gefolgt von fehlenden gesetzlichen Rahmenbedingungen für P2P-Darlehen und Bedenken über schwache Finanzerträge (beim Verleihen von Geld). Mangelndes Verständnis und fehlende Kenntnisse über die Funktionsweise der Plattformen und von P2P-Darlehen an sich gaben hingegen nur 42 Prozent der Befragten als hemmenden Faktor an:

Vorteile der Kredite von Privatpersonen

Ungeachtet der Kritiker ist die Geldleihe per P2P-Kredit dennoch von starkem Wachstum geprägt, wie die oben aufgeführten Statistiken beweisen. Und das aus gutem Grund, Peer-to-Peer-Kredite bringen eine Reihe an Vorteilen mit sich. Der größte Vorteil von Peer-to-Peer-Krediten liegt auf der Hand: Bei der Antragstellung und der Vergabe wird der gewaltige Kostenapparat von Banken und anderen Kreditinstituten umgangen. Die Wege zwischen Investor und Kreditnehmer sind viel kürzer und damit auch viel preiswerter.

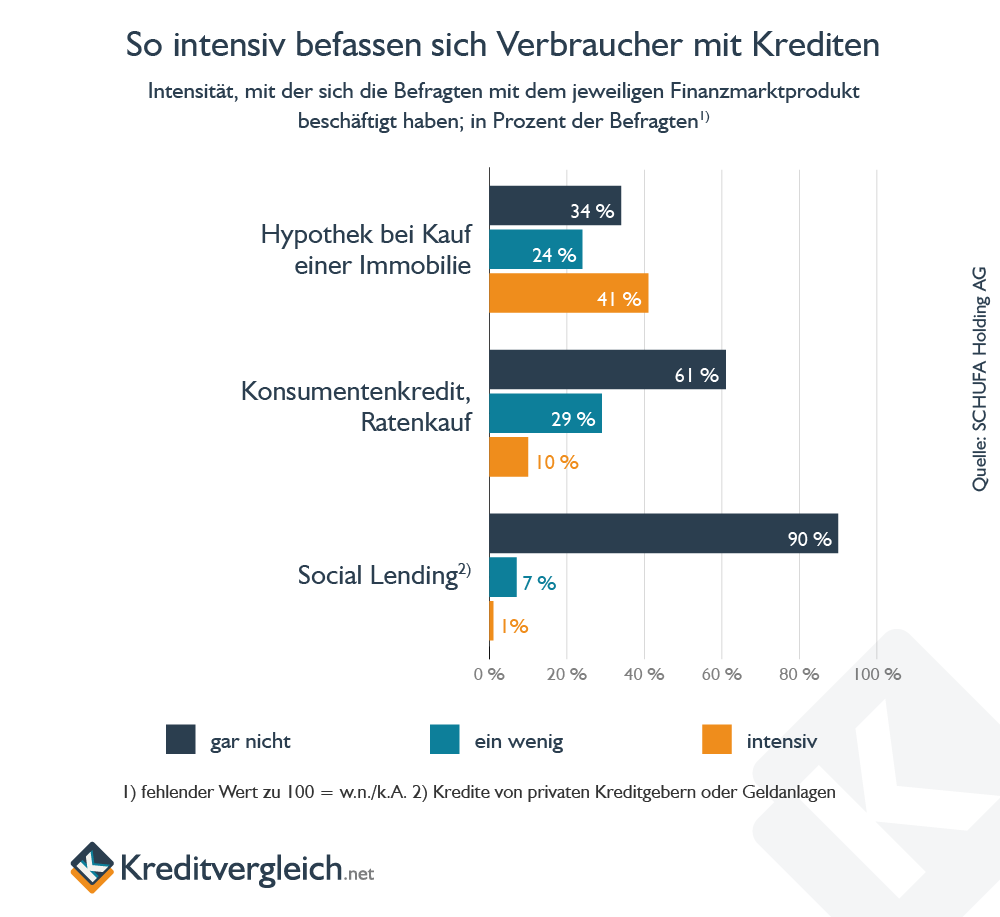

Ein weiterer Vorteil ist, dass Personen, die aufgrund ihrer Bonität keinen Kredit bei einer Bank erhalten, die Möglichkeit haben, über Privat ein Darlehen zu bekommen. Denn hier finanzieren meist mehrere Investoren einen Kredit und teilen sich so das Kreditausfallrisiko. Das Geld für die Kredite selbst kommt bei solchen Kreditangeboten von Privatpersonen oder gewerblichen Investoren, welche diese Art von Kreditmarktplätzen als Möglichkeit der Geldanlage nutzen. Dies ist übrigens nicht zu verwechseln mit einer besonderen Form des Social Lending, bei dem Kredite sogar zinsfrei vergeben werden, über Plattformen für Mikrokredite wie beispielsweise Kiva.com. Beim Social Lending steht nämlich nicht die Geldanlage des Kreditgebers im Vordergrund, sondern die wohltätige Unterstützung der Arbeit des Kreditnehmers. Diese Form ist in Deutschland allerdings noch weitestgehend unbekannt:

Vor allem die Zeit der großen Finanzkrise zeigt, wie wichtig solche Peer-to-Peer-Kredite sein können. In den Jahren 2008 und 2009 waren es gerade Selbständige und Freiberufler, die von ihren Banken und Sparkassen häufig wie Stiefkinder behandelt wurden, wenn es um die Vergabe von Krediten ging. Über Kreditmarktplätze im Internet konnten sie jedoch Kredite von Privatpersonen aufnehmen, welche in die Projekte und Tätigkeiten dieser Personengruppe investieren wollten. So haben letztlich die Onlinekreditplattformen einen nicht unwesentlichen Teil dazu beigetragen, die Wirtschaft in Deutschland trotz der Kreditklemme für Selbständige und Freiberufler am Laufen zu halten.

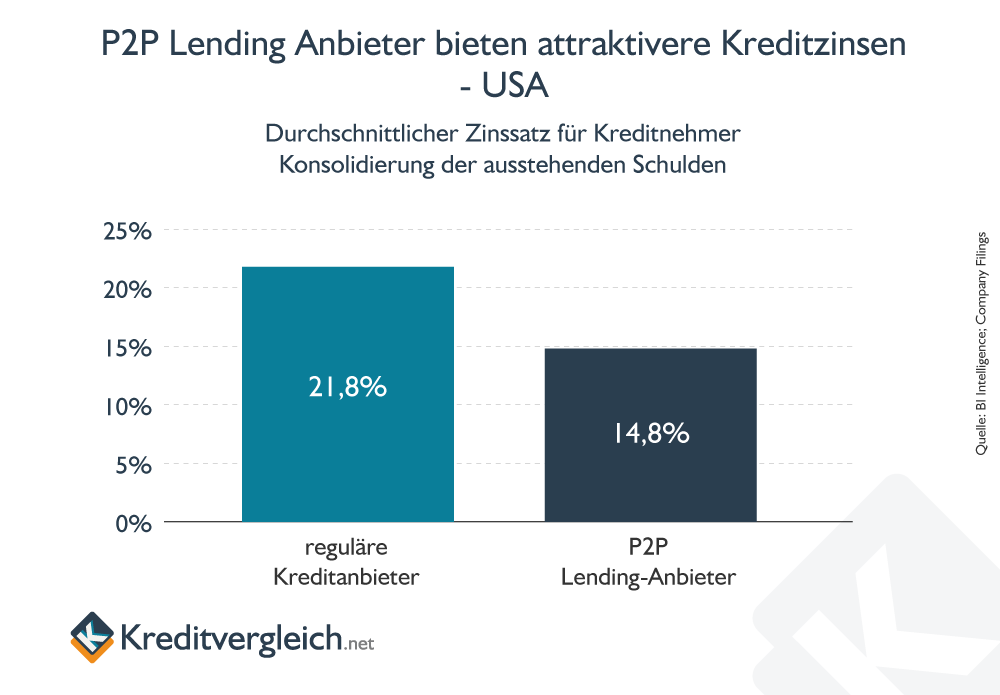

Dazu gesellte sich im Mutterland der P2P-Kredite – den USA – die Tatsache, dass die Kreditzinsen beim P2P-Lending deutlich niedriger waren als die Zinsen für Bank- oder gar die von den US-Amerikanern so gerne genutzten Kreditkartenkredite:

Nachteile von P2P-Krediten

Nun ist nicht alles, was so viel Sinn macht wie Peer-to-Peer-Kredite, zugleich auch immer frei von Nachteilen. Beim Kredit von Privat für Privat ist ein wichtiger Punkt, der negativ bewertet werden muss, der hohe Kostenfaktor.

Während bei einem Bankkredit keine zusätzlichen Kosten entstehen, setzen sich die Kosten für Peer-to-Peer-Kredite aus den Zinsen für den Kredit selbst sowie die Provision für die Kreditplattform zusammen. Die Kreditzinsen bei diesen Plattformen können unterschiedlich hoch sein. Je nach Bonität kann es hier recht weit nach oben gehen. Das heißt: Die Zinsen, die für einen solchen Kredit von Privat über einen solchen Kreditmarktplatz gezahlt werden müssen, können deutlich höher sein, als es bei einer Bank der Fall wäre.

Dazu kommt die Provision, welche die Anbieter der Kreditplattformen berechnen. Gerade in Zeiten niedriger Zinsen ist es deshalb zu empfehlen, zweimal zu rechnen, ob man wirklichen einen solchen Kredit von Privat für Privat aufnehmen möchte. Oder nicht doch einen Anbieter über einen Kreditvergleich findet, der einen klasssichen Kredit vergeben kann.

Oftmals entsteht der Wunsch nach einem Kredit von Privat bei Personen, die bisher bei Banken und Sparkassen abgelehnt wurden. Das ist für die betreffenden Personen verständlich. Auch hier sollte interessierten Kreditnehmern bewusst sein, dass nicht nur Banken sondern selbstverständlich auch private Investoren sehr daran interessiert sind, ihr geliehenes Geld wieder zurückzuerhalten. Sie verleihen es nur, sie verschenken es nicht. Daher muss natürlich ein Kreditnehmer darlegen, wie er seinen aufgenommenen Kredit wieder zurückzahlen wird.

Eine direkte Absicherung des investierten Geldes gibt es aber nicht. Es bleibt hier also ein bestimmtes von Fall zu Fall einzuschätzendes Risiko vorhanden. Im schlimmsten Fall kann es auch zu einem Totalverlust der eingesetzten Geldanlage kommen.

Was lässt sich mit P2P-Krediten finanzieren?

Mit P2P-Krediten lässt sich nahezu alles finanzieren, konkrete Verwendungszwecke sind in der Regel nicht vorgegeben. Hauptsache ist, es handelt sich um eine legale Investition und die Bonität stimmt. Diese Finanzierungen werden dann als Projekte auf den Internet-Plattformen vorgestellt. Der Phantasie wird dabei keine Grenze gesetzt: Geld für die Renovierung der Wohnung, für den Kauf des nächsten Wagens, oder zusätzliches Kapital für die Selbständigkeit, beispielsweise um diese weiter auszubauen. Vielleicht geht es auch um die Finanzierung einer Ausbildung.

Durch die große Bandbreite bei der Höhe der möglichen Kreditsummen ist vieles machbar bei den Krediten von Privat für Privat. Wichtig ist nur, das gewünschte Projekt so zu “verkaufen”, dass sich auch Interessenten finden, die mit ihrem Geld investieren möchten.

Unser Haushaltsrechner hilft dabei, das verfügbare Budget zu berechnen. Dieses Geld kann dann ohne Probleme zur Abzahlung eines Kredites benutzt werden:

Für wen sind P2P-Kredite?

P2P-Kredite sprechen in erster Linie Privatpersonen an, welche nicht zur Bank gehen wollen, um einen Kredit zu beantragen. Dies kann aus unterschiedlichen Gründen der Fall sein, unter anderem schlechte Erfahrungen mit Kreditberatern bei der Bank oder bereits erhaltene Absagen von klassischen Kreditbanken.

Zielgruppe können sowohl Angestellte, Selbständige, Freiberufler und auch Studenten oder Rentner sein. Die mögliche Gruppe der Kreditnehmer ist damit weit gesteckt. Je nach Kreditmarktplatz sind die Voraussetzungen für die Kreditvergabe und die Erstellung eines Kreditprojekts unterschiedlich.

Nicht geeignet sind Peer-to-Peer-Kredite hingegen für Personen, die kein regelmäßiges Einkommen haben. Das heißt, weder Hausfrauenkredite noch Arbeitslosenkredite können in der Regel einen P2P-Kredit erhalten.

Schufafrei sind auch Peer-to-Peer-Kredite nicht!

Einige Kreditinteressenten fragen isch vielleicht: Kann ich den P2P-Kredit auch schufafrei bekommen?

Die Antwort darauf ist leider nein. Die Kreditmarktplätze achten genauso auf die Bonität, wie es bei Bankkrediten der Fall ist. Je nach Anbieter werden verschiedene Kriterien zugrunde gelegt, woraufhin die individuelle Einstufung des potentiellen Kreditnehmers in eine Bonitätsstufe erfolgt. Eine gewisse Mindesbonität muss also erreicht sein. Der Unterschied ist nur, dass die Chancen auf Kreditauszahlung trotz schlechterer Bonität bei einer Kreditplattform besser stehen.

Auch hier gilt: Je besser die Bonität – desto geringer der Kreditzins. Hintergrund ist die Ausfallwahrscheinlichkeit. Je höher dieses Risiko ist, desto höher werden die Kredite verzinst, um damit etwaige Ausfälle abzufedern.

Bearbeitungsdauer bei Kreditplattformen

Wird über einen Kreditmarktplatz wie smava, auxmoney oder Lendico ein Kredit von Privat aufgenommen, muss als erstes ein Projekt erstellt werden. Je nach Kreditplattform ist die Laufzeit des Projekts unterschiedlich.

Kommt in dieser Zeit das nötige Investitionskapital für den Kredit zusammen, und das Projekt ist erfolgreich, wird der Kreditbetrag normalerweise direkt nach Eingang der nötigen Unterlagen auf das Bankkonto überwiesen.

Wer einen schnellen Kredit über das Internet sucht, wird bei Peer-to-Peer-Krediten hingegen kaum fündig.

Differenz zwischen Kreditbetrag und Auszahlungsbetrag beachten!

Wichtig bei der Aufnahme eines Kredits von Privat für Privat ist es, zu beachten, dass der Auszahlungsbetrag nicht immer gleich dem Kreditbetrag ist.

Von der Kreditsumme werden oftmals die Kosten für den genutzten Kreditmarktplatz abgezogen. Für die Kreditnehmer bedeutet das: Werden 10.000 Euro beantragt, werden von diesen 10.000 Euro die Gebühren abgezogen und der Restbetrag an den Kreditnehmer überwiesen.

Je nach Anbieter sind die Kosten für die Erstellung von solchen Kreditprojekten ganz unterschiedlich. Aus diesem Grund ist es vor der eigentlichen Projekterstellung zu empfehlen, einen Vergleich der verschiedenen Anbieter von Krediten von Privat für Privat vorzunehmen, um den für sich bestmöglichen zu finden.

Können Unternehmen Peer-to-Peer-Kredite aufnehmen?

Selbständige, Freiberufler und damit Kleinunternehmer haben die Möglichkeit, über solche Plattformen für Peer-to-Peer-Kredite ein Projekt zu erstellen. Für Unternehmen eignen sich jedoch besser Marktplätze, welche so genannte Peer-to-Business-Kredite anbieten. Das sind Kredite, bei denen Privatpersonen oder andere Investoren ihr Geld in Unternehmen mit Kreditbedarf investieren.

Ein Projekt auf einem Kreditmarktplatz erstellen

Um über eine Onlinekreditplattform einen P2P-Kredit zu erhalten, muss ein Projekt erstellt werden. Je besser die Projektbeschreibung selbst ist, desto eher werden potentielle Kreditgeber auch auf den Zug aufspringen, und dem Kreditnehmer ihr Geld zur Verfügung stellen. Je persönlicher ein Projekt formuliert ist, ohne dabei einen ganzen Roman zu schreiben, desto eher lassen sich über Kreditmarktplätze Geldgeber für das jeweilige Anlegen finden.

Das bedeutet auch: Hapert es mit der eigenen Rechtschreibung, sollte sich der Kreditnehmer jemanden suchen, der die genaueren Formulierungen vornimmt und/oder den schon vorhandenen eigen formulierten Text noch einmal überarbeitet.

Mit dem Projektwunsch wird zugleich die Berechnung des Kreditbetrags wichtig. Das heißt, der Kreditbetrag setzt sich zusammen aus dem benötigten Geldbetrag sowie den Kosten und Gebühren für den Kredit von Privat für Privat.

Zugleich wird durch die Bonitätsstufe die Höhe der Zinsen berechnet, aus der sich wiederum zusammengenommen mit der Höhe des Kreditbetrags und der Laufzeit die monatliche Ratenhöhe ergibt.

In Peer-to-Peer-Kredite investieren

Für Anleger stellen die Kredite von Privat für Privat eine attraktive Form der Geldanlage dar. Hier können selbst in Zeiten niedriger Sparzinsen noch Renditewünsche wahr werden. Zumindest dann, wenn der Kreditnehmer seinen Zahlungsverpflichtungen auch pünktlich nachkommt.

Der Ertrag für Anleger aus einer Investition in Peer-to-Peer-Kredite hängt davon ab, wie viel Risiko der Geldgeber bereit ist, einzugehen. Je höher die Bonitätsstufe eines Kreditnehmers, desto höher ist natürlich zugleich das Ausfallrisiko. Je höher jedoch die Bonitätsstufe ist, desto höher sind die Zinsen, welche der Anleger für seinen vergebenen Privatkredit erhält.

Das Investieren in Kredite von Privat für Privat ist damit nur geeignet für jene Anleger, die in der Lage sind, Zahlungsausfälle zu stemmen. Geld, das auf die hohe Kante gelegt werden soll, eignet sich deshalb nicht für diese Art der Geldanlage.

Wer aber auf der Suche nach einer guten Alternative zu herkömmlichen Anlagearten ist, der kann sowohl bei Peer-to-Peer-Krediten wie bei Peer-to-Business-Krediten, einiges an Rendite erwirtschaften.

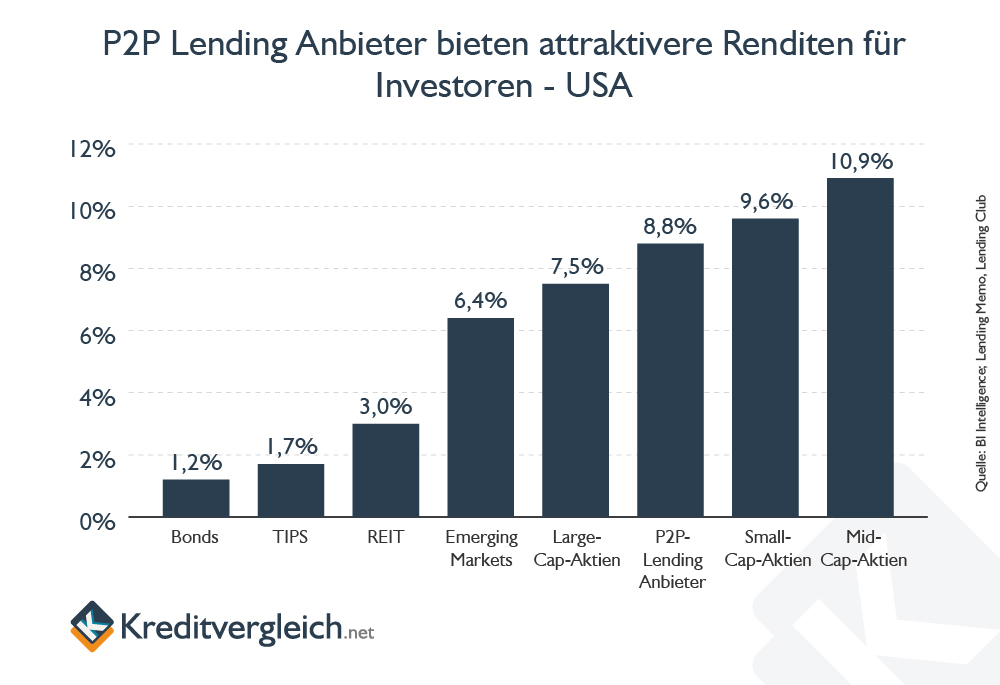

Am Beispiel einer von Businessinsider.com erstellen Studie für die USA zeigt sich, dass eine Geldanlage in P2P-Kredite höhere Renditen als ein Investment in Aktien großer Unternehmen (Large Caps) oder aus Schwellenländern (Emerging Markets) verspricht:

Was Anleger beachten müssen

Für Anleger, die ihr Geld in Kredite von Privat investieren wollen, gilt es einige Punkte zu beachten:

- Wie sieht es mit den Rückzahlungsmodalitäten aus?

- Wann geht die zurückgezahlte Rate auf dem eigenen Bankkonto ein?

- Wie viel Geld bzw. Zinsen erhalten Sie für Ihr angelegtes Geld?

- Wie sieht es mit dem Inkasso aus, wenn der Kreditnehmer nicht bezahlt?

- Verliere ich mein Geld, wenn der Kreditnehmer ausfällt?

- Wie hoch können die Anlagebeträge sein, welche zur Verfügung gestellt werden?

- Wie hoch ist der Mindestanlagebetrag bei den Online-Marktplätzen für Kredite?

Besteuerung

Die Einkünfte aus Kapitalvermögen müssen gemäß § 20 EStG versteuert werden. Dabei spielt es keine Rolle, ob die erwirtschafteten Zinsen durch eine Geldanlage bei der Bank oder bei Privat entstanden sind.

Seit 2009 gilt die Abgeltungssteuer. Das heißt, dass jede Person Zinseinnahmen bis zu 801,- € pro Jahr ohne Abzüge einnehmen darf. Bei verheirateten Paaren liegt die Steuerfreigrenze bei 1.602,- € pro Jahr. Alle weiteren Einnahmen müssen mit 25 Prozent zzgl. Solibeitrag versteuert werden.

Best Practice Tipps für Einsteiger

Für Einsteiger, die einen Kredit über eine solche Kreditplattform aufnehmen, oder aber ihr Geld in Projekte auf diesen Kreditmarktplätzen investieren möchten. Sind bestimmte Grundgedanken wichtig, die wir nachfolgend zusammengetragen haben.

Best Practice Tipps für Kreditnehmer:

Angestellte, Freiberufler und Selbständige, die einen Kredit von Privatpersonen aufnehmen möchten, sollten sich diese vorab genau ansehen, ob der jeweilige Kreditmarktplatz für sie überhaupt passt. Die Unterschiede bei den maximalen Kredithöhen haben wir weiter oben bereits angeführt, dazu gibt es, wie bereits erwähnt, unterschiedliche Zinsen und Gebühren.

Außerdem ist wichtig: wie einfach ist es, ein Projekt zu erstellen? Wie leicht lassen sich die Gebühren und Kosten berechnen und welche Unterlagen werden von dem jeweiligen Online-Marktplatz für Privatkredite benötigt?

Noch eines ist dabei zu beachten: die Plattformen für Kredite von Privat für Privat unterscheiden sich auch darin, ob ein Teilbetrag des Kredits ausgezahlt wird, wenn nicht die gesamte Projektsumme bzw. Kreditsumme zusammen gekommen ist.

Best Practice Tipps für Anleger:

Bevor Peer-to-Peer-Kredite als Anlageart gewählt wird, sollten Anleger darüber nachdenken, ob dies wirklich die richtige Geldanlage für sie darstellt. Zum einen sind Anlagen in Kredite von Privat für Privat keine sicheren Anlagen. Durch die Zinsen, welche der Anleger erhält, trägt er zugleich das Risiko des Zahlungsausfalls mit.

Ein weiterer wichtiger Punkt: welche Kreditplattform passt am besten zu mir als Anleger? Nicht jeder Marktplatz für Onlinekredite von Privatpersonen an Privatpersonen bietet die gleiche Art von Projekten an. Hier können die Unterschiede sehr groß sein. Gerade wenn ein bestimmter Personenkreis oder eine bestimmte Projektart unterstützt werden soll, ist ein vorab Sichten zu empfehlen.

Zudem gilt: es sollte nicht mehr Geld anlegt werden, als tatsächlich als Verlust verschmerzt werden kann. Falls es zu Ausfällen des Kreditnehmers kommt sollte der Anleger deshalb nicht selbst in finanzielle Schwierigkeiten geraten.

Für Anleger, die eine möglichst hohe Rendite wollen, besteht natürlich die Gefahr, wie bei allen Risikoanlagen, dass es zu einem Ausfall kommt. Aber: dafür können hier Zinsen eingestrichen, die mit normalen Anlagearten wie Festgeld, Sparbriefen und auch einer Lebensversicherung bei weitem nicht zu holen sind.

Fazit: P2P-Kredite sind sehr unterschiedlich aufgestellt

Die Kreditlandschaft in Deutschland hat sich in den vergangenen Jahren stark gewandelt. Gerade die Kredite von Privat für Privat haben hier einiges an Staub aufgewirbelt, in positivem wie negativem Sinne.

Es zeigt sich vor allem eines: die Anbieter für Peer-to-Peer-Kredite sind sehr unterschiedlich aufgestellt. Zu einem Vergleich vor einer Projekterstellung für den eigenen Privatkredit ist deshalb dringend zu raten. Ebenso natürlich vor der Anlage des eigenen Geldes auf einer solchen Plattform für Kredite von Privat für Privat.