Autokredit-Vergleich 07/2025

Ein Autokredit ist das Zauberwort für Ihren Traumwagen. Noch träumen Sie davon, möchten sich nun aber einen neuen Wagen finanzieren. Dann sind Sie hier auf dieser Seite genau richtig. Denn wir haben für Sie den Autokredit-Markt analysiert und stellen Ihnen einige der besten Autokredite im Vergleich vor.

Ein Autokredit funktioniert im Grunde wie ein gewöhnlicher Privatkredit, nur dass der Kfz-Brief bei der Bank als Sicherheit hinterlegt wird. Ist der Kredit abbezahlt oder vorzeitig abgelöst, sendet die Bank den Kfz-Brief automatisch an den Kunden zurück.

Tipp I: Wer keine Überraschung bezüglich der Höhe der Zinsen erleben will, dem empfehlen wir die Nutzung des Filters „Festzinsen“ in unserem nachfolgenden Rechner, um nur Angebote anzeigen zu lassen, die einheitliche Zinsen für alle Kreditnehmer bieten. Dazu in der Eingabemaske einfach auf „Filtern“ klicken und Haken beim Punkt „Festzinsen“ setzen. Hier trumpft übrigens die IKANO Bank auf: keine andere Bank in unserem Autokreditvergleich hat niedrigere Festzinsen.

Tipp II: Wenn Sie nicht mehrere Banken anfragen wollen, um deren Konditionen vergleichen zu können, besteht die Möglichkeit, bei Kreditplattformen wie Smava oder OFINA (Finanzcheck) Ihren Kreditwunsch anzugeben und sich Angebote mehrerer Banken zusenden zu lassen.

Tipp III: Wenn Sie nicht zwecks Legitimation nicht erst zum Postamt gehen wollen, empfehlen wir die Nutzung der Filter "Video-Ident" und/oder "100% Online-Abschluss" in unserem Rechner.

- 14.848,00 €

- Gesamtbetrag

- 247,47 €

- monatliche Rate

- -0,40% bis 19,75%

- Sollzins p.a.

- -0,40% bis 19,90%

- Effektivzins p.a.

Volldigitaler Abschluss möglich

- 17.487,54 €

- Gesamtbetrag

- 291,46 €

- monatliche Rate

- 6,21% bis 6,21%

- Sollzins p.a.

- 6,39% bis 6,39%

- Effektivzins p.a.

Festzins für alle Laufzeiten

- 16.465,44 €

- Gesamtbetrag

- 274,42 €

- monatliche Rate

- 3,73% bis 9,38%

- Sollzins p.a.

- 3,79% bis 9,79%

- Effektivzins p.a.

Unser Testsieger

- 15.260,69 €

- Gesamtbetrag

- 254,34 €

- monatliche Rate

- 0,68% bis 16,19%

- Sollzins p.a.

- 0,68% bis 16,19%

- Effektivzins p.a.

- 15.260,69 €

- Gesamtbetrag

- 254,34 €

- monatliche Rate

- 0,68% bis 12,84%

- Sollzins p.a.

- 0,68% bis 13,62%

- Effektivzins p.a.

- 16.072,03 €

- Gesamtbetrag

- 267,87 €

- monatliche Rate

- 2,75% bis 15,49%

- Sollzins p.a.

- 2,79% bis 15,99%

- Effektivzins p.a.

- 16.151,83 €

- Gesamtbetrag

- 269,20 €

- monatliche Rate

- 2,95% bis 11,89%

- Sollzins p.a.

- 2,99% bis 12,04%

- Effektivzins p.a.

- 16.251,93 €

- Gesamtbetrag

- 270,87 €

- monatliche Rate

- 3,20% bis 11,50%

- Sollzins p.a.

- 3,25% bis 12,13%

- Effektivzins p.a.

- 16.344,37 €

- Gesamtbetrag

- 272,41 €

- monatliche Rate

- 3,43% bis 10,47%

- Sollzins p.a.

- 3,49% bis 10,99%

- Effektivzins p.a.

- 16.877,11 €

- Gesamtbetrag

- 281,29 €

- monatliche Rate

- 4,74% bis 5,83%

- Sollzins p.a.

- 4,84% bis 5,99%

- Effektivzins p.a.

- 16.934,68 €

- Gesamtbetrag

- 282,24 €

- monatliche Rate

- 4,88% bis 14,05%

- Sollzins p.a.

- 4,99% bis 14,99%

- Effektivzins p.a.

- 17.132,95 €

- Gesamtbetrag

- 285,55 €

- monatliche Rate

- 5,36% bis 7,71%

- Sollzins p.a.

- 5,49% bis 7,99%

- Effektivzins p.a.

- 17.328,47 €

- Gesamtbetrag

- 288,81 €

- monatliche Rate

- 5,83% bis 10,19%

- Sollzins p.a.

- 5,99% bis 10,69%

- Effektivzins p.a.

- 17.328,47 €

- Gesamtbetrag

- 288,81 €

- monatliche Rate

- 5,83% bis 9,56%

- Sollzins p.a.

- 5,99% bis 9,99%

- Effektivzins p.a.

Stand der Daten: 09.07.2025

Mindestangaben und repräsentatives Beispiel gemäß der EU-Verbraucherkreditrichtlinie. Alle Informationen erhalten wir seitens der Banken. Mindestens zwei Drittel der Kunden erhalten den angegebenen effektiven Jahreszins im genannten repräsentativen Beispiel oder einen günstigeren bei der jeweiligen Bank. Individuelle Berechnungen können von dem repräsentativen Beispiel dennoch abweichen, da der angegebene effektive Jahreszins von individuellen Faktoren abhängig ist. „k.A.“, „K.A.“ oder Keine Angabe seitens der Bank“, bedeutet, dass uns seitens der Bank diese Informationen (noch) nicht übermittelt wurden. Wir ergänzen diese, sobald sie uns vorliegen. Alle Informationen haben wir nach bestem Wissen und Gewissen recherchiert, sie sind jedoch ohne Gewähr.

Autokredite im redaktionellen Test

Welche Bank hat den besten Autokredit? Wir haben das wohl ausführlichste Testschema für Autokredite auf die Beine gestellt und testen alle Angebote in sechs Kategorien mit insgesamt 37 Testmerkmalen auf Basis tagesaktueller Werte.

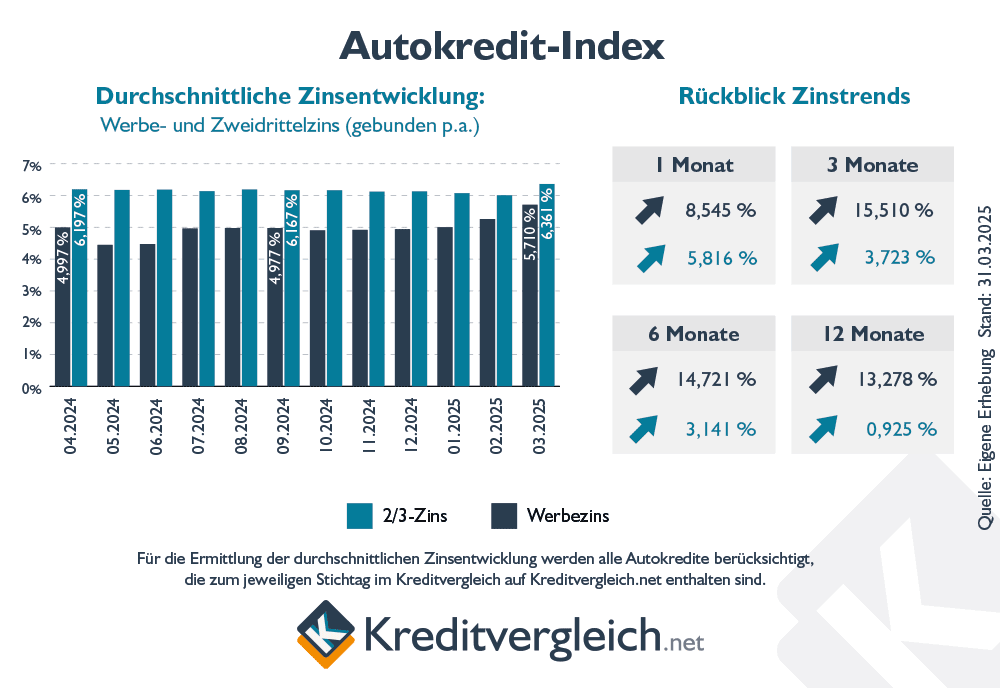

Der Autokredit-Index

Kreditvergleich.net erstellt monatlich einen Autokredit-Index. Betrachtet wird jeweils zum Monatsletzten die durchschnittliche Entwicklung der Werbezinsen, also der Mindestsollzinsen, sowie der Zweidrittelzinsen von Autokrediten. Der Zweidrittelzins ist der Zins, den zwei Drittel aller Kunden für ein Kreditangebot gemäß der Angaben im repräsentativen Beispiel der Bank maximal zahlen müssen.

Für den Autokredit-Index wird die monatliche Zinsentwicklung von Autokrediten innerhalb des letzten Jahres berücksichtigt. Die dargestellten Trends können unterstützend der Erstellung von Prognosen zur zukünftigen Zinsentwicklung dienen.

Im Jahresrückblick (12-Monats-Trend) stieg der Index für die Werbezinsen ebenso wie der Wert für die Zweidrittelzinsen. Die Schere zwischen beiden Indizes blieb über die letzten Monate hinweg weitestgehend stabil. Derzeit steigen die Zweidrittelzinsen etwas stärker, als die Werbezinsen nachziehen. Verbraucher zahlen damit in der Regel etwas höhere Zinsen, als die Werbung suggeriert.

Es bleibt bei unsere Rat: Um sich dennoch nicht allein auf attraktive Werbezins zu verlassen, sollten die Angebote mithilfe eines Kreditvergleichs gründlich überprüft werden.

Zinsen steigen

Die anstehende Zinswende spiegelt sich auch bei den Autokrediten. Derzeit steigen die Zinsen für Kfz-Kredite sichtbar, wenngleich sich dies zunächst stärker bei den Zweidrittelzinsen niederschlägt, d. h. bei den Zinssätzen, die Käufer einen Autos tatsächlich bei einer Bank zahlen müssen. Trotz der Anstiege sind die Zinsen aber immer noch vergleichsweise übersichtlich, da der Anstieg von einem sehr niedrigen Niveau ausgeht. Die tagesaktuelle Höhe der durchschnittlichen Zinsen aller Autokredite aus unserem Vergleich können Sie nachfolgendem Diagramm entnehmen:

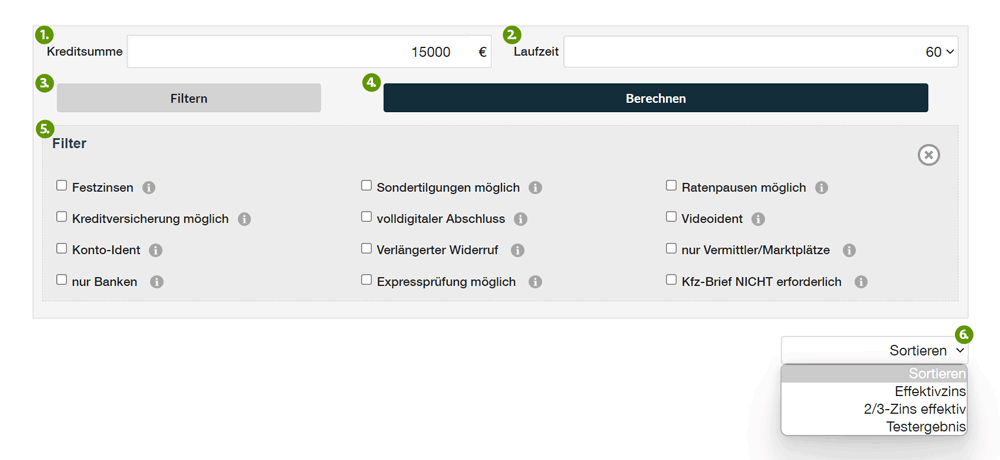

Bedienung des Autokredit-Vergleichs (Filter)

Damit Sie schnell und direkt den für Sie passenden Autokredit finden, nutzen Sie einfach unseren Filter bzw. Autokredit-Finder. Die Verwendung ist kinderleicht und kostenfrei. Wir erklären in wenigen Schritten den Autokredit-Finder.

- Geben Sie an dieser Stelle den Betrag bzw. die Kreditsumme ein, den Sie für Ihren Neu- oder Gebrauchtwagen benötigen.

- Bei der Laufzeit gilt auch hier: Je länger die Laufzeit, desto niedriger die Raten. Allerdings dauert es natürlich länger, bis das Auto Ihnen komplett gehört. Voreingestellt sind Laufzeiten zwischen 2 und 120 Monaten.

- Haben Sie spezielle Wünsche für Ihren Autokredit? Neben den klassischen Anforderungen (z. B. Festzinsen, gewünschter Kreditversichung

oder möglichen Sondertilgungen) bietet unser Rechner hier auch die Option, die Ausgabe auf Vermittler bzw. Marktplätze einzuschränken oder Kredite ohne Kfz-Brief auszuweisen. Klicken Sie die entsprechenden Kästchen an. - Mit einem Klick auf den „Berechnen“-Button filtern Sie die Angebote anhand Ihrer Angaben.

- Sortieren Sie ihre Ergebnisse. Sie können die Reihenfolge der Ausgabe nach Ihren Vorgaben bestimmen, d. h. entweder nach den Effektivzinsen, nach dem Zweidrittelzins oder nach dem Testergebnis von Kreditvergleich.net.

Sind Autokredite immer günstiger?

In der Regel tut sich der Kreditnehmer einen großen Gefallen, wenn er für den Autokauf einen speziellen Autokredit verwendet. Das liegt am Sicherheitsdenken der Kreditgeber.

Daher ja, häufig sind diese Kredite etwas günstiger als Privatkredite es sein können. Denn sollte der Kreditnehmer in Zahlungsschwierigkeiten kommen, so könnte das Auto für den Kreditgeber ein gutes Pfand sein, um die offenen Forderungen zu begleichen. Ein Auto stellt einen gewissen Wert dar, der zwar rasch, aber nicht sofort, an Wert verliert.

Anders ist es bei „normalen“ Privatkrediten ohne Verwendungszweck: Das Geld wird unter Umständen für eine große Reise verwendet. Es gibt dann nichts, das eine Bank zur Begleichung offener Schulden heranziehen könnte. Vielleicht wurden auch neue Möbel gekauft. Sind sie zusammengebaut und weisen erste Gebrauchspuren auf, sind sie nur schwer geeignet, um einen Ausfall der Kreditraten zu kompensieren.

Das Auto wird durch Versicherungen geschützt. Bei Neuwagen wohl so gut wie immer sogar durch eine Vollkasko Versicherung. Das heißt, im Vergleich zu dem Privatkredit ohne Verwendungszweck, steht der Bank beim Autokredit in aller Regel ein Gegenwert als Sicherung zur Verfügung. Völlig unabhängig davon, übrigens, ob der Fahrzeugbrief als Sicherungsleistung abgegeben wurde oder nicht.

Das große ABER an der Sache: Nicht selten nutzen Banken und Sparkassen ein und das selbe Produkt für die Sparten Privatkredit und Autokredit. In diesen Fällen handelt es sich um eine Marketing-Strategie, die dem Endkunden keinen besonderen Vorteil bringt. Schädlich ist dieses Vorgehen für die Verbraucher allerdings auch nicht.

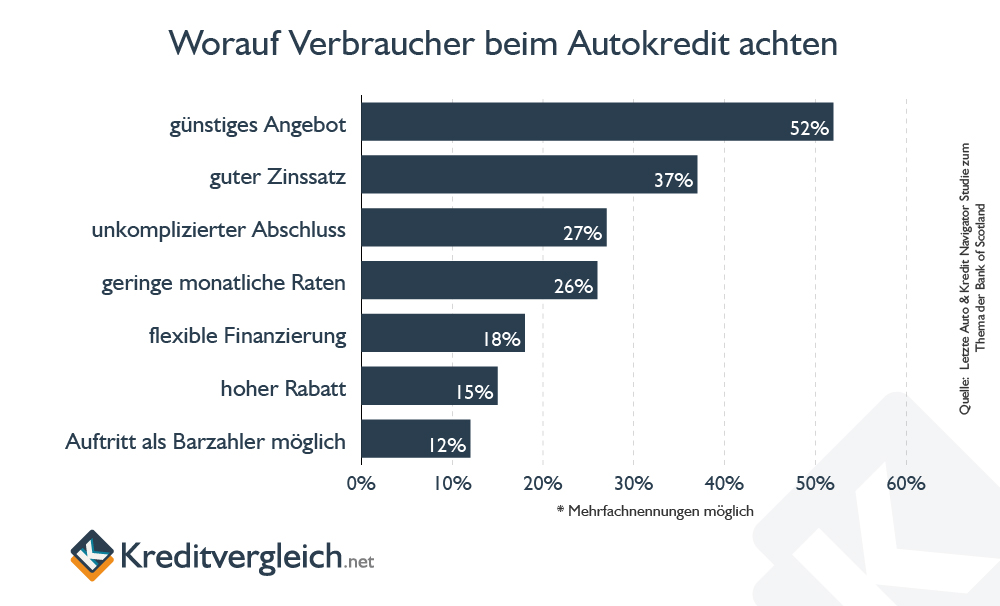

Worauf achten beim Vergleich von Autokrediten?

Wenn Verbraucher ihr neues Auto teil- oder vollfinanzieren, steht ein günstiges Angebot an erster Stelle (52 Prozent). Ein möglichst guter Zinssatz kommt erst danach (37 Prozent). Für jeden vierten Verbraucher ist ein unkomplizierter Abschluss des Kredites wichtig.

Hier trumpfen die in unserem Autokreditrechner vorgestellten Banken auf, denn ihre Kreditangebote lassen sich meist komplett online ausfüllen und in vielen Fällen auch mittels Videoident direkt online beantragen. Bei Banken, die kein Videoident bieten, kommt der Kreditnehmer um den Gang zur nächsten Postfiliale nicht herum, um dort das Postident-Verfahren zu durchlaufen. Das war es dann aber auch schon an Aufwand.

Wer bietet einen Autokredit?

Unabhängig davon, ob neu oder gebraucht, die wenigsten Autobesitzer können ein Fahrzeug aus der Portokasse bezahlen. Autos haben sich inzwischen zu einer Kapitalanlage gemausert. So ist es nicht verwunderlich, dass inzwischen zwei Drittel der in Deutschland zugelassenen Fahrzeuge finanziert werden. Betrachten wir einmal die Zinssituation hierzulande in den Jahren seit 2013, macht es kaum Sinn, auf ein neues Auto hinzusparen.

Die Darlehenszinsen laden geradezu dazu ein, das neue Fahrzeug zu finanzieren. „Nachsparen“ ist angesagt. Für die Verbraucher stellt sich natürlich die Frage, wo sie ein Darlehen nachfragen sollten. Der Weg zur Hausbank um die Ecke stellt sich, wie schnell deutlich wird, in der Regel nur als die zweitbeste Lösung heraus.

Tipps zum Autokauf und zur Kfz-Finanzierung

Auf die Frage, welches Auto gekauft werden soll, gibt es keine Musterlösungen. Für die einen ist das Auto ein Kultgegenstand, für die anderen ein reiner Gebrauchsgegenstand. Was bedeutet das Auto für Sie? Diese und weitere Fragen sollten Sie sich vor dem Kauf eines Autos stellen und beantworten. Unsere Tipps zum Autokauf und zur Finanzierung helfen Ihnen dabei.

1. Wofür benötige ich das Auto?

Soll das Fahrzeug nur dem Spaß dienen oder sollen mehrere Kinder transportiert werden? Muss der Hund in den Kofferraum oder bedarf es Stauraums für die Sportutensilien? Auch wenn das Herz zu einem Mini tendiert – muss viel transportiert werden, sollten die Emotionen außen vor bleiben.

2. Wie viel Geld habe ich für die Autofinanzierung zur Verfügung?

Die Frage nach der Finanzierbarkeit ist der nächste wichtige Punkt. Soll das Auto nicht finanziert werden, orientiert sich der maximale Kaufpreis an dem vorhandenen Guthaben. Kommt eine Finanzierung in Betracht, darf die Rate nicht so hoch ausfallen, dass kein Geld mehr für Treibstoff und Versicherung übrig ist. Hier hilft allerdings ein Kreditvergleichsrechner oder ein Finanzierungsrechner, um die ideale Ratenhöhe und damit den möglichen Kaufpreis zu ermitteln.

3. Auto vom Händler oder von privat?

Handelt es sich um einen Neuwagen, entfällt diese Überlegung. Hier bleibt nur die Option, bei einem Händler vor Ort oder einem Online-Händler nach dem geeigneten Fahrzeug zu schauen. Vor dem Hintergrund des massiven Wertverfalls bei einem Neuwagen im ersten Nutzungsjahr bieten Tageszulassungen oder Jahreswagen eine interessante Alternative.

Wer sich für einen Gebrauchten entscheidet und selbst keine Ahnung von Autos hat, sollte auf jeden Fall einen fachkundigen Begleiter zur Besichtigung mitnehmen.

Folgende Punkte sollten Beachtung finden:

- Welchen Eindruck macht der Verkäufer?

- Sind Eigentümer und Verkäufer identisch?

- Rote Nummernschilder und privater Verkäufer schließen sich aus!

- Wie viele Vorbesitzer stehen im Brief?

- Wie steht es um das Serviceheft?

- Sind Lackspuren am Reifen oder am Unterboden? Dann wurde Rost „weggespritzt“.

- Gibt es Farbunterschiede (matt / glänzend)?

- Ist der Wagen unfallfrei, nicht-unfallfrei oder ein Unfallwagen?

Der ADAC bietet eine umfangreiche Checkliste für den Gebrauchtwagenkauf an.

Ein Gutachten vor dem Kauf kostet zwar Geld, kann aber viel Ärger und Kosten im Nachhinein ersparen.

4. Wie erhalte ich den besten Rabatt?

Der Autokauf ist in Deutschland das klassische Beispiel für Preisverhandlungen. Dem Händler kann man entgegenhalten, dass ein anderer Anbieter günstiger sei. Auf jeden Fall macht eine kleine Datensammlung im Vorfeld Sinn, Vergleichsportale im Internet helfen dabei. Wer sich informiert, welche Preise für welche Motorisierung und Ausstattung aufgerufen werden, kann diese Werte dem Verkäufer durchaus vorhalten.

5. Wie soll ich das Auto bezahlen?

Es gibt drei Möglichkeiten, ein Auto zu bezahlen. Aus den eigenen Barmitteln, über einen Kredit oder mittels Leasing. Barmittel und Bankkredit machen den Käufer zu einem „Barzahler“. Das erhöht die Chancen auf Rabatte ungemein. Als Barzahler gilt übrigens auch, wer den Kaufpreis überweist – er finanziert lediglich nicht über den Händler.

Auch wenn die Autohäuser bei der Kfz-Finanzierung mit Traumkonditionen locken, sollte man diese mit einer gewissen Skepsis sehen. Die Autobanken haben nichts zu verschenken, die Laufzeiten sind häufig extrem kurz. Dazu wird der niedrige Zinssatz über die nicht gewährten Rabatte quersubventioniert. Ein klassischer Bankkredit ermöglicht Preisverhandlungen und eine individuelle Lösung bezüglich der monatlichen Rate.

Null Prozent beim Autohändler – bringt das was?

Was auf den ersten Blick verlockend klingt, sollten Sie aber zunächst gründlich hinterfragen. Die sogenannten Null-Prozent Finanzierungen der Autohäuser haben durchaus ihre Haken und Ösen. Autohersteller und die dazu gehörenden Autobanken arbeiten betriebswirtschaftlich und haben in dem eng umkämpften Markt nichts zu verschenken. Gehen Sie bei einer Null-Prozent-Finanzierung ruhig von folgenden Sachverhalten aus:

- Die Laufzeiten sind in der Regel recht kurz, was zu einer überdurchschnittlich hohen Rate führt.

- Sie haben in Bezug auf den Kaufpreis keinen Verhandlungsspielraum.

- Die entfallenden Zinsen werden über den Kaufpreis des Fahrzeugs gegenfinanziert.

Sie haben nach gründlicher Vorarbeit das Auto ihrer Wahl gefunden. Ärgerlich ist es jedoch, wenn der Kaufpreis nicht verhandelbar ist, sie zwar keine Zinsen zahlen, aber dafür den Listenpreis entrichten müssen. Darüber hinaus stehen die Laufzeiten in der Regel fest und können nicht an die persönlichen Bedürfnisse angepasst werden. Gegenüber der Händlerfinanzierung bietet der Kreditmarkt deutlich attraktivere Lösungen.

Nur Bares ist Wahres beim Autohändler

Kaum ein anderes Produkt ermöglicht es, aufgrund einer Barzahlung den Kaufpreis so gut zu verhandeln wie ein Auto. Kaufen Sie das Fahrzeug von privat, fällt generell Barzahlung an. Kaufen Sie das Auto von einem Händler, wird dieser bei Barzahlung durchaus Entgegenkommen zeigen. Der Schlüssel zu Ihrem Verhandlungserfolg liegt also darin, ein Darlehen aufzunehmen, welches auf Ihr Konto gezahlt wird und dann zur Verfügung steht.

Wenn die Hausbank als Kreditgeber aber auch ausscheidet, stellt sich die Frage, welcher Anbieter nun infrage kommt. Unser Onlinevergleich für Autokredite zeigt Ihnen mit wenigen Eingaben, welche Anbieter die günstigsten Konditionen anbieten. In der Regel liegen die Direktbanken bei diesen Vergleichen mit ihren speziellen Autokrediten an der Spitze.

Sie haben viel Zeit in die Auswahl ihres neuen Fahrzeuges investiert – investieren Sie einige Minuten in die Auswahl der Bank. In der Regel bieten die Banken keinen festen Zinssatz an, sondern bewegen sich innerhalb einer Bandbreite.

Fordern Sie mehrere Angebote ab, um festzustellen, welche Bank für Sie die individuell besten Konditionen bereithält. Bezüglich der Laufzeit können Sie das Darlehen so wählen, dass die monatliche Rate bequem in Ihr Haushaltsbudget passt. Der Online Autokredit bietet die besten Optionen für die Finanzierung des neuen Autos.

Autobank oder Autokredit bei Drittbank?

Wie gerade beschrieben, bietet der Autokredit bei der Autobank des Händlers zwar meist die optisch niedrigeren Zinsen. Dafür muss der Kunde aber auf den Verhandlungsspielraum beim Kaufpreis des Fahrzeuges verzichten. Der Kredit über die Hausbank des Kunden oder eine Drittbank kann – trotz höherer Zinsen – daher am Ende günstiger sein und zwar, wenn der ausgehandelte Preisnachlass die zusätzlichen Zinskosten übersteigt.

Wir wollen Ihnen das nachfolgend an einem Beispiel illustrieren: ein Verbraucher möchte sich ein neues Auto anschaffen. Sein vorhandenes Auto will er in Zahlung geben. Der Kaufpreis des neuen Wagens beträgt 35.000 Euro und für den Gebrauchtwagen ermittelt der Händler einen Ankaufspreis von 15.000 Euro.

Für die Differenz von 20.000 Euro unterbreitet der Händler dem potenziellen Käufer ein Angebot der hauseigenen Autobank mit einem effektiven Zinssatz von 1,00 Prozent pro Jahr bei 48 Monaten Laufzeit und einer Restzahlung von 3.500 Euro. Bei Barzahlung des neuen Wagens würde der Händler dem Kunden einen Rabatt von fünf Prozent gewähren, es müssten also nur noch 18.250 Euro finanziert werden.

Bei seiner Hausbank müsste der Kunde für einen Kredit über diese Summe 4,79 Prozent effektiven Jahreszins zahlen. Eindeutig zu teuer, wie unsere nachfolgende Rechnung aufzeigt. Spezielle Autokredite von Banken wie der ING oder der TARGOBANK hingegen sind für deutlich niedrigere Zinsen zu haben – bei der ING sogar als Festzins, der für alle Kreditnehmer gilt. Die Wahl des Kunden sollte unter Aspekten der Gesamtkosten auf eine der beiden Direktbanken oder ein vergleichbares Angebot fallen:

| Autobank des Händlers | Hausbank des Kunden | Bank of Scotland | TARGOBANK | |

|---|---|---|---|---|

| Kaufpreis des neuen Wagens | 35.000,00 Euro | |||

| abzüglich Inzahlungnahme des vorhandenen PKW | 15.000,00 Euro | |||

| Rabatt | 3.500,00 Euro (entspricht 10% vom Listenpreis) | |||

| zu finanzierender Betrag | 18.000,00 Euro | 16.500,00 Euro | ||

| Laufzeit | 48 Monate | |||

| Effektiver Zinssatz p.a. | 2,49 % | 4,79 % | 1,87 % | 2,45 % |

| Höhe der monatlichen Rate | 398,28 Euro | 377,59 Euro | 356,89 Euro | 361,00 Euro |

| Restzahlung | 2.000,00 Euro | entfällt | ||

| Gesamtkosten (Inzahlungnahme + Finanzierungskosten + Restzahlung) | 36.121,72 Euro | 36.624,17 Euro | 32.130,74 Euro | 32.328,10 Euro |

| Quelle: Eigene Berechnungen, die genannten Banken (Stand September 2019) | ||||

Kann ich jeden Kredit als Autokredit nutzen?

Die Antwort heißt: ja und nein. Manche Banken bieten Kredite an, deren Verwendungszweck die Verbraucher tatsächlich selbst entscheiden können. Dann zählen als Sicherheit für die Banken Ihre Bonität, Ihr regelmäßiges Einkommen, die Schufa-Aussage oder auch andere Punkte.

Andere Kreditinstitute vergeben Kredite zweckgebunden. Das bedeutet bei einem Autokredit, dass die Bank oft den Fahrzeugbrief als Sicherheit für die Kreditvergabe nimmt. Daher benötigen manche Anbieter genaue Daten zu dem Auto, für das Sie einen Autokredit aufnehmen wollen.

So spielt der Fahrzeugwert eine ganz besondere Rolle, denn mit mindestens 80 Prozent dessen muss der Kredit abgesichert werden, damit diese Banken Ihnen einen Autokredit gewähren. Den Wert des angegebenen Fahrzeuges ermitteln die Kreditinstitute über offiziell bekannte Listen, auf die die Branche immer zurückgreift.

Natürlich darf deshalb das Auto auch maximal ein bestimmtes Alter haben, denn mit zunehmendem Alter verlieren die Fahrzeuge teilweise gravierend an Wert, und der Kredit wäre nicht mehr abgesichert.

Kann ich auch Gebrauchtwagen finanzieren?

Auch Gebrauchtwagen können Sie über diese aufgeschlüsselten Autokredite finanzieren. Eine Finanzierung kann dabei viele Vorteile mit sich bringen. So zum Beispiel können Sie durch einen Bargeldkauf den Preis bei Ihrem Autohändler um bis zu zwanzig Prozent durch geschicktes Verhandeln drücken.

Das ist bares Geld, das Sie dadurch sparen können. Sie können auch mit einem Autokredit, den Sie hier kostenlos anfragen können, einen preiswerteren Kredit erhalten als Ihnen Ihr Autohändler anbieten kann. Wir empfehlen Ihnen daher einen intensiven Vergleich. Es lohnt sich!

Wie sieht es mit anderen Fahrzeugen aus?

Motorräder, Wohnmobile oder Wohnanhänger, Boote und andere Fahrzeuge sind mit manchen Autokrediten finanzierbar. Allerdings sind hier die Regularien der verschiedenen Kreditinstitute individuell ausgestaltet.

Sind Sie sich nicht sicher, ob Sie Ihren Wunsch mit einem Kredit bezahlen können, fragen Sie einfach die Mitarbeiter der jeweiligen Bank oder Sparkasse, die Ihnen sicher gerne Auskunft geben.

Sollte die Auskunft so ausfallen, dass Sie sich Ihren Wunsch nicht erfüllen können, steht Ihnen natürlich noch der Weg über einen nicht zweckgebundenen Privatkredit offen. Mit diesem Geld finanzieren ohne Wenn und Aber was Sie gerne möchten.