Umschuldung von Privatkrediten und Baufinanzierungen

Das Kernelement der Umschuldung besteht darin, teure Kreditverträge zu kündigen und durch neue, zinsgünstigere zu ersetzen. Es ist daher wichtig, sich neben den Zinsen mit den Kündigungsbedingungen auseinanderzusetzen. Durch eine sinnvolle Umschuldung lassen sich spürbare Geldbeträge einsparen, die Kreditlaufzeit verkürzen oder die monatlichen Belastungen senken. Gerade in Zeiten günstiger Kreditzinsen ist das Thema Umschuldung immer wieder eine Meldung wert und das nicht ohne Grund. Diese Strategie bietet nicht nur die Möglichkeit, Zinsen zu sparen, sondern auch, den Überblick über die eigenen Schulden zu verbessern. Allerdings gibt es einen wichtigen Aspekt zu beachten, nämlich die Kostenseite. Banken fordern mitunter Verlustausgleiche, wie die Vorfälligkeitsentschädigung. Wird diese fällig, ist eine Umschuldung nicht immer günstiger. Ein Umschuldungsrechner zeigt Ihnen, ob Sie sparen können.

Szenarien für eine Umschuldung

In welchen Situationen macht es Sinn, über ein Umschichten der Kreditverbindlichkeiten nachzudenken? Dafür kommen vier Situationen in Frage:

- Sie haben mehrere kleine Kredite laufen, die unterschiedliche Zinssätze und Laufzeiten haben. Ihnen wäre ein Mehr an Transparenz hinsichtlich Ihrer Verbindlichkeiten willkommen.

- Sie haben einen Kredit zu einer Zeit abgeschlossen, zu der das Zinsniveau deutlich höher war. Sie möchten das teure Darlehen durch ein günstigeres ersetzen.

- Sie stellen fest, dass beide oben genannten Gründe für Sie zutreffen. Mehr Transparenz und gleichzeitig geringere Kosten sind Ihre Ziele.

- Sie können das Ende der Sollzinsbindung Ihrer aktuellen Immobilienfinanzierung absehen und Sie machen sich Gedanken über eine Anschlussfinanzierung.

Um sich einen Überblick über das aktuelle Zinsniveau zu verschaffen, können Sie bequem unsere Rechnermaske nutzen. Tragen Sie einfach Ihren Wunschkreditbetrag und einer komfortable Laufzeit ein. Im Ergebnis erhalten Sie einen tabellarischen Überblickaller Anbieter mit ihren tagesaktuellen Konditionen:

Privatkredit

Welche Kredite kann man umschulden?

Vom Prinzip her kommen alle Kredite dafür in Frage. Vom Dispo über den normalen Privatkredit oder einer Händlerfinanzierung bis hin zum Immobilienkredit. Theoretisch steht ein Umschichten bei allen Darlehensverträgen zu Verfügung.

Bei Privatkrediten sind die Verbraucher seit Einführung der Verbraucherkreditrichtlinie (EU Richtlinie 2008/48/EG) seit dem 11. Juni 2010 deutlich bessergestellt (1)(2). Sogenannte allgemeine Verbraucherdarlehen, die nach diesem Datum geschlossen wurden, können jederzeit ganz oder teilweise zurückbezahlt werden, was praktisch einer erfolgreichen Kündigung entspricht (3).

Dispokredite und Rahmenkredite sind jederzeit kündbar, da sie dem Geldhaus nur dann Zinsen bringen, wenn sie in Anspruch genommen werden. Eine Hemmschwelle hinsichtlich der Kündigung eines solchen Kredits macht daher keinen Sinn. Für eine Umschuldung reicht allerdings auch die reine Rückführung des offenen Saldos.

Baufinanzierungen sind in aller Regel nicht ohne Weiteres kündbar. Die Bank plant mit den Zinseinkünften über Jahre hinweg und die Summen sind nicht unerheblich. Prüfen Sie sicherheitshalber das Kleingedruckte zu den Kündigungsbedingungen, um sicher zu gehen und sprechen Sie mit Ihrem Kreditberater.

Umschuldungsrechner für Ratenkredite

Über den nachfolgenden Umschuldungsrechner können Sie prüfen, ob eine Umschuldung tatsächlich günstiger für Sie ist. Nachdem Sie einige Angaben im Rechner getätigt haben, können Sie außerdem sehen, welcher Anbieter Ihnen ein günstiges Angebot machen kann.

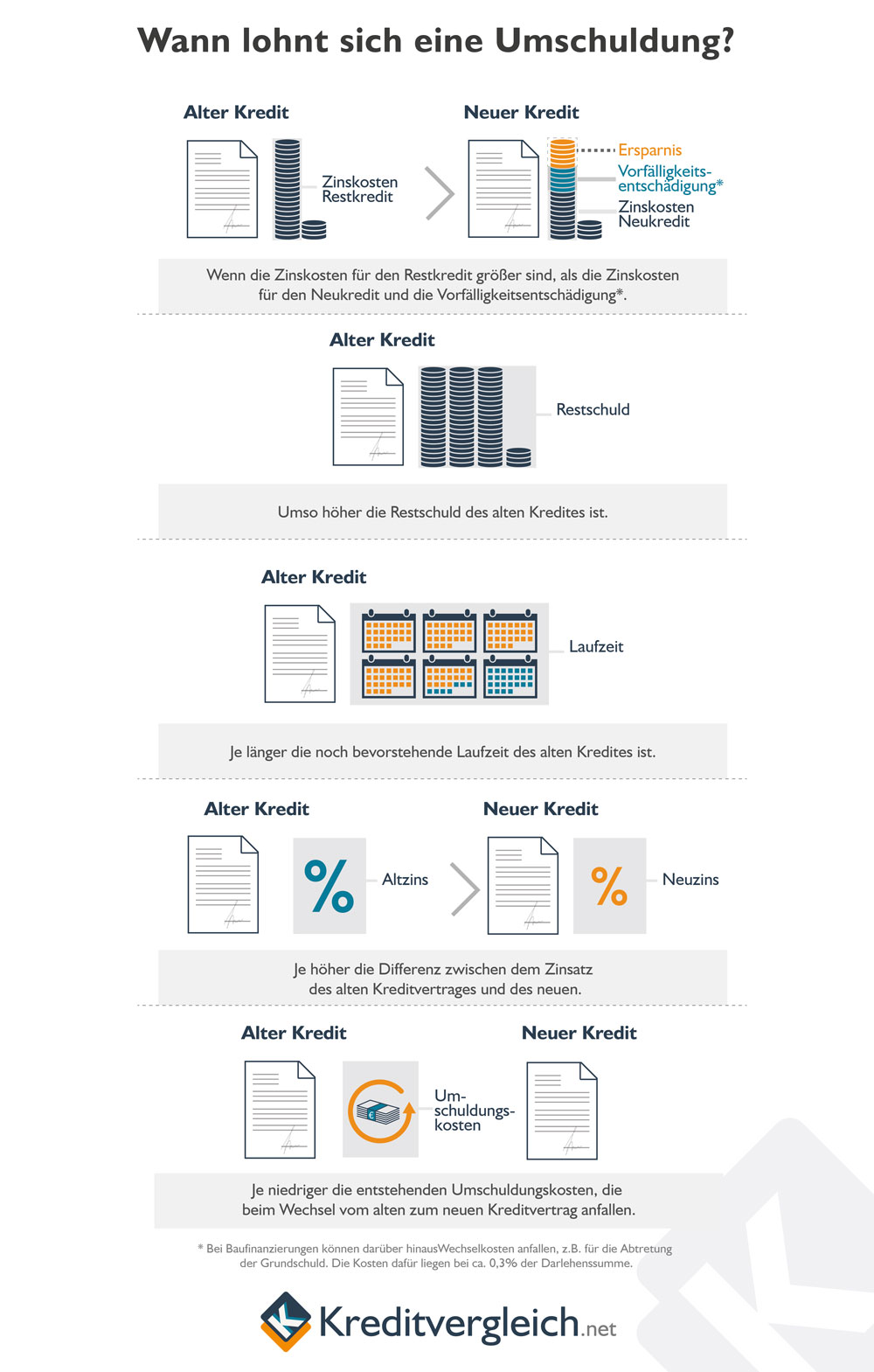

Wann lohnt sich eine Umschuldung?

Zu der Frage, wann sich eine Umschuldung für den Einzelnen lohnt, hilft der Umschuldungsrechner sehr gut weiter. Darüber hinaus sind einige Faustregeln zu beachten, die in der nachfolgenden Übersicht kurz zusammengefasst werden:

Gesetzliche Kündigungsfristen

In seltenen Ausnahmen gibt es Kreditverträge mit einem variablen Zinssatz. Dieser richtet sich dann an einem offiziellen Referenzwert aus (Basiszins plus X-Prozent) und wird entsprechend angepasst.

Früher wurden solche Verträge beispielsweise als Immobilienkredite angeboten, um Kunden zu bedienen, die auf fallende Zinsen spekulierten. In Zeiten niedrigster Zinsen sind sie im Privatkundengeschäft naturgemäß recht selten. Die Kündigungsfrist bei Darlehensverträgen mit variablem Zinssatz beträgt drei Monate.

In aller Regel werden Kreditverträge aber mit festgelegtem Zinssatz vergeben. Hier gelten zwei wesentliche Aspekte:

- Kündigt der Kreditnehmer vorzeitig den Privatkredit-Vertrag, so kann der Kreditgeber einen Schadenersatz für die entgangenen Zinsen verlangen. Dieser Schadenersatz nennt sich auch Vorfälligkeitsentschädigung (4).

- Hat der Kreditnehmer den vollen Kreditbetrag des Immobilienkredits bekommen, kann er unabhängig von der Sollzinsbindung den Vertrag nach zehn Jahren kündigen. Die Kündigungsfrist beträgt sechs Monate (5).

Sonderfall 1: Kredite mit verkürzter Sollzinsbindung

Ein Sonderfall wäre ein Kreditvertrag mit bei dem die Laufzeit länger ist als die Sollzinsbindung. Theoretisch könnte vereinbart werden, dass das Darlehen zehn Jahre laufen soll, die Parteien aber nach fünf Jahren den Zinssatz neu verhandeln. In diesem Sonderfall kann der Kunde mit einer Frist von einem Monat kündigen, wenn die Zinsbindung abgelaufen ist.

Sonderfall 2: Dispokredite und Rahmenkredite

Weitere Ausnahmen von obiger Regel sind Dispo- und Rahmenkredite. Sie sind grundsätzlich variabel verzinst, da sie sich schon aufgrund ihrer Natur den Marktgegebenheiten anpassen können müssen. Für sie gibt es praktisch keine Kündigungsfristen und damit wird auch keine Vorfälligkeitsentschädigung fällig.

Rahmenkredite sind in diesem direkten Vergleich immer die günstigere Alternative. Nutzen Sie regelmäßig Ihren Dispo? Dann ist ein Wechsel zum Rahmenkredit enorm sinnvoll und spart Ihnen viel Geld. Unser Rechner hilft Ihnen bei dieser Überlegung:

Bitte wählen Sie einen Betrag von mindestens 2.500 Euro. So können Sie alle Banken unseres Vergleichs mit einem entsprechenden Angebot in die Berechnung miteinbeziehen.

Das kostet Sie ihr Dispokredit derzeit:

- 10,00%

- effektiver Jahreszins

- 5 Jahre

- Laufzeit

- 1.500,00 €

- Zinsen

- 3.000 €

- durchschnittliche Kreditline

So viel würden Sie mit einem Rahmenkredit sparen:

- 8,82%

- Durchschnittlicher effektiver Jahreszins

- 8,48%

- Durchschnittlicher variabler Sollzins

- 1.272,00 €

- Zinsen

- 228,00 €

- Ersparnis

- 8,99%

- Durchschnittlicher effektiver Jahreszins

- 8,64%

- Durchschnittlicher variabler Sollzins

- 1.295,70 €

- Zinsen

- 204,30 €

- Ersparnis

Stand der Daten: 12.07.2025

Die Kündigungsfristen unterschiedlicher Kredite im Einzelnen

Dispokredit und Rahmenkredit

Für die Umschuldung ist die Kündigung dieser Kreditverträge bedeutungslos. Sie können einfach bestehen bleiben, da sie nur dann Kosten produzieren, wenn sie genutzt werden. Umgeschuldet werden diese Kredite, indem der offene Saldo eingezahlt wird und das Konto damit wieder auf Null steht.

Privatkredite

Genau genommen haben Sie in aller Regel nicht die Möglichkeit, den Vertrag zu vorzeitig kündigen. Sie können Ihre Verbindlichkeiten aber jederzeit ganz oder teilweise zurückzahlen. Wenn Sie Ihr Kreditkonto ausgleichen und Sie keine Schulden haben, kommt das praktisch einer Kündigung gleich.

Einige wenige Privatkredite laufen länger als zehn Jahre. In diesen Fällen greift das ordentliche Kündigungsrecht nach § 489, BGB.

Sollten Sie untypischer Weise einen Privatkredit mit variablem Zinssatz haben, steht Ihnen ebenfalls ein gesondertes Kündigungsrecht zu. Diese Kreditverträge lassen sich jederzeit mit einer Kündigungsfrist von drei Monaten auflösen (§489, BGB).

Händlerfinanzierungen

Ob Sie ein Auto beim Händler oder ein teures Haushaltsgerät über einen großen Discounter finanzieren ist für eine Umschuldung unerheblich. Da weder der Autohändler noch der der Elektronikmarkt eine Lizenz für das Kreditgeschäft hat, kooperiert er mit einer Bank oder Sparkasse.

Im Ergebnis haben Sie daher einen Kreditvertrag mit einem Kreditinstitut abgeschlossen, bei dem die bisher beschriebenen Regelungen für Privatkredite gelten. Das gilt übrigens auch bei einer Null-Prozent-Finanzierung.

Immobilienkredite und Baufinanzierungen

Was passiert, wenn Sie im Lotto gewinnen, viel Geld erben oder anderweitig plötzlich zu viel Geld kommen und ein Immobilienkredit abbezahlt werden will? Natürlich bietet es sich an, die Schulden zu tilgen. Kündigen können Sie allerdings regulär erst zehn Jahre nach dem Erhalt des vollständigen Kreditbetrages.

Letzteres ist gerade beim Bau eines Hauses wichtig, denn in diesem Fall wird der Kredit in einzelnen Tranchen ausbezahlt, die zur Bezahlung der jeweiligen Bauabschnitte genutzt werden. Gleiches gilt auch für Modernisierungskredite, die für Umbaumaßnahmen oder Renovierungen genutzt werden.

Nutzen Sie im Falle eines unverhofften Geldsegens den maximalen Rahmen, den Ihnen die Sondertilgungen ermöglichen. Das reduziert Ihre Kreditlaufzeit erheblich und drückt die Gesamtkreditkosten spürbar.

Merkwürdigerweise gelten beim Immobilienkredit andere Spielregeln als beim Privatkredit. Weder die Vorfälligkeitsentschädigung ist gesetzlich definiert noch dürfen Sie Ihren Kredit jederzeit abbezahlen bzw. kündigen.

Spezialfall Sondertilgungen

Sondertilgungen bieten die meisten Kreditbanken an. Wo ist nun der Unterschied zu den gesetzlich erlaubten „teilweisen Rückzahlungen“? Nehmen Sie Ihr Recht aus BGB §500 wahr und Sie zahlen einen Teil des offenen Kreditbetrages zurück, kann Ihnen der Geldgeber dafür Vorfälligkeitskosten in Rechnung stellen.

Sondertilgungen hingegen sind freiwillig von der Bank oder Sparkasse eingeräumte Zahlungen, die Sie kostenfrei einreichen dürfen. Die Sondertilgungen mindern entweder Ihre Zinslast und damit die Ratenhöhe oder die Kreditlaufzeit und sollten bei jeder Finanzierung ganz weit oben auf der Liste der wichtigen Kreditdetails stehen.

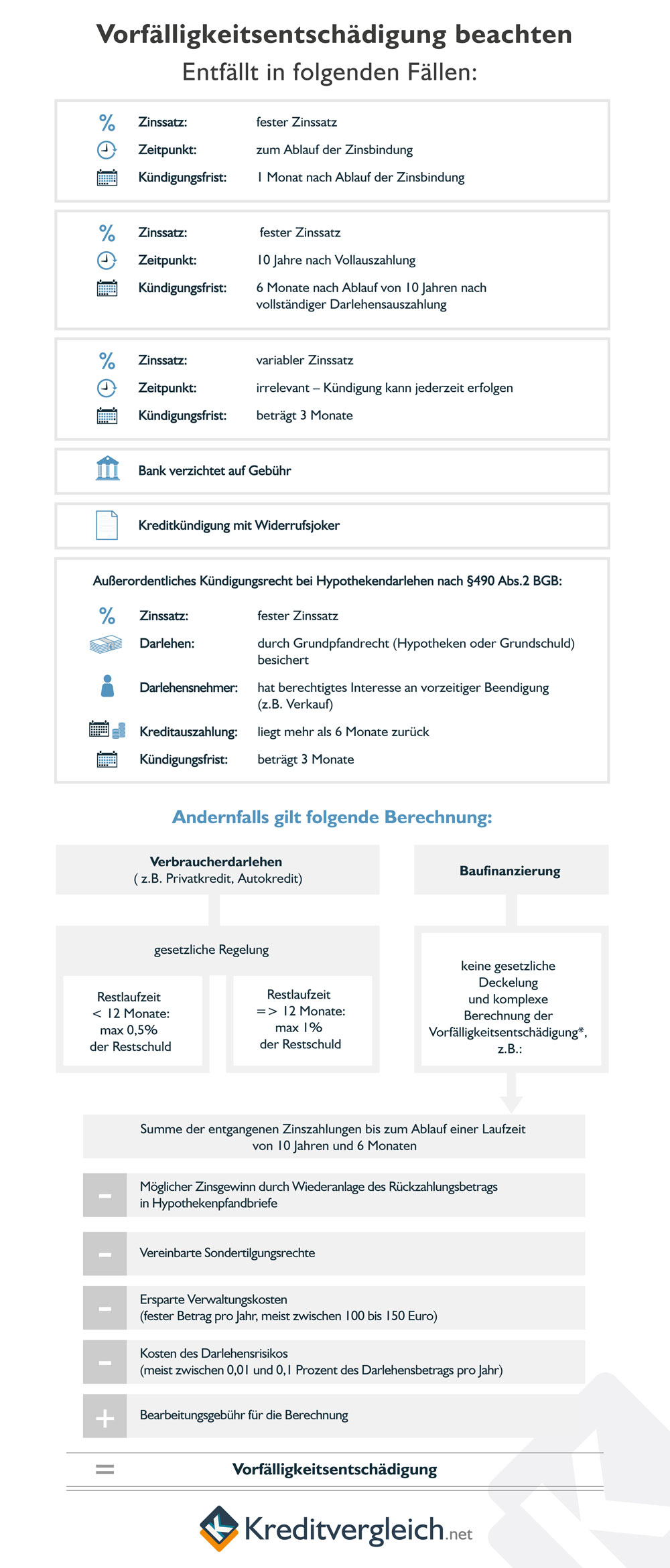

Was kostet eine Umschuldung? Die Vorfälligkeitsentschädigung

Banken und Sparkassen verleihen Geld und lassen sich diese Dienstleistung bezahlen. Die Leihgebühr für das Geld wird durch den Sollzins definiert. Möchten Sie nun früher aus dem Vertrag aussteigen, entgeht der Bank ein Teil der vorausberechneten Leihgebühr.

Da das Institut weniger Geschäft machen wird, als ursprünglich vereinbart, möchte sie dafür entschädigt werden. Diese Entschädigung nennt sich Vorfälligkeitsentschädigung.

Die Höhe des entgangenen Gewinns dürfen Kreditgeber aber nicht willkürlich festlegen. Der Gesetzgeber hat die Grenzen ganz klar definiert, so dass jeder Kreditnehmer vor einer Umschuldung nachrechnen kann, was an Kosten auf ihn zukommen würde, wenn er den Vertrag kündigt.

- Die restliche Vertragslaufzeit beträgt weniger als ein Jahr:

0,5 Prozent der Restschuld - Die Restlaufzeit beträgt ein Jahr oder mehr:

1,0 Prozent des noch offenen Kreditbetrages

Vollkommen anders sieht es aus bei den Vorfälligkeitsentschädigungen für Immobilienkredite. Aus welchen Gründen es auch immer zur vorzeitigen Auflösung des Vertrages kommt, es gibt keine einheitliche gesetzliche Richtlinie für die Entschädigung.

Die Bankhäuser legen also fast in Eigenregie fest, wie hoch der Schaden für sie ausfällt, den der Kunde zu bezahlen hat. Durch diese Praxis stellte die Verbraucherzentrale Hamburg im Mai 2016 fest, dass 40 Prozent der Vorfälligkeitsentschädigungen falsch berechnet wurden – natürlich zu Ungunsten des Kreditnehmers (6).

Wann eine Vorfälligkeitsentschädigung erhoben werden darf und wann nicht und in welcher Höhe dies zulässig ist, fasst unsere Übersicht für Sie zusammen:

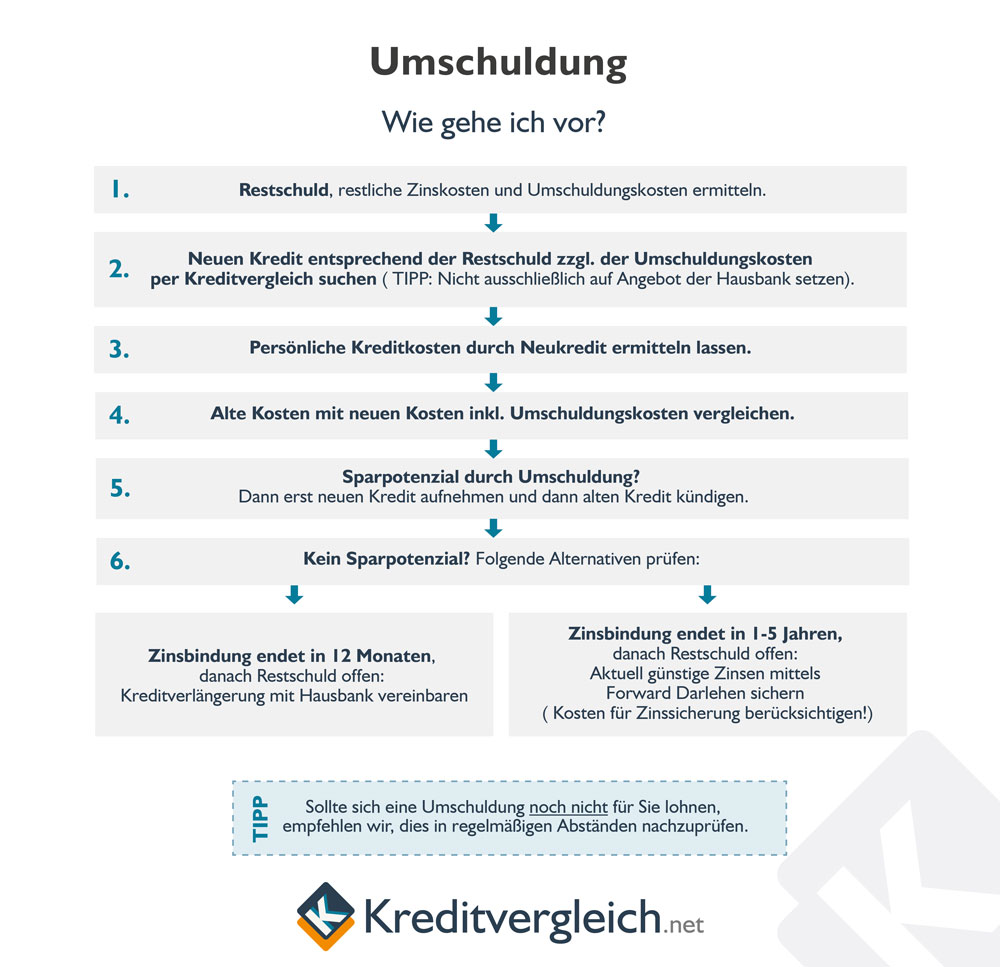

Vorgehensweise bei einer Umschuldung

Haben Sie nur einen Kredit, den Sie umschulden möchten, ist es recht einfach. Berechnen Sie die Höhe der Vorfälligkeitsentschädigung und überlegen Sie, ob die gesparten Zinsen größer sind als die Kosten für die Kündigung (Vorfälligkeitsentschädigung).

Machen Sie dabei einen positiven Schnitt spricht nichts gegen die Aufnahme eines neuen Kredits und der Ablösung des alten.

Wie sie bei einer Umschuldung vorgehen sollten, zeigt Ihnen unsere Übersicht prägnant zusammengefasst:

Handelt es sich um mehrere Kreditverpflichtungen, wird die Sache komplizierter. Am logischsten wäre es, eine Tabelle zu erstellen, in der alle Kredite mit deren aktuellem Saldo, dem Zinssatz und der Restlaufzeit aufgelistet werden.

Berechnen Sie als nächstes, was die einzelnen Darlehen kosten (Zinsaufwendungen) und wie hoch die jeweilige Vorfälligkeitsentschädigung ausfällt.

Summieren Sie die Beträge und holen Sie sich Vergleichsangebote ein, um zu sehen, wie groß die Ersparnis werden könnte.

Folgende Tabelle soll eine Hilfestellung bieten und ist mit erdachten Beispieldaten ausgefüllt. Beim Dispo tritt ein Sonderfall ein: Dieser Kredit hat per Definition keine Laufzeit.

Nehmen Sie hier einen Wert an, von dem Sie denken, dass er realistisch für eine Rückführung des offenen Kreditbetrags ist. Für diesen Kreditbetrag nehmen Sie die durchschnittliche Höhe des in Anspruch genommenen Dispos.

| Plan zur Umschuldung | |||

|---|---|---|---|

| Aktuelle Kredite | Bank 1 | Bank 2 | Bank 3 |

| Verwendung | Auto | Dispo | Möbel |

| Ursprünglicher Betrag | 15.000 EUR | 2.500 EUR | 4.500 EUR |

| Vertragliche Laufzeit | 96 Monate | 36 Monate | 60 Monate |

| Gebundener Sollzins | 8,50 % | 12,50 % | 9,50 % |

| Aktuelle Rate | 215,88 EUR | 83,63 EUR | 94,51 EUR |

| Vergangene Laufzeit | 48 Monate | 24 Monate | 30 Monate |

| Restschuld | 8.758,60 EUR | 938,94 EUR | 2.514,85 EUR |

| Vorfälligkeitsentschädigung | 87,59 EUR | – | 25,1485 EUR |

| Summen | |||

| Aktuelle Rate gesamt | 394,02 EUR | ||

| Restschuld gesamt | 12.212,39 EUR | ||

| Vorfälligkeitsentschädigung | 112,73 EUR | ||

| Neuer Kredit | Bank 4 | ||

| Verwendung | Umschuldung | ||

| Ursprünglicher Betrag | 12.400 EUR | ||

| Vertragliche Laufzeit | 48 Monate | ||

| Gebundener Sollzins | 4,00 % | ||

| Aktuelle Rate | 279,98 EUR | ||

| Summen | |||

| Ersparnis pro Monat | 114,04 EUR | ||

| Ersparnis insgesamt | 5.473,92 EUR | ||

Quelle: Eigene Berechnungen

Für das Beispiel haben wir zugegebener Maßen Zinssätze gewählt, die sich deutlicher unterscheiden, als es binnen vier Jahren wohl der Fall gewesen wäre. Es ging uns dabei um die Verdeutlichung des Prinzips.

Wie Sie sehen, es kann sehr lohnenswert sein, die Kredite umzuschulden. Auch wenn die monatliche Differenz im konkreten Fall nicht so groß ausfallen sollte, man darf den Effekt über die Zeit hinweg nicht vergessen.

Im Beispiel sind wir davon ausgegangen, dass der längste Kredit mit 96 Monaten noch weitere 48 Monate laufen soll. Daher wurde auch die Laufzeit des neuen Kredits, mit dem umgeschuldet wurde, auf 48 Monate gelegt.

Umschuldung von Immobilienkrediten

Ein Zusammenlegen von Privatkrediten und Baufinanzierungen lässt sich in der Praxis nicht darstellen. Die beiden Kreditarten sind zu unterschiedlich. Das fängt bei der Besicherung an, geht weiter über den vorgeschriebenen Verwendungszweck und geht bis zu den gesetzlichen Regelungen beispielsweise hinsichtlich der Kündigungsfristen und Vorfälligkeitsentschädigungen.

Man spricht hier von einer Umschuldung, wenn nach der Zinsbindung noch eine Restschuld besteht, für die es eine neue Finanzierung braucht

Dazu wird der Immobilienbesitzer entweder bei der bisherigen Bank den aktuellen Kredit behalten und die Zinskonditionen neu zu verhandeln (Prolongation) oder zu einem anderen Kreditgeber wechseln (Anschlussfinanzierung).

Die aktuelle Niedrigzinslage verlockt dazu, bereits jetzt Vereinbarungen hinsichtlich der weiteren Finanzierung zu treffen. Es bestehen dazu zwei Möglichkeiten.

- Das klassische Forwarddarlehen, bei dem bereits heute der Kreditzins und der Starttermin des Kredites festgeschrieben werden. Die Reichweite in die Zukunft beträgt dabei bis zu fünf Jahren. Das Forwarddarlehen muss dann in Anspruch genommen werden.

- Ein Bausparvertrag sichert ebenfalls bereits heute ein definiertes Kreditzinsniveau für die Zukunft. Der Nachteil ist, dass der Zeitpunkt der Auszahlung nicht garantiert werden kann. Findige Bausparer planen hier einen Puffer für das Erhalten der Zuteilungsreife ein, so dass sie auf der möglichst sicheren Seite sind, wenn der bisherige Immobilienkredit ersetzt werden muss.

Autor: Marc Opitz

Quellen und weiterführende Informationen

(1) Bundesanzeiger Verlag – Gesetz zur Umsetzung der Verbraucherkreditrichtlinie

(2) Amtsblatt der Europäischen Union – Richtlinie 2008/48 EG des Europäischen Parlaments und des Rates

(3) Bundesministerium der Justiz und für Verbraucherschutz – Bürgerliches Gesetzbuch (BGB), § 500 Kündigungsrecht des Darlehensnehmers; vorzeitige Rückzahlung

(4) Bundesministerium der Justiz und für Verbraucherschutz – Bürgerliches Gesetzbuch (BGB), § 502 Vorfälligkeitsentschädigung

(5) Bundesministerium der Justiz und für Verbraucherschutz – Bürgerliches Gesetzbuch (BGB), § 489 Ordentliches Kündigungsrecht des Darlehensnehmers

(6) Verbraucherzentrale Hamburg – Vorfälligkeitsentschädigung: Nachrechnen lohnt sich!