Grunderwerbsteuersätze 2024

Die Grunderwerbsteuer (GrESt) fällt beim Erwerb von Grundstücken an. Dabei ist es egal, ob das Grundstück selbst bereits bebaut, oder noch unbebaut ist. Das Grunderwerbsteuergesetz (1) stellt für die Grunderwerbsteuer den rechtlichen Rahmen dar.

Bis 2006 galt ein deutschlandweit einheitlicher Steuersatz von 3,5 Prozent. Heute haben die einzelnen Bundesländer Entscheidungsgewalt darüber und können die Höhe der Grunderwerbsteuersätze ab einem Prozentsatz von 3,5 jeweils selbst festlegen. Daraus ergeben sich je nach Bundesland zum Teil sehr unterschiedliche Steuersätze für den Erwerb von Grundstücken.

Was ist die Grunderwerbsteuer?

Wer in Deutschland eine Wohnung, ein Haus oder ein freies Grundstück erwirbt, muss für den Kauf nicht nur den Kaufpreis und die Notarkosten und die Eintragung des Kaufs in das Grundbuch bezahlen. Dazu fällt auch noch Grunderwerbsteuer an, die je nach Bundesland unterschiedlich hoch angesetzt ist.

Die Grunderwerbsteuer ist eine einmalige Steuer, die beim Kauf eines Grundstücks anfällt. Die Grunderwerbsteuer kann bei einem Immobilienkauf, egal ob unbebaut oder bebaut, nicht umgegangen werden. Sondern muss beim Kauf vom neuen Eigentümer gezahlt werden.

Grunderwerbsteuersätze nach Bundesländern

In Deutschland gilt ein Mindestsatz von 3,5 Prozent für die Grunderwerbsteuer. Da diese aber von den Bundesländern selbst festgelegt werden kann, erheben die einzelnen Länder unterschiedlich hohe Steuersätze für die Grunderwerbsteuer.

| Grunderwerbsteuersätze der Bundesländer 2025 | |

|---|---|

| Bundesland | Grunderwerbsteuer |

| Baden-Württemberg | 5,00 Prozent |

| Bayern | 3,50 Prozent |

| Berlin | 6,00 Prozent |

| Brandenburg | 6,50 Prozent |

| Bremen | 5,00 Prozent |

| Hamburg | 5,50 Prozent |

| Hessen | 6,00 Prozent |

| Mecklenburg-Vorp. | 6,00 Prozent |

| Niedersachsen | 5,00 Prozent |

| NRW | 6,50 Prozent |

| Rheinland-Pfalz | 5,00 Prozent |

| Saarland | 6,50 Prozent |

| Sachsen | 5,50 Prozent |

| Sachsen-Anhalt | 5,00 Prozent |

| Schleswig-Holstein | 6,50 Prozent |

| Thüringen | 5,00 Prozent |

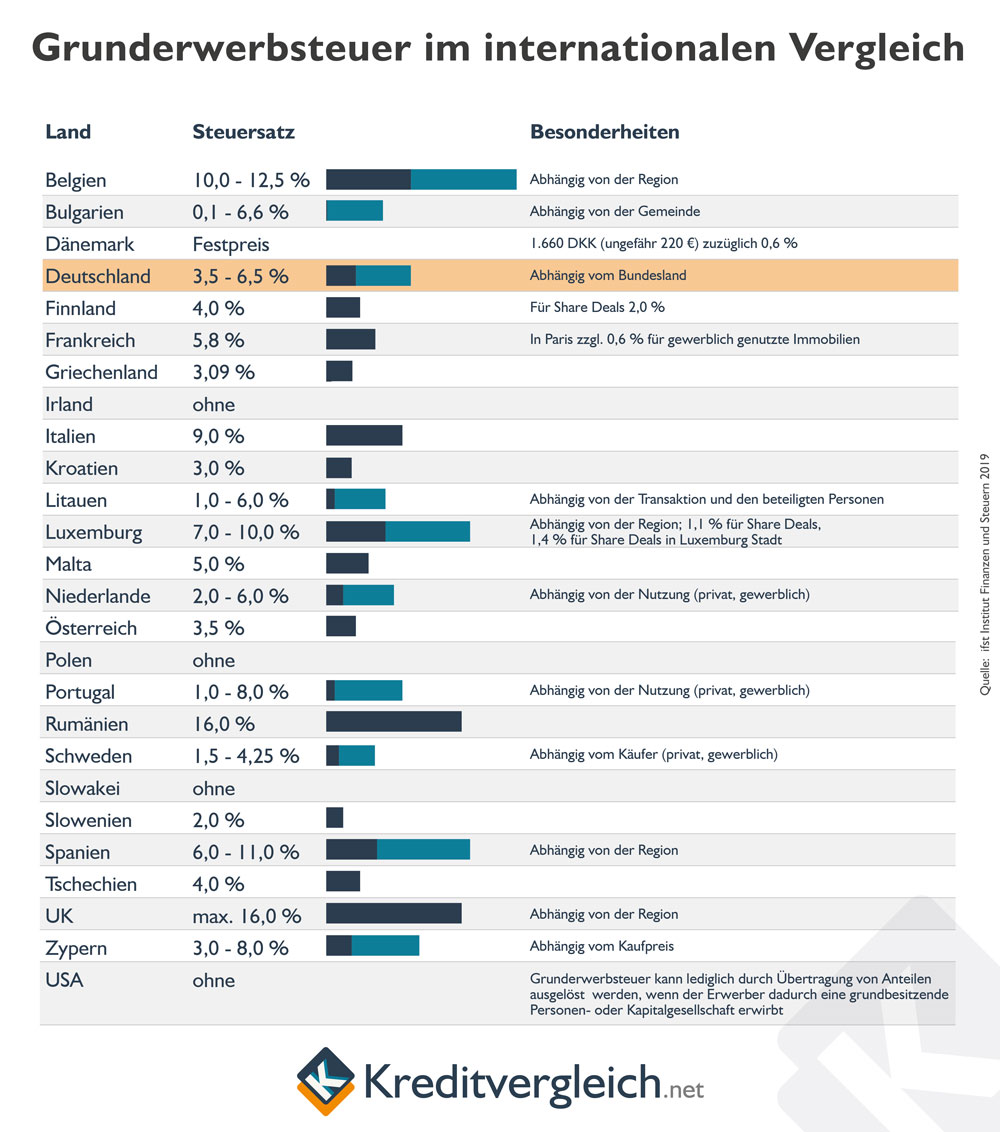

Die Grunderwerbsteuer im internationalen Vergleich

Auch in anderen Ländern wird eine Grundsteuer erhoben. Während es bei uns in Deutschland ausschließlich darauf ankommt, in welcher Region eine Immobilie gekauft wird, ist in anderen Staaten der Wert der Immobilie ein bestimmender Faktor bei der Höhe der Grunderwerbsteuer.

Wir haben uns dazu über die Märkte in Europa und den USA schlau gemacht und herausgefunden, dass

- es meistens einheitliche Regelungen für das ganze Land gibt

- Deutschland auf Platz 3 hinsichtlich des teuersten Durchschnitts-Grunderwerbsteuersatzes liegt

- Lediglich die USA den Immobilienpreis und die Region zusammen als Berechnungsgrundlagen heranziehen

Wieso fällt die Grunderwerbsteuer auch bei Wohnungen an?

Der Name gibt es eigentlich kaum her, dass die Grunderwerbsteuer auch beim Kauf bzw. Verkauf einer Wohnung anfällt. Tatsache ist, dass in der Regel der Grund auf dem das gesamte Objekt steht, zu gleichen Teilen auf die einzelnen Wohneinheiten umgelegt wird.

Daher kauft man mit einer Wohnung auch ein Stück Land. So erklärt sich dann der Ursprung der Grunderwerbsteuer beim Veräußern einer Wohnung.

Wie wirkt sich die Steuer auf die Rendite einer Wohnung aus?

Wer beim Kauf einer Wohnung nur den Verkaufspreis und die reinen Mieteinnahmen gegenüberstellt, wird wohl eine schöne Rendite der Investition errechnen. Leider greift dieser Ansatz aber zu kurz und dient bestenfalls dem Makler als aufgehübschtes Verkaufsargument.

Die Nebenkosten beim Immobilienkauf sind nicht zu unterschätzen und drücken natürlich auf die Rendite. Den Löwenanteil dieser Kosten macht die Grunderwerbsteuer aus. Nutzen Sie darum unseren Rechner, um eine realistischere Idee von der Rendite aus Ihrem Investment zu bekommen:

Wer erhebt die Grunderwerbsteuer?

Die Steuer für Grunderwerb wird in Deutschland von den Bundesländern erhoben. Diese können die Einnahmen aus der Grunderwerbsteuer dann an die Kommunen weiterreichen.

Der Gesetzgeber selbst hält sich aus dem Eintreiben dieser Steuer heraus. Die Bundesländer können diese Ländersteuer nach Gutdünken an die einzelnen Kommunen innerhalb ihres Bundeslandes weiterreichen.

Wer ist steuerpflichtig bei der Grunderwerbsteuer?

Bei der Steuer, die auf den Kauf von bebauten wie unbebauten Grundstücken anfällt, ist nicht nur der Käufer selbst betroffen. Ebenfalls die Grunderwerbsteuer zahlen muss der Verkäufer. Im Kaufvertrag kann die Pflicht des Grundstückverkäufers jedoch an den Käufer übertragen werden.

Aber: die Vertragsgestaltung hat hierbei keine Auswirkungen auf die eigentliche Steuerschuld. Das heißt, zahlt der Grundstückskäufer die Grunderwerbsteuer nicht, wird sich das Finanzamt das Geld beim Verkäufer holen.

Wie das Finanzamt von der Steuerpflicht erfährt

Der Notar, welcher den Kaufvertrag für das zu veräußernde Grundstück erstellt, gibt die Nachricht über den Verkauf direkt an das Finanzamt weiter. Im zuständigen Finanzamt wird dann die zu zahlende Steuer berechnet und ein Bescheid über die Grunderwerbsteuer erstellt. Hierauf hat der im notariellen Kaufvertrag niedergelegte Zahler die Steuerschuld zu begleichen (siehe oben unter: Wer ist steuerpflichtig bei der Grunderwerbsteuer?).

Ist der jeweilige Vertragspartner der Aufforderung im Steuerbescheid nachgekommen und hat die Steuerschuld bezahlt, wird vom Finanzamt eine Unbedenklichkeitsbescheinigung erstellt. Diese ist die Grundlage für den Käufer der Immobilie, rechtlich bestätigter Eigentümer des Grundstücks zu werden und den Erwerb des Grundbesitzes in das Grundbuch eintragen lassen zu können.

Wann keine Steuern für den Grundstückserwerb anfallen

Jede Regel hat ihre Ausnahme. Dies ist bei der Grunderwerbsteuer nicht anders. Keine Steuer für den Erwerb eines bebauten oder freien Grundbesitzes muss gezahlt werden im Falle einer Erbschaft und im Falle einer Schenkung.

Ebenfalls keine Grunderwerbsteuer fällt an, wenn der Verkauf von zwei Personen durchgeführt wird, die in unmittelbarer Linie miteinander verwandt sind. Das heißt, zwischen Eltern und Kindern und zwischen Ehepartnern. Nicht von der Steuerpflicht befreit sind hingegen Grundstücksverkäufe zwischen Geschwistern.

Historische Entwicklung der Grunderwerbsteuer seit 2006

Seit dem Jahr 2006 gilt für die Grunderwerbsteuer die Autonomie der Bundesländer. Das heißt, die einzelnen Länder können die Höhe dieser Steuer selbst festlegen, und zudem entscheiden, ob sie diese an die Kommunen weitergeben. Die Steuerreform der GrESt hat dazu geführt, dass es zu einer unterschiedlichen Entwicklung der Steuersätze in den einzelnen Bundesländern kam.

So halten Bayern und Sachsen nach wie vor an dem grundlegenden Steuersatz von 3,5 Prozent fest, während andere Bundesländer die Grunderwerbsteuer seit der Reform nach und nach hochgeschraubt haben.

Den Anfang der Steuererhöhungen machte damals Berlin. Die Bundeshauptstadt, die zugleich rechtlich ein Stadtstaat ist, hob die Steuer auf den Erwerb von Grundbesitz auf 4,5 Prozent an. Zum 1. Januar 2014 erfolgte in Berlin eine weitere Erhöhung der Grunderwerbsteuer, auf nunmehr 6,0 Prozent.

Zwei Jahre nach der ersten Steuererhöhung in Berlin zog der zweite Stadtstaat, die Hansestadt Hamburg, mit einer Erhöhung dieser Steuer nach, und legte die Grunderwerbsteuer auf 4,5 Prozent fest. Die weiteren Erhöhungen je Bundesland zeigt die nachfolgende Tabelle. Die letzte Anpassung wurde 2020 in Mecklenburg-Vorpommern vorgenommen.

| Historische Entwicklung der Grunderwerbsteuersätze | |||

|---|---|---|---|

| Bundesland | Steuersatz 1997 | Erhöhung ab | auf Steuersatz |

| Baden-Württemberg | 3,5 % | 05.11.2011 | 5,0 % |

| Bayern | 3,5 % | keine Erh. | |

| Berlin | 3,5 % | 01.01.2007 | 4,5 % |

| 01.04.2012 | 5,0 % | ||

| 01.01.2014 | 6,0 % | ||

| Brandenburg | 3,5 % | 01.01.2011 | 5,0 % |

| 01.07.2015 | 6,5 % | ||

| Bremen | 3,5 % | 01.01.2011 | 4,5 % |

| 01.01.2014 | 5,0 % | ||

| Hamburg | 3,5 % | 01.01.2009 | 4,5 % | 4,5 % | 01.01.2023 | 5,5 % |

| Hessen | 3,5 % | 01.01.2013 | 5,0 % |

| 01.08.2014 | 6,0 % | ||

| Mecklenburg-Vorpommern | 3,5 % | 01.07.2012 | 5,0 % |

| 01.01.2020 | 6,0 % | ||

| Niedersachsen | 3,5 % | 01.01.2011 | 4,5 % |

| 01.01.2014 | 5,0 % | ||

| Nordrhein-Westfalen | 3,5 % | 01.10.2011 | 5,0 % |

| 01.01.2015 | 6,5 % | ||

| Rheinland-Pfalz | 3,5 % | 01.03.2012 | 5,0 % |

| Saarland | 3,5 % | 01.01.2012 | 4,5 % |

| 01.01.2013 | 5,5 % | ||

| 01.01.2015 | 6,5 % | ||

| Sachsen | 3,5 % | 01.01.2023 | 5,5 % |

| Sachsen-Anhalt | 3,5 % | 02.03.2010 | 4,5 % |

| 01.03.2012 | 5,0 % | ||

| Schleswig-Holstein | 3,5 % | 01.01.2012 | 5,0 % |

| 01.01.2014 | 6,5 % | ||

| Thüringen | 3,5 % | 07.04.2011 | 5,0 % |

| 5,0 % | 01.01.2017 | 6,5 % | |

| 6,5 % | 01.01.2024 | 5,0 % | |

Die Einnahmen der Grunderwerbsteuer sind ein Eckpfeiler für die öffentlichen Haushalte. Wir haben in folgendem Diagramm die Einnahmen der Bundesländer addiert und können so die jährliche Entwicklung dieser Steuereinnahmen betrachten. Start des Betrachtungszeitraums ist 2006, also kurz vor der Finanzkrise:

Fahren Sie mit der Maus über die Datenlinien, um die einzelnen Werte in Millionen Euro angezeigt zu bekommen. Klicken Sie im oberen Bereich des Diagramms auf die Namen der Bundesländer um einzelne Datenreihen aus- und wieder einzublenden.

Grunderwerbsteuer in Deutschland und pro Bundesland

Ebenfalls interessant ist die Entwicklung dieser Steuereinnahmen je Bundesland:

Große Bundesländer mit einer starken wirtschaftlichen Gesamtleistung liegen in diesen Statistiken naturgemäß vorn. So verwundert es nicht, dass Nordrhein-Westfalen, Bayern und Baden-Württemberg die drei obersten Linien in unserem Chart abbilden.

Grunderwerbsteuer pro Bundesland und Einwohner

Wie sieht es aber aus, wenn wir das Gesamtaufkommen der Grunderwerbsteuer auf die einzelnen Bewohner je Bundesland runterbrechen? Dazu haben wir uns die Einwohnerzahlen der Statistischen Ämter des Bundes und der Länder besorgt und entsprechende Kalkulationen durchgeführt.

Werte von

Die absoluten Werte der Grunderwerbsteuer lassen erahnen, welches Bundesland sich seit dem Tief in 2009 am besten weiterentwickelt hat. Eine Umrechnung nach Veränderung in Prozent veranschaulicht das Ranking der Länder:

| Grunderwerbsteuereinnahmen zwischen 2009 und 2019 | |||

|---|---|---|---|

| 2009 in Mio. € | 2019 in Mio. € | Veränderung | |

| Baden-Württemberg | 688,8 | 2.091,0 | + 203,6 % |

| Bayern | 914,6 | 2.104,4 | + 130,1 % |

| Berlin | 304,5 | 1.461,5 | + 380,0 % |

| Brandenburg | 108,7 | 451,9 | + 315,7 % |

| Bremen | 36,9 | 118,3 | + 220,6 % |

| Hamburg | 269,7 | 551,0 | + 104,3 % |

| Hessen | 413,8 | 1.662,2 | + 301,7 % |

| Mecklenburg-Vorpommern | 75,6 | 237,2 | + 213,8 % |

| Niedersachsen | 347,5 | 1.197,6 | + 244,6 % |

| Nordrhein-Westfalen | 1.011,2 | 3.667,4 | + 262,7 % |

| Rheinland-Pfalz | 197,5 | 598,7 | + 203,1 % |

| Saarland | 39,5 | 122,1 | + 209,1 % |

| Sachsen | 138,4 | 378,9 | + 173,8 % |

| Sachsen-Anhalt | 69,3 | 200,6 | + 189,5 % |

| Schleswig-Holstein | 190,0 | 737,8 | + 288,3 % |

| Thüringen | 50,9 | 208,1 | + 308,8 % |

| Quellen: Statistisches Bundesamt, eigene Berechnungen | |||

Schrittweise Erhöhung der Grunderwerbsteuer

2014 hatten bereits die Bundesländer Berlin und Niedersachsen, Bremen und Schleswig-Holstein die Grunderwerbsteuer erhöht. Dabei kam es zu einem Anstieg der Steuer für den Verkauf und Kauf von bebautem und unbebautem Grundbesitz um bis zu 1,5 Prozent.

Im Januar 2015 kam es dann zu einer Erhöhung der Grunderwerbsteuer in zwei weiteren Bundesländern. Sowohl Nordrhein-Westfalen als auch das Saarland hoben die Steuern für den Immobilienkauf an. Insgesamt gab es damit vier Bundesländer, welche eine Grunderwerbsteuer von 6,5 Prozent erheben: Schleswig-Holstein seit 2014, Brandenburg, NRW und das Saarland seit 2015.

Seit dem 1. Januar 2017 gehört auch Thüringen zu top-besteuerten Bauflächen. Der Satz wurde in einem großen Schritt von 5,0 auf 6,5 Prozent angehoben. Zum Jahresbeginn 2020 erhöhte zuletzt Mecklenburg-Vorpommern den Satz für die Grunderwerbsteuer – von 5,0 auf 6,0 Prozent.

Grunderwerbsteuer macht den Immobilienkauf teuer

Auch wenn Verkäufer und Käufer steuerpflichtig im Sinne der Grunderwerbsteuer sind, so ist es doch meist der Käufer des Grundstücks, welcher der Steuerpflicht nachkommt. Wie bereits oben angeführt, kann dies im notariellen Kaufvertrag entsprechend niedergelegt werden.

Durch die Übertragung der Steuerschuld auf den Käufer hat dieser natürlich neben den reinen Kaufkosten selbst noch mehr für seinen Grunderwerb zu bezahlen. Der Anstieg der Grunderwerbsteuer auf dieses Jahr hat damit den Kauf von Grundstücken, egal ob bebaut oder unbebaut, in den bereits genannten drei Bundesländern noch deutlich teurer gemacht.

Für Immobilienkäufer, die ihr Eigentum nicht selbst bewohnen möchten, stellt sich natürlich so die Frage, ob es nicht Sinn machen würde, in Bundesländer auszuweichen, in denen eine niedrigere Grunderwerbsteuer anfällt.

Aber: es kommt nicht nur auf die Höhe der Steuer selbst an, sondern auf weitere Faktoren wie den möglichen Wertanstieg eines solchen Investments und den Kaufpreis selbst.

So liegt in Bayern die Grunderwerbsteuer zwar auf niedrigen 3,5 Prozent, dafür sind die Grundstücke und Häuser selbst, je nach Region, oftmals deutlich teurer, als dies in anderen Bundesländern der Fall sein kann. In der deutschlandweiten Betrachtung mussten Immobilienkäufer beispielsweise im Jahr 2016 12,4 Milliarden Euro löhnen und damit über 50 Prozent mehr als noch 2006.

Instandhaltungsrücklagen beachten

Instandhaltungsrücklagen sind sozusagen Reparatur- oder Erneuerungsfonds, aus denen Geld für Reparaturen, Modernisierungen und Sanierungen einer Immobilie verwendet werden soll. Besitzer einer Eigentumswohnung oder Mitglieder einer Eigentümergemeinschaft zahlen in der Regel regelmäßig Rücklagen in diesen Topf ein, üblicherweise als monatlicher Bestandteil im Hausgeld. Die Höhe der Instandhaltungsrücklage bestimmt die Eigentümergemeinschaft oder der Immobilienverwalter. Hausbesitzer müssen diese Zahlungen hingegen nicht tätigen, wobei sich natürlich eine private Ansparung von Rücklagen empfiehlt.

Bereits seit 2016 werden beim Kauf zwangsversteigerter Eigentumswohnungen die Instandhaltungsrücklagen nicht vom Höchstgebot abgezogen. Das heißt, dass diese Rücklagen vollumfänglich mit der Grunderwerbsteuer zu berücksichtigen sind und ein weiterer Kostenpunkt anfällt. So entschied der Bundesfinanzhof (II R 27/14) und reagierte damit auf seinen gegenteiligen Beschluss der Neunzigerjahre, als noch derartige Rücklagen als grunderwerbsteuerfrei bestätigt wurden (II R 20/89).

Allerdings blieb bisher offen, ob sich diese Steuerbelastung auch auf Wohnungskäufe bezieht, die nicht aus einer Zwangsversteigerung heraus geschehen. Weil Instandhaltungsrücklagen zum Vermögen der Wohnungseigentümergemeinschaft zählen, gingen Kölner Finanzrichter in Revision gegen den Beschluss des Bundesfinanzhofs (5 K 2297/16).

Die Revision brachte zumindest bedingt Erfolg. Einerseits wurde geklärt, dass sich diese Regelung fortan auch auf klassische Immobilienverkäufe bezieht. Beim Verkauf einer Wohnung wird der jeweilige Anteil an der Instandhaltungsrücklage mit verkauft. Der Vorbesitzer hingegen hat keinen Anspruch auf Auszahlung der Rücklageanteile. Üblicherweise wird die Instandhaltungsrücklage nicht gesondert im Kaufvertrag aufgeführt und ist somit automatisch im Kaufpreis enthalten. Dann wird beim Kauf von Wohnungen auch auf die Instandhaltungsrücklage Grunderwerbsteuer fällig.

Andererseits ist hier Verhandlungspielraum offen geblieben, die Instandhaltungsrücklage nicht im Kaufpreis aufzunehmen, sondern in einem separaten Vertrag. In diesem Fall kann der Käufer die Grunderwerbsteuer auf die Rücklage sparen.

Bei einer steuerlichen Abschreibung der Anschaffung ist die Rücklage in jedem Falle vom Kaufpreis abzuziehen. (3)

Unterschied zwischen Grunderwerbsteuer und Grundsteuer

Diese beiden Steuerarten werden nur allzu gerne in einen Topf geworfen, dabei unterscheiden sie sich maßgeblich voneinander. Die Grunderwerbsteuer ist eine einmalig zu entrichtende Steuer nach dem Verkauf und Kauf eines unbebauten oder bebauten Grundstücks gemäß des Grunderwerbsteuergesetzes, dem GrESt.

Die Grundsteuer hingegen ist eine regelmäßig anfallende Steuer, die meist vierteljährlich an das zuständige Finanzamt abgeführt werden muss. Während die Grunderwerbsteuer Ländersache ist, ist die Grundsteuer Sache der Kommunen. Diese legen auf den Grundsteuermessbetrag die so genannten Hebesätze fest, auf deren Grundlage dann das Finanzamt die Höhe der Steuerschuld festlegt.

Nebenkosten beim Immobilienkauf berechnen

Bei dem Kauf einer Immobilie fallen noch mehr Nebenkosten an, als nur die Grunderwerbsteuer. Um eine Vorstellung von der Summe der Kaufnebenkosten zu erhalten, können Sie sich gern an unserem Rechner probieren: