Die Grundsteuer in Deutschland

Was ist die Grundsteuer?

Bei der Grundsteuer handelt es sich um eine jährlich anfallende Abgabe an die öffentliche Hand, die Immobilienbesitzer zu leisten haben. Die Höhe dieser steuerlichen Belastung variiert und wird in ihrer schlussendlichen Höhe von den Kommunen festgelegt.

Der Gesetzgeber hält sich hinsichtlich der absoluten Steuerhöhe gänzlich heraus. Er stellt lediglich einen allgemeingültigen Rahmen zur Verfügung. Das Grundsteuergesetz (GrStG) gibt den Gemeinden weiträumige Freiheit und gestattet auch, diese Steuer nicht zu erheben (1).

Wie groß die Unterschiede zwischen den Gemeinden mit den niedrigsten und höchsten Hebesätzen in den einzelnen Bundesländern sind, zeigt unsere Studie im Detail sowie die darauffolgende Zusammenfassung noch einmal im Überblick:

Günstigste und teuerste Gemeinde(n) pro Bundesland – Unterschiede in der Grundsteuer auf einen Blick

Grunderwerbsteuer und Grundsteuer

Grund- und Grunderwerbsteuer werden nur allzu gerne in einen Topf geworfen, dabei unterscheiden sie sich maßgeblich voneinander. Die Grunderwerbsteuer ist eine einmalig zu entrichtende Steuer nach dem Verkauf oder Kauf eines unbebauten oder bebauten Grundstücks gemäß des Grunderwerbsteuergesetzes, dem GrESt.

Die Grundsteuer hingegen ist eine regelmäßig anfallende Steuer, die meist vierteljährlich an das zuständige Finanzamt abgeführt werden muss. Während die Grunderwerbsteuer Ländersache ist, ist die Ausgestaltung der Grundsteuer Sache der Kommunen. Diese legen auf den Grundsteuermessbetrag die so genannten Hebesätze fest, auf deren Grundlage dann das Finanzamt die Höhe der Steuerschuld errechnet.

Berechnung der Grundsteuer

Folgende Schritte werden vollzogen, um die Höhe der Grundsteuer zu kalkulieren. In den folgenden Passagen gehen wir auf die Details der Einzelschritte ein.

- Einheitswert feststellen

- Mit Vervielfältiger multiplizieren

- Mit Steuermesszahl multiplizieren

- Mit Hebesatz der Gemeinde multiplizieren

- (Bei quartalsweiser Zahlung durch 4 dividieren)

1. Der Einheitswert einer Immobilie

Die Grundlage für alle weiteren Berechnungen der Grundsteuer bildet der Einheitswert einer Immobilie laut Bewertungsgesetz (2). Dieser wird festgestellt für Betriebe der Land- und Forstwirtschaft (§§ 33, 48a und 51a), für Grundstücke (§§ 68 und 70) und für Betriebsgrundstücke (§ 99).

Bereits bestehende Bauten verfügen über einen Bescheid zum Einheitswert, den der bisherige Eigentümer vorlegen kann. Die Feststellung für Neubauten erfolgt anhand eines Fragenkatalogs vom Finanzamt, den der Ersteller auszufüllen hat.

Prüfen Sie den Feststellungsbescheid des Einheitswertes genau. Da alle weiteren Berechnungen auf ihm fußen, können Sie die errechnete Grundsteuer nur beeinflussen, indem Sie gegen diesen Bescheid Beschwerde einlegen (3).

Für die Ermittlung des Einheitswertes werden die Werte der Immobilien zu den Stichtagen 01.01.1935 für den Osten und 01.01.1964 für den Westen Deutschlands herangezogen. Bei jüngeren Häusern wird anhand von Tabellen bestimmt, welchen Wert die Häuser zu der damaligen Zeit gehabt hätten.

Der Hintergrund dieser merkwürdigen Betrachtung fußt auf der damaligen Idee, 1935 flächendeckend die Bewertungen festzustellen und dieses Prozedere alle sechs Jahre zu wiederholen. Doch dann brach der 2. Weltkrieg aus.

Im Westen wurde das Konzept in den Nachkriegsjahren vorerst weitergeführt, allerdings erschien nach 1964 der bürokratische Aufwand zu hoch und die Neubewertungen wurden eingestellt. Im Osten wurden die Berechnung anhand der Vorkriegswerte fortgesetzt.

Bei Neubauten gibt es grundsätzlich zwei Möglichkeiten, den Wert einer Immobilie festzustellen:

- Nach dem Sachwert: Dieser Ansatz bezieht den Bodenwert und den durchschnittlichen Wert je Kubikmeter umbauten Raumes ein

- Nach dem Ertragswert: Dieser Ansatz versucht die Jahresrohmiete zu ermitteln. Dazu werden Fläche, Baujahr, Ausstattungsqualität, Lage, etc. in die Überlegungen miteinbezogen. Die Jahresrohmiete wird dann mit dem Vervielfältiger multipliziert

2. Der Vervielfältiger als ausgleichender Faktor

Bei vermieteten Objekten kommt der Vervielfältiger als ein weiterer Faktor hinzu. Da sich die Werte an der Vergangenheit orientieren, hat der Gesetzgeber sogenannte Vervielfältiger definiert, die mit der festgestellten Jahresrohmiete multipliziert werden (4). Diese Multiplikatoren orientieren sich nach der Bauweise und dem Baujahr der Immobilie sowie der Gemeindegröße.

Für eine Mietswohnung in einer Gemeinde mit 10.000 bis 50.000 Einwohnern, die in den Nachkriegsjahren ab 20.6.1948 entstand, beträgt der Vervielfältiger zwischen 8,3 und 9,2, je nach Bauweise des Hauses (Anlage 3 BewG). Zu finden sind die Tabellen in den Anlagen 3 bis 8 des Bewertungsgesetzes.

3. Die Steuermesszahl als Grundlage zur Ermittlung der Grundsteuer

Zusätzlich unterscheidet das Grundsteuerrecht nach neuen und alten Bundesländern. In den neuen Bundesländern sind zusätzlich noch die Art des Gebäudes und die Einwohnerzahl der Gemeinde ein Kriterium.

All diese Aspekte fließen ein in eine rechnerische Größe, die sich Steuermesszahl nennt. Die Steuermesszahlen unterscheiden sich daher erheblich. Sie weisen in den alten Bundesländern eine Spanne von 2,6 bis 6,0 Promille des Einheitswertes der Immobilie auf (5)(6), in den neuen Bundesländern reicht die Spanne von 5 bis 10 Promille (7).

Die Steuermesszahlen im Westen Deutschlands

- Für Land- und forstwirtschaftliche Betriebe: 6 Promille (= 0,6 Prozent)

- Einfamilienhäuser: 2,6 bzw. 3,5 Promille (= 0,26 Prozent bis zum Einheitswert von 38.346,89 Euro (=75.000 DM) und 0,35 Prozent für alle Beträge, die darüber hinausgehen)

- Zweifamilienhäuser: 3,1 Promille (= 0,31 Prozent)

- Anderes Wohneingentum und betriebliche Grundstücke: 3,5 Promille (= 0,35 Prozent)

Ein kleines Beispiel zur Steuermesszahl im Westen:

Wenn Sie sich eine Bestandswohnung im westlichen Teil Deutschlands kaufen, deren Einheitswert schon feststeht und mit 50.000 Euro beziffert wurde, dann beträgt der Grundsteuermessbetrag: 50.000 * 0,35 Prozent = 175 Euro.

Die Steuermesszahlen im Osten Deutschlands

Da die Bewertungen im Osten nach 1935 nicht fortgesetzt wurden (2. WK, DDR), werden für die neuen Bundesländer nach wie vor die damaligen Werte herangezogen und mit einer höheren Steuermesszahl verrechnet. So wird auch ein Ausgleich zu den West-Einheitswerten geschaffen, denn die fallen durch die jüngere Bewertung im Schnitt höher aus, da Immobilienpreise regelmäßig steigen.

Es greift für die fünf neuen Bundesländer die Grundsteuer-Durchführungsverordnung (GrStDV) (7). Sie weist für unterschiedliche Bauten in unterschiedlich großen Gemeinden folgende Steuermesszahlen aus:

| Steuermesszahlen für die neuen Bundesländer in Promille | |||

|---|---|---|---|

| Gemeindegruppen nach Einwohnerzahl | |||

| Grundstücksgruppen bzw. Wertgruppen | bis 25.000 | über 25.000 bis 1.000.000 | über 1.000.000 |

| I: Alle Altbauten (bei Einfamilienhäusern nur für den Teil des Einheitswerts, der 15.338,76 Euro übersteigt) |

10 ‰ | 10 ‰ | 10 ‰ |

| II: Einfamilienhäuser als Altbauten: für die ersten angefangenen oder vollen 15.338,76 Euro des Einheitswerts | 10 ‰ | 8 ‰ | 6 ‰ |

| III: Alle Neubauten (bei Einfamilienhäusern nur für den Teil des Einheitswerts, der 15.338,76 Euro übersteigt) |

8 ‰ | 7 ‰ | 6 ‰ |

| IV: Einfamilienhäuser als Neubauten: für die ersten angefangenen oder vollen 15.338,76 Euro des Einheitswerts | 8 ‰ | 6 ‰ | 5 ‰ |

Quelle: Jurion.de

Diese Tabelle bezieht sich auf die Werte von 1935. Wenn Sie also wissen möchten, welche Steuermesszahl für Sie in Frage kommt, brauchen Sie zuerst die Größe Ihrer Gemeinde zum Stichtag 01.01.1935.

Als Altbau definiert die Verordnung Gebäude, die bis einschließlich 31. März 1924 bezugsfertig wurden. Alle Gebäude, die ab dem 1. April 1924 bezugsfertig wurden, gelten im Sinne der Verordnung als Neubauten.

Die unrunden Euro-Beträge rühren daher, dass sie das Ergebnis einer Umrechnung von Reichsmark in Euro sind. Als Schwellenwert festgesetzt waren damals 30.000 Reichsmark, die per Steuer-Euroglättungsgesetz (StEuglG) zu 15.338.,76 Euro gewandelt wurden (8):

„In § 29 der Grundsteuerdurchführungsverordnung vom 1. Juli 1937 (RGBl. I S. 733) wird die Angabe „30.000 RM“ jeweils durch die Angabe „15.338,76 Euro“ ersetzt.“

Speziell die Bewertung von Einfamilienhäusern kann verwirrend sein. Grundsätzlich ist es bei diesen Häusern so, dass ab einem (damaligen) Wert von mehr als 15.338,76 Euro der Mehrbetrag in eine andere Grundstücksgruppe kommt. Der Betrag, der diese Schallgrenze übersteigt, wird dann mit der entsprechenden Steuermesszahl berechnet.

Wie wird der alte Wert in Euro umgerechnet?

Altbauten und jüngere Neubauten wurden noch in Reichsmark bewertet. Wie bringt man diese Werte in die Gegenwart? Dazu nutzen Sie die rechtlichen Definitionen und lassen tatsächliche Kaufkraft- und Marktentwicklungen außen vor.

Das heißt: 1948 wurde durch die Währungsverordnung eine Reichsmark (RM) mit einer DDR-Mark gleichgesetzt (im Westen war das Verhältnis 10 RM = 1 DM). 1990 wurde im Staatsvertrag festgelegt, dass zwei DDR-Mark einer DM entsprechen (9). Schließlich wurde der Euro erst als Buchgeld und ab dem 01.01.2001 als Bargeld eingeführt. Der Wechselkurs Betrug 1,95583 DM = 1 Euro.

Das bedeutet: 1.000 RM -> 1.000 DDR-Mark -> 500 DM -> 255,65 Euro

Der aufmerksame Leser erkennt hier den Widerspruch zur gesetzlichen Umrechnung (StEuglG) von Reichsmark in Euro. Es scheint so, als hätte der Gesetzgeber einen mathematischen Schritt vergessen, denn 30.000 Reichsmark entsprechen genau dann 15.338,76 Euro, wenn die Umrechnung mit dem DM-Euro-Faktor 1,95583 erfolgt.

4. Die Hebesätze der Gemeinden für die Grundsteuer

Grundsätzlich wird in zwei unterschiedliche Hebesätze unterscheiden, wenn es um die Grundsteuer geht:

- Grundsteuer A (für landwirtschaftlich genutzte Flächen)

- Grundsteuer B (für nicht landwirtschaftlich genutzte Flächen)

5. Die Berechnung der Grundsteuer für die eigene Immobilie

So kompliziert sich das anhört: Ihre Berater auf dem Finanzamt können Ihnen genau sagen, welche Steuermesszahl und welcher Hebesatz für Sie gilt. Für eine korrekte Berechnung der Grundschuld, die Sie regelmäßig abzuführen haben, brauchen Sie folgende Angaben:

- Den Einheitswert der Immobilie

- Die Steuermesszahl für Ihr Objekt

- Den Hebesatz für Ihre Gemeinde

Haben Sie alle Information besorgt, können Sie nach folgendem simplem Beispiel die für Sie fällige Grundsteuer berechnen

| Beispielrechnung zur Ermittlung der Grundsteuer | |

|---|---|

| Einheitswert der Immobilie (West) | 50.000 Euro |

| x Steuermesszahl | 0,0035 (3,5 ‰) |

| = Grundsteuermessbetrag | 175 Euro |

| x Grundsteuerhebesatz (z.B. Ludwigshafen) | 4,2 (420 %) |

| Grundsteuer p.a. | 735 Euro |

| Quartalsweise abzuführen | 183,75 Euro |

Hebesätze im bundesweiten Vergleich

Einen Überblick über die teuersten und günstigsten Gemeinden hinsichtlich der Hebesätze liefert die nachfolgende Tabelle:

| Die niedrigsten und höchsten Hebesätze je Bundesland (Grundsteuer B) | ||||

|---|---|---|---|---|

| Günstigste Gemeinde | Hebesätze in % | Teuerste Gemeinde | Hebesätze in % | |

| Baden-Württemberg | Büsingen am Hochrhein | 0 | Aulendorf | 650 |

| Bayern | Gundremmingen | 150 | Gnotzheim, Meinheim, Oberickelsheim | 650 |

| Brandenburg | Breydin, Brieskow-Finkenheerd, Dahmetal, Drehnow und 24 weitere Kommunen | 300 | Potsdam | 545 |

| Hessen | Eschborn | 140 | Lautertal (Odenwald) | 1.050 |

| Mecklenburg-Vorpommern | Altenhof, Bentwisch, Carinerland, Dechow und 26 weitere Kommunen | 300 | Wackerow | 700 |

| Niedersachsen | Gorleben | 250 | Ritterhude | 640 |

| Nordrhein-Westfalen | Verl | 190 | Bergneustadt | 959 |

| Rheinland-Pfalz | Bergenhausen, Gornhausen, Horath, Rayerschied, Reuth, Riegenroth, Wahlbach | 0 | Lissendorf | 700 |

| Saarland | Perl | 320 | Gersheim | 680 |

| Sachsen | Heidersdorf, Heinsdorfergrund, Klipphausen, Nossen, Steinberg, Waldheim | 350 | Leipzig | 650 |

| Sachsen-Anhalt | An der Poststraße, Apenburg-Winterfeld / Flecken, Balgstädt und 6 weitere Kommunen | 300 | Niedere Börde | 700 |

| Schleswig-Holstein | Friedrichsgabekoog, Hillgroven, Norderfriedrichskoog, Südermarsch, Wesselburener Dichhausen | 0 | Glücksburg (Ostsee) | 700 |

| Thüringen | Kirchgandern | 200 | Gera | 600 |

| Quelle: EY Kommunenstudie 2021 (11), (12), (13) | ||||

Die obige Tabelle zeigt Ihnen den Stand zum Stichtag. Um Ihnen auch die Städte und Gemeinden mit den stärksten Veränderungen der Grundsteuer-Hebesätze gegenüber dem Vorjahr zu präsentieren, haben wir Ihnen eine Top-3 aufgelistet. Wie Sie sehen, muss es mit den Steuern nicht immer nur nach oben gehen. Einige Regionen haben Ihre Hebesätze zuletzt sogar nach unten korrigiert. Zu sehen sind der Ergebnisse der deutschen Städte mit über 20.000 Einwohnern:

| Top 3 der Städte mit der größten Hebesatz-Erhöhung 2021 | |

|---|---|

| Sankt Augustin und Xanten (Beide NRW) | +200 |

| Neuwied (Rheinland-Pfalz) | +190 |

| Langen (Hessen) | +185 |

| Top 3 der Städte mit der größten Hebesatz-Verringerung 2021 | |

| Offenbach (Hessen) | -100 |

| Leverkusen (NRW) | -40 |

| Lüdenscheid (NRW) | -20 |

| Quelle: DIHK 2021, nur Städte mit mehr als 20.000 Einwohnern betrachtet | |

Wie zu erkennen ist, weist das Bundesland Nordrhein-Westfalen die stärksten Widersätze bei der Anpassung der Hebesätze gegenüber dem Vorjahr auf. Während in Leverkusen und Lüdenscheid der Grundsteuer-Hebesatz um 40 bzw. 20 Prozentpunkte heruntergesetzt wurde, stieg er in Sankt Augustin und Xanten jeweils um 200 Prozentpunkte an. Über die umfangreichste Senkung mit 100 Prozentpunkten konnten sich die Bewohner von Offenbach freuen.

Zuletzt wurden also mehr beziehungsweise stärkere Hebesatzerhöhungen als -senkungen vorgenommen, obwohl von der Politik im Zuge der Grundsteuer-Reform anderes angedacht oder sogar versprochen wurde. So ging zum Beispiel Bundesfinanzminister Olaf Scholz (SPD) davon aus, dass die Städte und Gemeinden ihre Hebesätze „flächendeckend in ganz Deutschland dramatisch absenken“ würden, da sonst viele Kommunen durch die neue Berechnungsmethode viel höhere Einnahmen hätten. Darüber hinaus kündigte der Deutsche Städtetag, der seit Juni 2019 von Leipzigs OBM Burkhard Jung (SPD) geleitet wird, Folgendes an: „Die Kommunen werden ihre Hebesätze so verändern, dass etwa die heutigen Einnahmen erreicht werden. Sie wollen die Reform nicht dazu benutzen, ihre Haushalte zu sanieren.“ (16)

Es bleibt abzuwarten, wie die Kommunen weiter handeln werden. Bewohnern und Immobilieneigentümern von Städten, die sich nicht für eine Anpassung der Grundsteuer-Hebesätze nach unten entscheiden oder die Hebesätze sogar noch erhöhen, könnten demzufolge mit einer Grundsteuer-Reform deftige Mehrkosten drohen.

So unterschiedlich sind die Grundsteuerkosten

Die bisherigen Informationen aus unserem Ratgeber werden im Folgenden praktisch angewandt. Als Beispiele haben wir drei unterschiedliche Objekte in den jeweils günstigsten und teuersten Gemeinden je Bundesland durchgerechnet (Stadtstaaten Berlin, Bremen und Hamburg sind außen vor, da es dort keine unterschiedlichen Grundsteuerbeträge gibt).

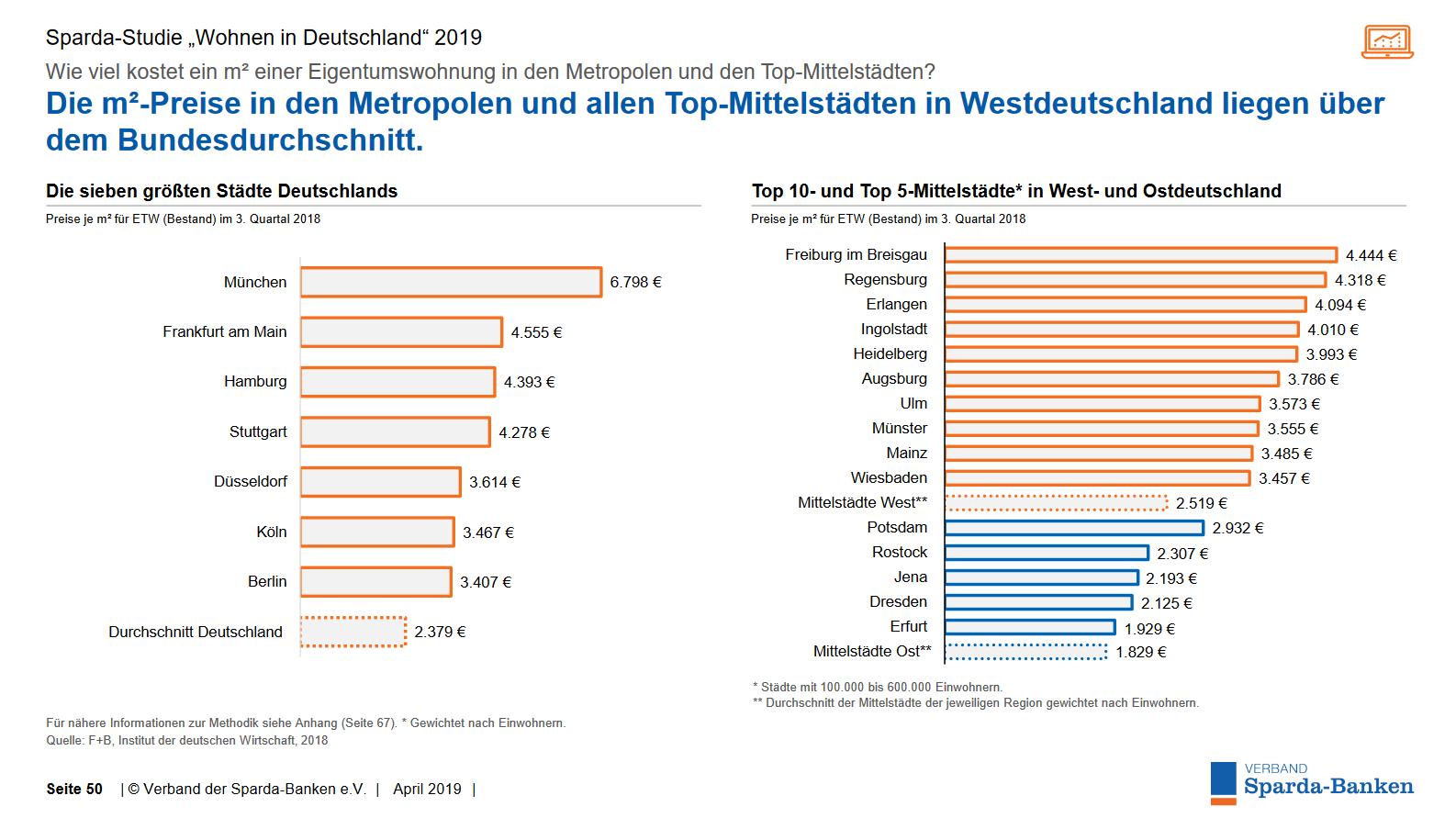

Um das Bild nicht zu verfälschen, muss den unterschiedlichen Preisniveaus im Osten und Westen der Republik Rechnung getragen werden. Eine Studie der Sparda Bank belegt, dass die durchschnittlichen Preise je Quadratmeter bei Eigentumswohnungen im Westen fast 40 Prozent höher ausfallen als im Osten. Dieses Verhältnis haben wir der Einfachheit halber auch auf Mehrfamilienhäuser und Landflächen übertragen.

Die Beispiel-Objekte in den östlichen Bundesländern haben wir als Neubauten (Bezug ab 01.04.1924) definiert, die in einer Gemeinde liegen, deren Bevölkerungszahl zum Stichtag 01.01.1935 zwischen 25.000 und 1.000.000 Einwohner betrug.

Bei Wohnungen wird die Grundsteuer für das Grundstück, auf dem das Wohnhaus steht, unter allen Wohnparteien aufgeteilt, woraus sich die Einheitswerte 40.000 € (West) beziehungsweise 30.000 € (Ost) im Rechenbeispiel ergeben:

| Bundesweiter Vergleich der Grundsteuern p.a. für Beispielobjekte | ||||

|---|---|---|---|---|

| Wohnung | Haus für mind. 2 Familien | |||

| Grundsteuermessgrößen West | 3,5 ‰ | 3,1 ‰ | ||

| Grundsteuermessgrößen Ost (Neubauten) | 7 ‰ | 7 ‰ | ||

| Einheitswerte West | 40.000 € | 60.000 € | ||

| Einheitswerte Ost | 30.000 € | 50.000 € | ||

| Bundesland/Gemeinde | Hebesätze | |||

| Baden-Württemberg | ||||

| Büsingen am Hochrhein | 0 % | 0 € | 0 € | |

| Aulendorf | 650 % | 910 € | 1.209 € | |

| Differenz | 910 € | 1.209 € | ||

| Bayern | ||||

| Gundremmingen | 150 % | 210 € | 279 € | |

| Gnotzheim, Meinheim, Oberickelsheim | 650 % | 910 € | 1.209 € | |

| Differenz | 700 € | 930 € | ||

| Brandenburg | ||||

| Breydin, Brieskow-Finkenheerd, Dahmetal, Drehnow und 24 weitere Kommunen | 300 % | 630 € | 1.050 € | |

| Potsdam | 545 % | 1.145 € | 1.907 € | |

| Differenz | 515 € | 857 € | ||

| Hessen | ||||

| Eschborn | 140 % | 196 € | 260 € | |

| Lautertal (Odenwald) | 1.050 % | 1.470 € | 1.953 € | |

| Differenz | 1.273 € | 1.693 € | ||

| Mecklenburg-Vorpommern | ||||

| Altenhof, Bentwisch, Carinerland, Dechow und 26 weitere Kommunen | 300 % | 630 € | 1.050 € | |

| Wackerow | 700 % | 1.470 € | 2.450 € | |

| Differenz | 840 € | 1.400 € | ||

| Niedersachsen | ||||

| Gorleben | 250 % | 350 € | 465 € | |

| Ritterhude | 640 % | 896 € | 1.190 € | |

| Differenz | 546 € | 725 € | ||

| Nordrhein-Westfalen | ||||

| Verl | 190 % | 266 € | 353 € | |

| Bergneustadt | 959 % | 1.343 € | 1.784 € | |

| Differenz | 1.077 € | 1.431 € | ||

| Rheinland-Pfalz | ||||

| Bergenhausen, Gornhausen, Horath, Rayerschied, Reuth, Riegenroth, Wahlbach | 0 % | 0 € | 0 € | |

| Lissendorf | 700 % | 980 € | 1.302 € | |

| Differenz | 980 € | 1.302 € | ||

| Saarland | ||||

| Perl | 320 % | 448 € | 595 € | |

| Gersheim | 680 % | 952 € | 1.265 € | |

| Differenz | 504 € | 670 € | ||

| Sachsen | ||||

| Heidersdorf, Heinsdorfergrund, Klipphausen, Nossen, Steinberg, Waldheim | 350 % | 735 € | 1.225 € | |

| Leipzig | 650 % | 1.365 € | 2.275 € | |

| Differenz | 630 € | 1.050 € | ||

| Sachsen-Anhalt | ||||

| An der Poststraße, Apenburg-Winterfeld / Flecken, Balgstädt und 6 weitere Kommunen | 300 % | 630 € | 1.050 € | |

| Niedere Börde | 750 % | 1.575 € | 2.625 € | |

| Differenz | 945 € | 1.575 € | ||

| Schleswig-Holstein | ||||

| Friedrichsgabekoog, Hillgroven, Norderfriedrichskoog, Südermarsch, Wesselburener Dichhausen | 0 % | 0 € | 0 € | |

| Glücksburg (Ostsee) | 700 % | 980 € | 1.302 € | |

| Differenz | 980 € | 1.302 € | ||

| Thüringen | ||||

| Kirchgandern | 200 % | 420 € | 700 € | |

| Gera | 600 % | 1.260 € | 2.100 € | |

| Differenz | 840 € | 1.400 € | ||

| Hinweis: In der Tabelle sind nur die 13 Flächen-Bundesländer aufgeführt. Da es bei den Stadtstaaten Berlin, Bremen und Hamburg keine Unterschiede in der Grundsteuer geben kann, haben wir selbige aus Gründen der Übersichtlichkeit nicht aufgeführt. Die Höhe der Einheitswerte entstammt Annahmen. In die Berechnung der Einheitswerte fließen sehr viele Faktoren ein, sodass nicht allgemeingültig ausgesagt werden kann, dass die Einheitswerte der neuen Bundesländer denen der alten Bundesländer unterliegen oder dass die Einheitswerte für eine Wohnung denen für ein Haus unterliegen, wie es unser Beispiel abbildet. | ||||

Quelle: Ernst & Young, eigene Berechnungen

Zusammenfassung

| Unterschiede in der Grundsteuer für Beispielobjekte | |||

|---|---|---|---|

| Bundesland | Wohnung | Zwei- oder Mehrfamilienhaus | |

| Baden-Württemberg | 910 € | 1.209 € | |

| Bayern | 700 € | 930 € | |

| Brandenburg | 515 € | 857 € | |

| Hessen | 1.273 € | 1.693 € | |

| Mecklenburg-Vorpommern | 840 € | 1.400 € | |

| Niedersachsen | 546 € | 725 € | |

| Nordrhein-Westfalen | 1.077 € | 1.431 € | |

| Rheinland-Pfalz | 980 € | 1.302 € | |

| Saarland | 504 € | 670 € | |

| Sachsen | 630 € | 1.050 € | |

| Sachsen-Anhalt | 945 € | 1.575 € | |

| Schleswig-Holstein | 980 € | 1.302 € | |

| Thüringen | 840 € | 1.400 € | |

| Hinweis: In der Tabelle sind nur die 13 Flächen-Bundesländer aufgeführt. Da es bei den Stadtstaaten Berlin, Bremen und Hamburg keine Unterschiede in der Grundsteuer geben kann, haben wir selbige aus Gründen der Übersichtlichkeit nicht aufgeführt. | |||

Nebenkosten beim Immobilienkauf berechnen

Bei einem Immobilienkauf fallen weit mehr Nebenkosten an, als nur die Grundsteuer. Mit unserem Kaufnebenkostenrechner können Sie in Erfahrung bringen, mit welchen weiteren Kosten Sie neben dem Kaufpreis rechnen müssen.