DKB Privatdarlehen

Die Deutsche Kreditbank AG (DKB) hat sich bereits mit ihrem Girokonto einen Namen gemacht. Das DKB Privatdarlehen hat ebenso das Potenzial, als eines der besseren Angebote zu gelten. Auf der anderen Seite wird jedoch auch bei diesem Darlehen ersichtlich, dass es den perfekten Kredit nicht gibt. Die einen oder anderen Abstriche müssen die Kreditnehmer bei jedem Anbieter machen.

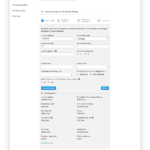

Konditionen

Aktion

- Aktion:

- Sofortkredit mit Zinsrabatt in Höhe von 0,50%

- Beschreibung:

- Bei Abschluss des DKB-Sofortkredits erhalten Kunden einen exklusiven Zinsrabatt in Höhe von 0,50 Prozent.

Daten im Überblick

- Anbieter:

- Deutsche Kreditbank AG

- Produkt:

- Privatkredit

- Verwendung für:

-

- Freie Verwendung

- Dispokredit

- Umschuldung

- Nettodarlehensbetrag:

- Ab 2.500 € bis 100.000 €

- Laufzeit:

- Von 12 bis 120 Monaten

- Effektivzins p.a.:

- Ab 6,29 % bis 6,79 %

- Sollzins p.a.:

- Ab 6,12 % bis 6,59 %

- Anzahl der Raten

- von 12 bis 120

- Bonität:

- Der Zinssatz ist unabhängig von der Bonität!

- Der Zinssatz ist abhängig von der Laufzeit!

- Der Zinssatz ist abhängig von der Kreditsumme!

Informationen der Bank

- Name der Bank:

- Deutsche Kreditbank AG

- Anschrift der Bank:

- Taubenstraße 7-9

10117 Berlin - Telefonnummer der Bank:

- +49 (0)30-12030000

- Faxnummer der Bank:

- +49 (0)30-12030001

- E-Mail der Bank:

- info@dkb.de // info@dkb.epost.de

- Zuständige Aufsicht:

- Europäische Zentralbank, Sonnemannstr. 20, 60314 Frankfurt am Main

- Repräsentatives Beispiel

- Nettodarlehensbetrag:

- 15.000 €

- Laufzeit:

- 120 Monate

- Sollzins p.a.:

- 6,59%

- Effektivzins p.a.:

- 6,79%

- Monatl. Rate:

- 171,04 €

- Gesamtsumme:

- 20.523,61 €

Interessante Produktdetails

- Umschuldung möglich:

- Ja

- Sondertilgung möglich:

- Sondertilgungen sind jederzeit kostenfrei möglich.

- Ratenstundung:

- Nach Absprache im Einzelfall möglich

- Kreditversicherung:

- Optional möglich

- Kontoverwaltung:

-

- Online

- Telefon

- Postweg

- Fax

- per App

- Widerrufsfrist:

Widerrufsfrist: 14 Tage

Informationen zur Antragsstrecke

- Kreditanfrage:

- Online

- Kreditzusage:

- Sofort

- Art der Legitimation:

-

- Videoident

- Postident

Stand: 12.03.2026

Mindestangaben und repräsentatives Beispiel gemäß der EU-Verbraucherkreditrichtlinie. Alle Informationen erhalten wir seitens der Banken. Mindestens zwei Drittel der Kunden erhalten den angegebenen effektiven Jahreszins im genannten repräsentativen Beispiel oder einen günstigeren bei der jeweiligen Bank. Individuelle Berechnungen können von dem repräsentativen Beispiel dennoch abweichen, da der angegebene effektive Jahreszins von individuellen Faktoren abhängig ist. „k.A.“, „K.A.“ oder Keine Angabe seitens der Bank“, bedeutet, dass uns seitens der Bank diese Informationen (noch) nicht übermittelt wurden. Wir ergänzen diese, sobald sie uns vorliegen. Alle Informationen haben wir nach bestem Wissen und Gewissen recherchiert, sie sind jedoch ohne Gewähr.

Die wichtigsten Fakten

Pro

- Bonitätsunabhängige Zinsen

- Hohe Laufzeiten und Kreditsummen möglich

- Sonder- und Gesamttilgungen jederzeit kostenfrei möglich

- Restschuldversicherung kann optional direkt über DKB aufgenommen werden

- Volldigitaler Kreditantrag

Contra

- Der Kredit kann nur von Angestellten und nicht von Selbstständigen oder Freiberuflern genutzt werden

- Die DKB sieht Ratenpausen nicht vertraglich vor

Redaktionelle Bewertung

| Kriterium | Gewichtung | Note |

|---|---|---|

| Antragstellung | 5% | 4.00 |

| Postident | 10% | 5.00 |

| Videoident | 10% | 5.00 |

| Elektronische Unterschrift (eIDAS) | 10% | 5.00 |

| Verlängertes Widerrufsrecht | 15% | 1.00 |

| Kreditzusage vorab | 15% | 5.00 |

| Telefonische Hilfe / Auskunft | 10% | 3.00 |

| Mobiltaugliche Antragsstrecke | 10% | 5.00 |

| Darstellung Antragsstrecke | 10% | 5.00 |

| Interaktive Hilfestellung während des Antrages | 10% | 3.00 |

| Unterlagen | 5% | 4.50 |

| Preis-Leistungsverzeichnis | 25% | 5.00 |

| AGB | 25% | 5.00 |

| Aufbereitung der Dokumente | 25% | 5.00 |

| Kontoauszüge / Gehaltsnachweise vorlegen | 25% | 3.00 |

| Produkteigenschaften | 15% | 4.85 |

| Maximale Laufzeit | 20% | 5.00 |

| Darlehenshöhe (max.) | 20% | 5.00 |

| Darlehenshöhe (min.) | 15% | 4.00 |

| Umschuldung möglich | 10% | 5.00 |

| Bearbeitung Kreditantrag | 10% | 5.00 |

| Bearbeitungsgebühr | 15% | 5.00 |

| Stufenlose Laufzeit | 10% | 5.00 |

| Rückzahlungsphase | 15% | 3.80 |

| Ratenstundungen | 30% | 1.00 |

| Sondertilgungen | 30% | 5.00 |

| Änderung der Ratenhöhe | 15% | 5.00 |

| Angabe der Aufsichtsbehörde und Ombudsmann | 10% | 5.00 |

| Vorzeitige Ablösung | 15% | 5.00 |

| Service | 10% | 4.40 |

| Kundenkonto online | 20% | 5.00 |

| Zugriff mittels App | 10% | 5.00 |

| Restschuldversicherung | 10% | 5.00 |

| Möglichkeiten den Antrag abzuschließen | 10% | 3.00 |

| Freundlichkeit Hotline | 10% | 3.00 |

| Informationsgehalt durch Hotline | 20% | 5.00 |

| Erreichbarkeit der Hotline | 20% | 4.00 |

| Zinsen | 50% | 3.23 |

| Bestmöglicher Effektivzins | 30% | 1.00 |

| Bester 2/3-Effektivzins | 70% | 4.19 |

| Gesamtbewertung | 3.78 | |

| Stand: 13.03.2026 * ... die redaktionelle Bewertung erfolgte für die Verwendung als Privatkredit |

||

Wer kann beantragen?

Das DKB Privatdarlehen kann beantragen, wer die folgenden Bedingungen erfüllt:

- Volljährig

- Wohnsitz in Deutschland

- weder selbstständig noch freiberuflich

- ungekündigtes Arbeitsverhältnis

- keine Rentner

- deutsche Handynummer

- verfügbares Smartphone oder Computer

Test

Zinsen

Im Gegensatz zu den meisten anderen Anbietern lehnt die DKB einen bonitätsabhängig Zins ab. Beim DKB Privatdarlehen gilt der Zinssatz je nach Laufzeit. Doch selbst hierbei gibt es nur zwei verschiedene Zinssätze je nach hoher oder niedriger Laufzeit zu beachten. Damit weiß der Antragsteller sofort, welche monatliche Rate auf ihn zukommt und erfährt dies nicht erst nach erfolgter Bonitätsprüfung.

Der gebundene Sollzins beträgt mindestens 6.12 Prozent pro Jahr. Als effektiver Jahreszins greifen mindestens 6.29 Prozent pro Jahr. Der Sprung zu den Maximalzinsen ist nicht hoch. Sie liegen bei 6.59 Prozent p.a. gebunden Sollzins beziehungsweise bei 6.79 Prozent p.a. effektiv.

Im Berechnungsbeispiel, welches die DKB entsprechend Paragraf 17 der Preisangabenverordnung (PAngV) ausweist, kosten 15.000 € Euro bei 120 Monaten Laufzeit monatlich rund 171 Euro. Die Zinsen liegen in diesem Beispiel bei 6.59 Prozent p.a. gebunden Sollzins und bei 6.79 Prozent p.a. effektiv.

Zwischenfazit

Dass es billigere Anbieter gibt, ist unstrittig, aber bekanntermaßen ist der Zins bei einem Kredit auch nicht alles. Je nach Laufzeit werden zwei verschiedene Zinssätze angeboten, deren Spanne erfreulicherweise aber nicht hoch ausfällt. Der Antragsteller weiß von Beginn an, welcher Zinssatz auf ihn zukommt.

Produkteigenschaften

In Bezug auf die Darlehensvolumina befindet sich die DKB mit ihrem Privatdarlehen im moderaten Rahmen und stellt hier keine Besonderheit dar. Mindestens können 2.500 Euro aufgenommen werden und maximal 100.000 Euro. Die Darlehenshöhe kann der Kreditnehmer in Schritten von 500 Euro wählen. Mit Laufzeiten von 12 Monaten bis 120 Monaten ist sie gut an die Darlehenssummen angepasst und ermöglicht Monatsraten ganz nach dem individuellen Belieben der Kunden für eine angenehme Rückzahlung der Kredite.

Bei der Kreditvergabe grenzt die DKB den Personenkreis allerdings stark ein. Selbstständige und Freiberufler kommen als Darlehensnehmer nur infrage, wenn es sich um eine Baufinanzierung mit der DKB handelt.

Arbeitnehmer müssen sich in einem ungekündigten Arbeitsverhältnis befinden und die Probezeit seit mindestens sechs Monaten abgelaufen sein.

Das DKB Privatdarlehen sieht hinsichtlich der Auswahl der Laufzeit eine größtmögliche Flexibilität vor. Der Kreditinteressent kann die Anzahl der Laufzeit stufenlos, also beispielsweise auch 35 oder 47 Monate, auswählen. Alternativ gibt er im Kreditrechner die gewünschte Höhe der monatlichen Rate ein.

Umschuldungen sind mit dem DKB Privatkredit jederzeit möglich, vor dem Hintergrund des moderaten Zinssatzes möglicherweise sogar empfehlenswert. Gemäß der Rechtsprechung verzichtet die DKB natürlich auf eine Bearbeitungsgebühr.

Die Bearbeitung des Darlehens selbst kann erst erfolgen, wenn der Antragsteller alle notwendigen Unterlagen postalisch oder online eingereicht hat.

Zwischenfazit

Sowohl mit der Mindestdarlehenssumme als auch mit dem Höchstbetrag bietet die DKB nur Standards. Die Auswahl der Laufzeit sind gut an die Kreditsummen angepasst und ermöglichen angemessene Monatsraten.

Rückzahlungsphase

Normalerweise bestimmt eine regelmäßige monatliche Abbuchung der Raten vom Girokonto des Darlehensnehmers die Rückzahlungsphase. Wie verhält es sich aber, wenn ein Kunde der DKB mehr oder weniger unverhofft zu Geld kommt und sein Darlehen vorzeitig ganz oder teilweise tilgen möchte?

Die DKB steht diesem Ansinnen dahin gehend offen gegenüber, dass Sondertilgungen jederzeit möglich sind. Dies gilt auch für eine vollständige vorzeitige Ablöse des Kredits. Jedoch behält sich die DKB ab dem 1. März 2021 das Recht vor, die gesetzlich geregelte Vorfälligkeitsentschädigung in Rechnung zu stellen. Diese beträgt bei einer Restlaufzeit von weniger als zwölf Monaten 0,5 Prozent auf die Restschuld. Bei einer Restlaufzeit von mehr als einem Jahr berechnen die Banken 1 Prozent der Restschuld als Kompensation. Von diesem Recht macht sie derzeit jedoch keinen Gebrauch. Sonder- oder Gesamttilgungen sind insofern meist kostenfrei möglich.

Wird es für einen Darlehensnehmer finanziell einmal etwas knapp, kann er eine Ratenstundung individuell vereinbaren. Anders als einige andere Banken sieht die DKB jedoch keine generelle Ratenpause vor. Die individuelle nachträgliche Anpassung der Ratenhöhe ist ebenfalls auf Anfrage der Darlehensnehmer im Einzelfall machbar.

Sollte es während der Kreditlaufzeit zu Unstimmigkeiten mit der Bank kommen, verweist das Institut ordnungsgemäß im Impressum auf die jeweiligen Aufsichtsbehörden oder Schlichtungsstellen:

- Europäische Zentralbank

- BaFin

- Ombudsmann der Banken

- Europäische Streitbeilegungsplattform

Zwischenfazit

Wesentlichstes Merkmal in Bezug auf die Rückzahlungsphase ist zweifellos die Option der vollständigen, vorzeitigen Rückzahlung des Kredites. Optionale Stundung oder Wechsel der Ratenhöhe treten hier eher in den Hintergrund.

Service

Der gleiche Zinssatz für alle, ein kompletter Verzicht auf die Vorfälligkeitsentschädigung – irgendwo muss der Haken sein, vielleicht beim Service.

Der erste Gedanke bei der Suche nach einer Kontaktmöglichkeit war, dass die DKB Angst habe vor ihren Kunden. Die Telefonnummer findet sich im Menü am Ende der Seite unter Impressum. Der Interessent oder Kunde muss folglich bis ganz nach unten Scrollen. Ebenfalls am Seitenende findet sich das E-Mail-Kontaktformular.

Eine Servicezeit des telefonischen Kontaktcenters wird nicht angegeben. Vielmehr wird der Kunde darauf hingewiesen, dass der telefonische Kontakt ausschließlich für „Notfälle“ bereitgehalten wird. Welche genaue Aussage hinter diesem Hinweis steckt, können wir an dieser Stelle nur mutmaßen. Der telefonische Service zeigt sich sehr sachlich und neutral, weiß aber auf Anhieb auch nicht alles sofort.

Die DKB stellt eine App für Onlinebanking und Internetbanking zur Verfügung und inkludiert dabei speziell Möglichkeit, das Darlehen online zu verwalten.

Für die Beantwortung von spezielleren Fragen stellt die DKB einen KI-Chatbot zur Verfügung. Wünschenswert wäre jedoch ein zusätzlicher, wie von vielen Mitbewerbern angebotener, Livechat.

Wer sich für die DKB entscheidet, stellt fest, dass die Bank in Bezug auf die Antragstellung und Abwicklung auf der Höhe der Zeit ist. Der Kunde kann den Antrag online stellen und sich auch im VideoIdent-Verfahren ausweisen. Das Institut bietet die Option, die notwendigen Papiere hochzuladen und die Möglichkeit der digitalen Unterschrift.

Auf Wunsch trägt das DKB Privatdarlehen auch dem Sicherheitsbedürfnis der Kreditnehmer Rechnung. Die Restschuldversicherung umfasst auf Wunsch die Ablösung des Kredites bei Tod des Darlehensnehmers und die Übernahme der Raten bei Arbeitsunfähigkeit und unverschuldeter Arbeitslosigkeit.

Zwischenfazit

Eine gut erreichbare Hotline ist schon einmal ein Pluspunkt. Die Mitarbeiter sind durchweg höflich und auch kompetent. Mit dem volldigitalisierten Antragsweg ist die DKB im digitalen Zeitalter angekommen.

Antrag

Über den Button „Kredit beantragen“ gelangt der Antragsteller auf eine Seite zur Erfassung seiner Kreditdaten. Vorab sei erwähnt, dass das Rücktrittsrecht auf 14 Tage beschränkt ist. Die Antragsstellung kann ausschließlich über das Internet erfolgen, ein telefonischer Antrag ist nicht vorgesehen. Jedoch ist das Onlineangebot der DKB so aufgebaut, dass von der Kreditanfrage bis zur Unterschrift alles reinweg elektronisch erfolgen kann.

Kreditangebot

Mit dem Button „berechnen“ erhält er alle Eckdaten zu seinem gewünschten Darlehen.

Im folgenden Schritt erstellt er jetzt eine grobe Einahmen- und Ausgabenrechnung.

Persönliche Daten

Wie allgemein bei einem Kreditantrag üblich, erfolgt nun die Abfrage von Wohnort und Berufstätigkeit.

Datenschutz

Auf der nun folgenden Seite kommt zum einen das Thema Datenschutz zum Tragen, zum anderen kann der Antragsteller hier entscheiden, ob er künftig Werbeinformationen der DKB erhalten möchte.

Wie alle anderen Banken auch, kommt die DKB noch einmal auf die Restschuldversicherung zurück, sofern der Antragsteller sich nicht bereits zu Beginn dafür entschieden hatte. Im Gegensatz zur ersten diesbezüglichen Nachfrage informiert das Institut nach Eingabe des Alters nun auch über die Höhe der Prämie. Der Antragsteller muss jedoch explizit anklicken, dass er keine Absicherung wünscht, wenn dies nicht der Fall ist.

Beantragen

Im nächsten Schritt kann der Antragsteller noch einmal alle Daten überprüfen und gegebenenfalls korrigieren.

Nach dem Versenden des Antrags kann der Antragsteller jetzt wählen, ob er das VideoIdent-Verfahren oder das PostIdent-Verfahren wählt.

Im letzten Schritt erhält der Antragsteller nun die notwendigen Unterlagen. Er kann sie sich wahlweise ausdrucken lassen oder per Post zusenden lassen.

Wer sich für eine Antragstellung per mobilem Endgerät entscheidet, stellt fest, dass die DKB hier eine Version anbietet, die für mobile Endgeräte optimiert wurde.

Zwischenfazit

Der Antragsprozess der DKB Bank ist klar gegliedert. Dem Antragsteller steht im Rahmen der Antragsstrecke Hilfestellung in Form von FAQs direkt auf den Seiten zur Verfügung. Der Schriftgrad könnte ein wenig größer gewählt werden. Die grafische Darstellung wirkt nüchtern und emotionslos.

Unterlagen

Bei einem Darlehensvertrag sind beide Parteien verpflichtet, dem Vertragspartner gewisse Unterlagen zur Verfügung zu stellen. Die DKB wünscht Unterlagen für die Bonitätsprüfung des Antragstellers, der potenzielle Kunde möchte sich vielleicht ein Bild von den Allgemeinen Geschäftsbedingungen (AGBs) oder dem Preis- Leistungsverzeichnis machen. Während die DKB klar vorgibt, dass die letzten zwei Gehaltsabrechnungen zusammen mit dem unterschriebenen Kreditantrag zugesendet werden müssen, ist der Kunde auf den guten Willen der Bank angewiesen, ob er die Informationen gleich oder erst nach Suchen findet.

Leider finden sich das Preis- Leistungsverzeichnis und die AGBs nicht direkt auf der Startseite oder wenigstens im Impressum. Der Kunde muss explizit nach beiden Unterlagen über den KI-Chatbot suchen, um zu den Unterlagen zu gelangen. Dazu kommt, dass das Schriftbild der AGBs größer sein könnte. Ohne die Zoom-Funktion am Bildschirm wären diese Unterlagen kaum leserlich. Allerdings sind sie dafür in einem verständlichen juristischen Deutsch gehalten.

Zwischenfazit

Die DKB gibt sich mit den letzten beiden Gehaltsbescheinigungen des Kunden zufrieden. Wünschenswert wären die notwendigen bankseitigen Informationen sichtbarer direkt auf der Startseite, im Impressum oder unter dem Kreditvorschlag zu platzieren. Auch an der Schriftgröße der bankseitigen Unterlagen besteht Verbesserungsbedarf.