CashCape Kredit

Bei CashCape handelt es sich um ein junges Kreditprodukt. CashCape ist keine Bank, sondern eine Marke der Quantic Finance GmbH aus Berlin. Als geldgebende Banken agieren die solarisBank und die Sutor Bank. Das Herz der CashCape-Philosophie ist die unkomplizierte und volldigitale Kreditvergabe, ohne lästige Gespräche und Diskussionen mit einer Bank. Wir haben den CashCape Kredit ausführlich getestet um zu schauen, ob die Berliner tatsächlich ein Alleinstellungsmerkmal bieten.

Konditionen

Zuordnung oder Daten im Backend (Kreditvergleich) fehlen!Stand: 30.06.2025

Mindestangaben und repräsentatives Beispiel gemäß der EU-Verbraucherkreditrichtlinie. Alle Informationen erhalten wir seitens der Banken. Mindestens zwei Drittel der Kunden erhalten den angegebenen effektiven Jahreszins im genannten repräsentativen Beispiel oder einen günstigeren bei der jeweiligen Bank. Individuelle Berechnungen können von dem repräsentativen Beispiel dennoch abweichen, da der angegebene effektive Jahreszins von individuellen Faktoren abhängig ist. „k.A.“, „K.A.“ oder Keine Angabe seitens der Bank“, bedeutet, dass uns seitens der Bank diese Informationen (noch) nicht übermittelt wurden. Wir ergänzen diese, sobald sie uns vorliegen. Alle Informationen haben wir nach bestem Wissen und Gewissen recherchiert, sie sind jedoch ohne Gewähr.

Die wichtigsten Fakten

Pro

- Volldigitaler Kreditantrag

- Schnelle Abwicklung und Auszahlung

Contra

- Kein Kredit für Selbstständige

- Keine Umschuldung möglich

- Keine flexible Rückzahlung möglich

Redaktionelle Bewertung

Wer kann beantragen?

Den CashCape Kredit kann beantragen, wer die folgenden Bedingungen erfüllt:

- Mindestens 18 Jahre alt

- Wohnhaft in Deutschland und in Besitz eines gültigen Ausweisdokuments

- Online-Konto bei einer beliebigen deutschen Bank oder Sparkasse

- gute Bonität laut Auskunft bei der Creditreform Boniversum GmbH

- gute Bonität laut Auskunft bei der SCHUFA

- regelmäßiger Gehaltseingang von mindestens 1.350 Euro

- Nicht zu viele geplatzte Lastschriften auf dem Konto

- Keine Inkassoverfahren, keine Privatinsolvenz

- Kein Pfändungsschutzkonto

- Keine selbstständige Tätigkeit

- Kein ALG I, ALG II oder andere SGB-Leistungen

- Kein Haftbefehl

Test

Zinsen

Ein Blick auf die Zinsen verspricht zunächst Gutes. Der niedrigste Zins in Höhe von Prozent gebunden beziehungsweise Prozent effektiv pro Jahr kann sich sehen lassen. Ein Blick auf den Zweidrittelzins relativiert den ersten Eindruck allerdings auch schon wieder. Er beträgt als gebundener Sollzins Prozent, als effektiver Jahreszins schlägt er mit Prozent zu Buche.

Da der Zweidrittelzins besagt, welchen maximalen Zinssatz mindestens zwei Drittel der Kunden bezahlen müssen, stellen wir fest, dass es günstigere Angebote für die Mehrheit der Kreditnehmer am Markt gibt. Der Zinssatz bei CashCape ist bonitätsabhängig und kann bei schlechterer Bonität noch weiter ansteigen. Die Zinsobergrenze von Prozent nominal und Prozent effektiv ist weit entfernt von den Werbezinsen.

Zwischenfazit

Die bonitätsabhängigen Zinsen fallen in Bezug auf den Zweidrittelzins recht hoch aus. Der niedrige Werbezins wird in der Praxis nur an wenige Kunden mit Top-Bonität vergeben, die Preisobergrenze liegt hingegen sehr hoch.

Produkteigenschaften

Die Zinsen können im Produkttest nicht überzeugen, wie sieht es daher mit den weiteren Produkteigenschaften aus? Positiv greifen wir die niedrige Einstiegsgröße von Euro auf. Damit wendet sich CashCape auch an die Kreditnehmer, die bei anderen Banken aufgrund eines zu niedrigen Darlehensbedarfs durch das Raster fallen. Die Obergrenze von Euro fällt im Marktvergleich zwar sehr gering aus, reichet aber, um die durchschnittliche Kreditsumme in Deutschland von rund 14.000 Euro abzudecken. Die Darlehensnehmer können die Kreditsumme in Schritten von 250 Euro festlegen.

Die Bandbreite der Laufzeit zwischen bis Monaten bietet ebenfalls keinen Anlass, von einer Besonderheit zu sprechen. Die Abstufung bei der Festlegeung der Laufzeit erfolgt in Abständen von je zwölf Monaten. Das Darlehen steht ohne Zweckbindung zur Verfügung. Der CashCape Kredit kann für alles Mögliche verwendet werden, allerdings nicht für Umschuldungen.

Bei vielen Anbietern sind Kredite mit Restriktionen hinsichtlich der Empfängergruppen verknüpft. Bei CashCape ist es nicht anders. Selbstständige und Freiberufler können dieses Darlehen nicht in Anspruch nehmen. Voraussetzung für die Kreditvergabe ist eine Festanstellung oder der Bezug einer Rente. Das maximale Alter für eine Kreditaufnahme liegt bei 67 Jahren zum Zeitpunkt des Kreditabschlusses. Studenten können, sofern sie über ein festes Monatseinkommen von mindestens 1.200 Euro verfügen, ebenfalls auf CashCape zurückgreifen.

Analog zur herrschenden Rechtslage fallen keine Bearbeitungsgebühren für die Kreditaufnahme an.

Zwischenfazit

In der Testkategorie Produkteigenschaften können wir ebenfalls kein Alleinstellungsmerkmal finden. Das Angebot ist vollkommen „mainstream“, einschließlich der Ablehnung von Selbstständigen als Kreditnehmer. Positiv werten wir die niedrige Einstiegssumme von Euro.

Rückzahlungsphase

Warum es Sinn macht, sich schon vor Abschluss eines Kredites mit den Rückzahlungsmodalitäten zu beschäftigen, wird in diesem Abschnitt deutlich. Dabei geht es weniger darum, ob die monatliche Rate per Lastschrift abgebucht wird. Zwei andere Punkte stehen im Fokus.

Möglicherweise besteht beim Kreditnehmer später der Wunsch, das Darlehen ganz oder teilweise vorzeitig zurückzuzahlen. Leider berechnet CashCape dafür die gesetzlich zulässige Vorfälligkeitsentschädigung, auf die manch andere Banken ganz verzichten. Die Kosten für die vorzeitige Ablösung betragen bei einer Restlaufzeit von weniger als einem Jahr 0,5 Prozent auf die Restschuld. Bei einer Laufzeit von mehr als einem Jahr sind es ein Prozent Kosten. Einzelne Sondertilgungen sind beim CashCape Kredit hingegen gar nicht möglich.

Der Gegenpol zur vorzeitigen Ablösung stellt die Ratenpause bei einem finanziellen Engpass dar. CashCape sieht allerdings keine Ratenpause vor. Eine Anpassung der Ratenhöhe während der Laufzeit ist ebenfalls nicht möglich.

Da CashCape nur ein Produktname und Quantic Finance GmbH nur Vermittler ist, beschränken sich die rechtlichen Hinweise auf ein Minimum. Im Impressum wird nur auf die Erlaubnis zur Darlehensvermittlung gemäß § 34c GewO verwiesen. Informationen zu Regulierungen und Beschwerdestellen sind bei den darlehensgebenden Banken zu suchen.

Zwischenfazit

In Bezug auf die Rückzahlungsphase kann der CashCape Kredit in keiner Weise punkten. Weder Sondertilgungen noch Ratenpausen oder eine nachträgliche Änderung der Ratenhöhe sind zulässig. Eine Vorfälligkeitsentschädigung für eine vorzeitige Rückzahlung des Kredits gehört bei einigen Mitbewerbern der Vergangenheit an.

Service

Gerade ein neuer Anbieter auf dem Markt sollte alle Register ziehen, um sich einen Namen zu machen. Was die Zinsen, die Produkteigenschaften und die Optionen für die Rückzahlung angeht, hat CashCape noch Luft nach oben. Wie sieht es mit dem Service aus?

Auf der Website von CashCape findet sich der Menüpunkt „Kontakt“. Das Ergebnis fällt allerdings etwas ernüchternd aus, da hier nur ein E-Mail-Kontaktformular hinterlegt ist. Eine explizite Servicehotline wird nicht bereitgestellt und eine Telefonnummer zur Kontaktaufnahme mit dem Unternehmen fand sich zum Zeitpunkt des Tests leider nur im Impressum, allerdings ohne Angaben zur Erreichbarkeit.

Einige Anbieter halten für ihre Kunden Restschuldversicherungen bereit. Dies ist bei CashCape allerdings noch in Planung. Wer sein Darlehen gegen Zahlungsausfälle absichern möchte, muss sich dafür an einen externen Versicherer wenden.

Zwischenfazit

CashCape ist noch ein junges Produkt. Dies zeigt sich auch im Verbesserungsbedarf beim Service in Bezug auf die Möglichkeiten der Kontaktaufnahme.

Antrag

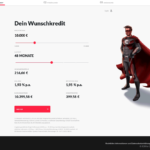

Der Einstieg in den Kreditantrag kann direkt über die Antragsbuttons auf dieser Seite erfolgen. Anschließend wird der Kreditinteressent zur Antragsstrecke von CashCape weitergeleitet. Diese Einstiegsseite erinnert stark an Gotham City, CashCape bezeichnet sich selbst auch als Superheld bei Krediten. Das Design mag junge Leute ansprechen, anderen aber zu dunkel erscheinen.

Im nächsten Abschnitt, der Kreditberechnung, wird das Design dann schon ein wenig freundlicher. Die Eingaben sind selbsterklärend. Leider findet sich nirgendwo auf der Seite eine Rufnummer, um mögliche Fragen während des Kreditantrages stellen zu können.

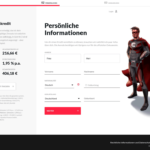

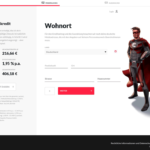

Der eigentliche Antragsprozess beginnt mit der Abfrage der persönlichen Daten. Die Frage nach dem Arbeitsverhältnis spielt eine zentrale Rolle, da nur Personen mit festem Einkommen den Kredit erhalten. Die Angabe der Kontaktdaten ist notwendig, da es sich um einen vollständig digitalen Kredit einschließlich digitaler Unterschrift handelt.

Nach diesem Schritt dauert es einen Moment, bis eine Bestätigungsmail eingegangen ist. Der Hinweis auf den Spamordner war in unserem Fall sehr hilfreich, da die Mail prompt dort gelandet ist. Leider funktionierte der Aktivierungslink nur durch Einfügen in die Browserzeile.

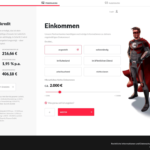

Die Abfrage nach der Kontoverbindung ist der letzte Schritt, den wir in der Antragstellung dokumentieren, da wir bei einem Test keine Kontodaten zur Verfügung stellen. Diese sind jedoch notwendig, damit CashCape im Rahmen des digitalen Kontochecks eine Bonitätsprüfung vornehmen kann. Der Kontocheck ersetzt das Zusenden der Kontoauszüge.

Unser Eindruck von der Antragsstrecke ist übersichtlich und selbsterklärend. Die Homepage selbst ist in puncto Design Geschmackssache, die Antragsstrecke selbst gut lesbar.

Nach der Antragsprozedur musste sich der Antragsteller ursprünglich die CashCape App herunterladen. Diese war notwendig, um den Kreditvertrag endgültig abzuschließen. Mittlerweile ist der Abschluss der kompletten Antragsstrecke aber per Browser möglich.

Wer es sich nach Zustimmung zum Kreditvertrag doch noch anders überlegt, hat für den Widerruf des Vertrags nur die gesetzliche Widerrufsfrist von 14 Tagen Zeit. Auch hier sind andere Mitbewerber weiter und bieten eine längere Frist.

Zwischenfazit

Die Antragsstrecke ist übersichtlich gestaltet. Eingeblendete Telefonnummern für Rückfragen würden dem einen oder anderen Kunden sicherlich einen Mehrwert bieten. Das Design der Website lässt vermuten, dass vorrangig junge Leute als Zielgruppe angesehen werden, was aber kein Manko darstellt.

Unterlagen

Da es sich um einen vollständig digitalen Kreditantrag handelt, muss der Kunde keine Unterlagen bereitstellen. Er benötigt für das VideoIdent-Verfahren lediglich einen gültigen Personalausweis und muss einem digitalen Kontocheck zustimmen, braucht dafür aber keine Kontoauszüge einsenden. Kommt es zum Kreditvertrag, liegt dieser ebenfalls in digitaler Form vor und wird elektronisch unterzeichnet.

Quantic Finance GmbH stellt die Allgemeinen Geschäftsbedingungen (AGBs), Datenschutzerklärung und rechtliche Informationen der Bankpartner im unteren Bereich der CashCape-Website zur Verfügung. Die AGBs umfassen vergleichsweise Seiten und sind recht verständlich geschrieben. Ein Preis- und Leistungsverzeichnis ist auf der Website von CashCape nicht zu finden. Das liegt daran, dass CashCape nur der Vermittler des Kredits ist und daher kein solches Verzeichnis führen muss. Entsprechende Informationen sind bei den geldgebenden Banken solarisBank und Sutor Bank zu suchen.

Zwischenfazit

Bei der Testkategorie Unterlagen sind keine Besonderheiten aufgefallen, weder im Positiven noch im Negativen. Da Vermittler in der Regel kein Preis- und Leistungsverzeichnis führen, ist dieses bei den beiden geldgebenden Banken zu suchen.